04.12.2023

Günlük Bülten

Tacirler Yatırım

Piyasa Yorumu

Global piyasalarda haftanın açılış gününde, zayıf bir veri akışı var. Türkiye saati ile 17.00’da Avrupa Merkez Bankası Başkanı Lagarde’ın konuşmasını takip edeceğiz. 18.00’da ABD Ekim ayı Fabrika Siparişleri verisi açıklanacak. Geçen haftanın kapanışında, ABD Borsalarında alıcılı seyir izlendi. ABD 10 yıllık Devlet Tahvil Getirileri yaklaşık %3 düşerken, ABD Dolar Endeksi %0.3 değer kaybetti. Yeni haftaya başlarken, Asya Borsalarında karışık seyir izleniyor.

Geçtiğimiz haftanın son işlem gününde BIST-100 endeksi günü %0,98 değer kazanarak 8.026,27 puandan tamamladı ve toplamda 81,5 milyar TL işlem hacmi gerçekleşti. S&P, dün Türkiye'de son dönemdeki politika düzenlemeleri nedeniyle takvim dışı değerlendirmeye giderek kredi görünümümüzü yeniledi ve kredi notunu "B" olarak teyit ederken kredi notu görünümünü ‘Durağan’dan ‘Pozitif’e çevirdi. Önceki kapanışa göre mali endeks %1,17, hizmetler endeksi %0,48, sanayi endeksi %0,43 değer kazanırken, teknoloji endeksi %0,10 değer kaybetti. Sektör endeksleri arasında en çok değer kazanan ise %3,2 ile banka oldu. Bugün yukarı yönlü hareketlerde ilk olarak 8.107 direnç puan seviyesini ve ardından 8.187 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 7.946 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 7.866 puan seviyesi oluşturacak.

Ekonomi ve Politika Haberleri

4 – 8 Aralık veri takvimimizi linkte bulabilirsiniz.

- Saat 10:00’da Kasım enflasyon verileri açıklanacak.

- İmalat PMI kasımda 47,2’ye geriledi.

Şirket ve Sektör Haberleri

- AKSEN, DGNMO, IEYHO, MPARK, RALYH, SMART, UNLU, LINK- Pay alım-satım bildirimi hk.

- CANTE- Yeni iş ilişkisi hk.

- GRTRK- Finansal duran varlık edinimi hk.

- IMASM- Yatırım kararı hk.

- KTLEV- Yeni sözleşme imzalanması hk.

- MEGAP, NTGAZ-Üretim faaliyetlerinin başlaması hk.

- ROYAL- İştirak satışı hk.

- SNICA- Borsada işlem dönen tipe dönüşüm hk.

Piyasa Verileri

Piyasa Verileri

| PİYASALAR | |||

| Yurtiçi | Kapanış | 1 gün | 1 hafta |

| Bıst 100 | 8.026,27 | 0,98 | 0,83 |

| Bıst 30 | 8.645,84 | 1,23 | 1,98 |

| Bıst 50 | 7.073,52 | 0,98 | 1,34 |

| Bıst Tüm | 9.329,44 | 0,66 | 0,07 |

| Bıst Mali | 8.237,75 | 1,17 | 1,27 |

| Bıst Banka | 8.625,22 | 3,20 | 6,67 |

| Bıst Holding Ve Yatırım | 7.120,64 | 0,22 | -0,96 |

| Bıst Gayrimenkul Y.O. | 2.741,23 | -0,29 | -0,38 |

| Bıst Sigorta | 33.748,55 | -1,79 | -6,76 |

| Bıst Ulaştırma | 27.920,64 | 3,26 | -0,14 |

| Bıst Sınai | 12.883,23 | 0,43 | 1,10 |

| Bıst Hizmetler | 7.477,44 | 0,48 | -2,19 |

| Günlük Performans | XU100 | ||

| Piyasa Değeri (milyar dolar) | 237 | ||

| İşlem Hacmi (milyar dolar) | 2,82 | ||

| En çok yükselen 5 hisse | Kapanış | 1 gün | 1 hafta |

| Ege Endüstri | 12.645,00 | 9,98 | 26,29 |

| İş Yatırım | 33,04 | 6,79 | -0,96 |

| Konya Çimento | 9.877,50 | 6,12 | 20,46 |

| Sasa | 52,30 | 4,85 | 18,54 |

| Garanti Bankası | 56,45 | 4,44 | 9,29 |

| En çok düşen 5 hisse | Kapanış | 1 gün | 1 hafta |

| İmaş Makina Sanayi | 15,72 | -8,12 | -6,76 |

| Kayseri Şeker Fabrikası | 38,46 | -4,94 | -6,10 |

| Gen İlaç Ve Sağlık Ürünleri | 52,95 | -4,59 | -6,53 |

| Eczacıbaşı Yatırım | 323,00 | -3,15 | -0,46 |

| Pasifik Gayrimenkul Yatırım Ortaklığı | 6,02 | -3,06 | -3,83 |

| Döviz | Kapanış | ||

| USD/TL | 28,91 | ||

| EUR/TL | 31,50 | ||

| GBP/TL | 36,62 | ||

| İletişim: | |||

| Yurtiçi Satış Operasyon | |||

| destek@tacirler.com.tr | |||

| +90 212 355 4646 |

Haberler

Haberler

Ekonomi ve Politika Haberleri

Ekonomi ve Politika Haberleri

4 – 8 Aralık veri takvimimizi linkte bulabilirsiniz

Saat 10:00’da Kasım enflasyon verileri açıklanacak

Kasım ayında aylık TÜFE artışının %4,1 seviyesinde olmasını bekliyoruz. Foreks Haber Anketi sonuçlarına göre ise piyasa medyan tahmininin %3,5 düzeyinde olduğu görülüyor. Kurum beklentimiz doğrultusunda bir gerçekleşme olması durumunda yıllık TÜFE %61,36 seviyesinden %63,2’ye yükselecek. 2023 yıl sonu enflasyonunun %70’e yakın bir yerde oluşacağına ilişkin beklentimizi koruyoruz.

İmalat PMI kasımda 47,2’ye geriledi

İstanbul Sanayi Odası (İSO) Türkiye İmalat PMI verisi kasım ayında 48,4 seviyesinden 47,2 seviyesine inerek bu yılın dip seviyesini tazeledi. İmalat PMI verisinin böylelikle üst üste beşinci ayında da 50 eşik değerin altında kaldığı dikkat çekti. Diğer yandan veride gözlemlenen yavaşlamanın son bir yılın en sert düzeyinde gerçekleştiği izlendi.

- İSO tarafından veri ile birlikte açıklanan notta kasım ayında satın alma faaliyetlerinin yanı sıra firmaların girdi ve nihai ürün stoklarında da azalma gözlendiği vurgulandı. Hem yurt içi hem de yurt dışındaki durağan piyasa koşullarının son çeyrek ortasında yeni siparişlerin ivme kaybının sürmesine ve böylece Kasım 2022’den bu yana en sert yavaşlamanın kaydedilmesine yol açtığı ifade edilirken, jeopolitik gerginlikler ve ham madde teminindeki zorlukların da üretimin gerilemesinde etkili olduğu ifade edildi.

- Yılın son çeyreğine ilişkin gelen öncü verilerin büyümeye ilişkin yavaşlama sinyalleri verdiklerini görmekteyiz. Bu çerçevede üçüncü çeyrekte görülen yıllık %5,9’luk güçlü büyümenin ardından yılın son çeyreğinde daha ılımlı bir büyüme görünümü ile birlikte 2023 yılı büyümesinin %4 seviyesinde oluşmasını bekliyoruz. 2024 büyüme beklentimizi ise %3,6 seviyesinden %3 seviyesine revize ettik.

Ayrıntılı rapor için tıklayınız.

Şirket ve Sektör Haberleri

Şirket ve Sektör Haberleri

AKSEN – Aksa Enerji, ortalama 33,98 TL fiyattan 14,6 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %0,03 düzeyine yükselmiştir.

CANTE – Çan2 Termik, Venezuela’da bulunan “Multiservicios Tomlam” şirketine dolaylı olarak %60,4 oranında payları ile hissedar olacağını açıklamıştır. Bu çerçevede, 2024 yılının ilk 5 aylık dönemi içerisinde 6 milyon USD tutarında ilk finansman sağlanması planlanmaktadır.

DGNMO – Doğanlar Mobilya, ortalama 10,56 TL fiyattan 127 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %4,18 düzeyine yükselmiştir.

GRTRK – Graintürk, 13 adet iş makinesi alımı konusunda sözleşme imzalamıştır. Toplam yatırım tutarı 44,85 milyon TL düzeyindedir.

IEYHO – Işıklar Enerji, “Işıklar Holding” hisselerinin %10,44’üne tekabül eden 37,58 milyon adet payın alımını gerçekleştirmiştir. Toplam tutar, yaklaşık 62,6 milyon TL düzeyindedir. İşlem sonucunda, sahip olunan payların sermayeye oranı %98,30 düzeyine yükselmiştir.

IMASM – İmaş Makina, Hedef Girişim Sermayesi ile 50 milyon TL tutarında “Norm Yeşil Enerji” unvanlı şirketin kurulmasına ve İmaş Makina’nın %80 oranında iştirak etmesine karar vermiş ve şirket kurulumu tamamlanmıştır. İnşa edilecek olan batarya (enerji depolama sistemi) üretimi tesislerinde yıllık 1 GWh'lık enerji depolama sistemi üretilmesi planlandığı, üretim projeksiyonuna göre konu tesis için toplamda 10 milyon USD yatırım yapılmasının öngörüldüğü ifade edilmiştir.

KTLEV – Katılımevim, Kasım ayı boyunca toplam 2,35 milyar TL tutarında ev ve araç sözleşmesi imzalandığını açıklamıştır.

LINK – Link Bilgisayar, toplam sermayesinin birlikte % 66 oranına sahip olan ortakları ile “Bulls Yatırım”, “Lydia Yatırım”, “Re-Pie Teknoloji Yatırım”, “Re-Pie Portföy” arasında Pay Devir Sözleşmesi imzalanmıştır. Sermayenin %66 oranına tekabül eden yaklaşık 720 milyon adet payın satışı toplamda 8 milyon USD tutarında gerçekleşecektir.

MEGAP – Mega Polietilen’in bağlı ortaklığı “Mega Hazır Giyim”, üretim faaliyetlerine başlamıştır. Devreye giren tesisin kapasite kullanımı tam seviyeye ulaştığında yıllık 850 milyon TL hasılat gerçekleşmesi beklenmektedir.

MPARK – Medical Park, ortalama 149,56 TL fiyattan 65 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %7,79 düzeyine yükselmiştir.

NTGAZ – Natürelgaz, Edirne ili Keşan ilçesinde bulunan CNG Tesisi için 30 yıl süreyle faaliyetlerini sürdürmek adına EPDK'ya yaptığı başvuru EPDK lisans sayfasında yayınlanarak yürürlüğe girmiştir.

RALYH – Ral Yatırım, ortalama 77,88 TL fiyattan 10 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %0,79 düzeyine yükselmiştir.

ROYAL – Royal ve Atlas Halı ile Nakpilsa TİB’in satışı hakkında, 1,8 milyar TL bedelle TMSF tarafından ihale yapılmış, Fon Kurulu tarafından Rekabet Kurumu onayına sunulmasına karar verilmiştir.

SMART – Bank of America, ortalama 33,28 TL fiyattan yaklaşık 108,5 bin adet payın satışını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %4,94 düzeyine yükselmiştir.

SNICA – Sanica Isı gerçek kişi ortağı yaklaşık 4,04 milyon adet hissesinin borsada işlem gören tipe dönüşümü için başvuruda bulundu. Bu tutar, şirketin halka açık kısım sermayesinin %2,47’sine tekabül etmektedir.

UNLU – Ünlü, ortalama 18,34 TL fiyattan 20 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %1,40 düzeyine yükselmiştir.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı |

CELAL ŞAHİN | DIRIT | Piyasa | 3.350 | 8.83 | 5.02% | |

RALYH | RALYH | Geri Alım | 10.000 | 77.88 | 0.79% | |

UNLU | UNLU | Geri Alım | 20.000 | 18.31 – 18.37 | 1.40% | |

PA1 | AGROT | Piyasa | 70.241.032 | 7.98% | ||

AKSEN | AKSEN | Geri Alım | 14.600 | 33.98 | 0.03% | |

DGNMO | DGNMO | Geri Alım | 127.000 | 10.50 – 10.61 | 4.18% | |

MPARK | MPARK | Geri Alım | 65.000 | 148.50 – 151.00 | 7.79% | |

ISY | BTCIM | Piyasa | 774.094 | 19.60% |

Teknik Analiz

Teknik Analiz

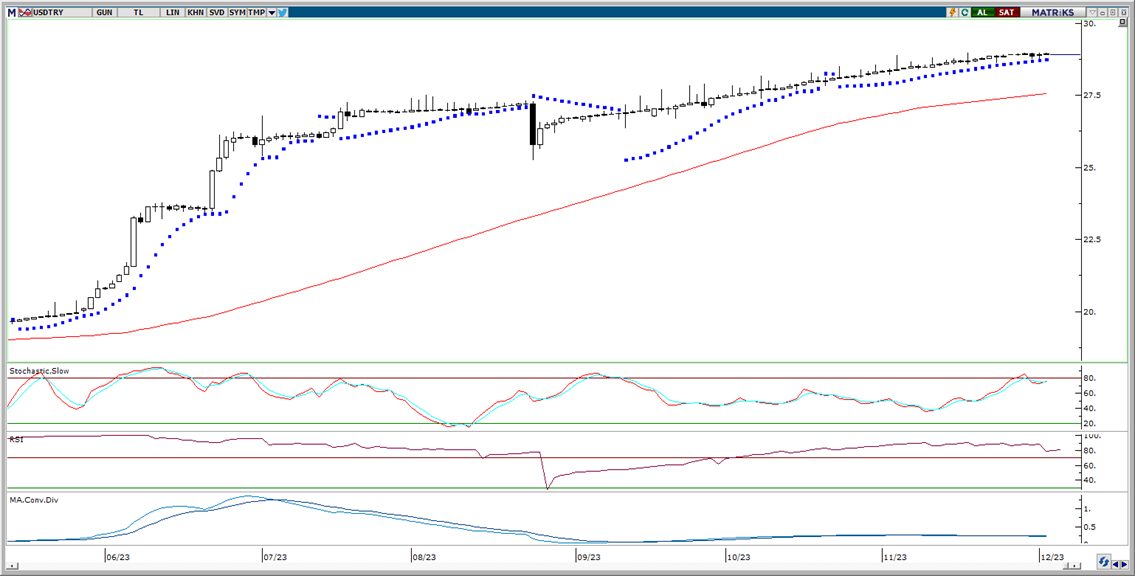

USD/TRY

USD/TRY

USD/TRY

Dolar endeksi cuma günü 103,72 seviyesine kadar yükselse de endeksteki yukarı önlü eğilimi kalıcı olamadı. Akşam saatlerinde kazançlarının tamamını silen endeks, günü 103,19 seviyesinden düşüşle tamamladı. GoÜ para birimlerinde alış ağırlıklı bir seyir ön plana çıkarken, Türk lirasının dolar karşısında %0,18’lik düşüşle en zayıf performans gösteren beşinci GoÜ para birimi konumunda yer aldığı izlendi. Bununla birlikte USDTRY paritesi günü 28,92 seviyesinden yükselişle tamamladı. 336,94 baz puana inen Türkiye 5 yıllık CDS primi ise görece düşük bir risk primini ifade etmeye devam ediyor. Kurda genel görünüm itibariyle kademeli yükseliş eğiliminin korunduğunu izliyoruz. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kurda kısa vadeye ilişkin 27 – 30 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

EUR/USD

EUR/USD

Dolar endeksinde cuma günü103,701 seviyesi üzerine varan yükseliş hareketi ile birlikte 1,0830 seviyesine kadar inen EURUSD paritesi, endeksteki yükselişin kalıcı olamaması ile birlikte kayıplarını sildi ve günü 1,0880 seviyesinden yataya yakın bir seyirle tamamladı. Euronun dolar karşısındaki kazanımlarının uzun soluklu olmasını beklemediğimizi bir süredir ifade etmekteyiz. Fed’in 2024 yılında faiz indirimlerine başlayabileceği beklentimize rağmen, ABD ekonomisinin bulunduğu güçlü konum ve faiz indirimlerinin gündeme gelme sebebinin efektif sıkılaşmanın önüne geçmek olacağı beklentimiz sebebiyle euronun dolar karşısında zayıf kalabileceğini değerlendiriyoruz. Euro Bölgesi ekonomisinde aktivitenin güç kaybetmeyi sürdürüyor olması ve Avrupa Merkez Bankası’nın daha erken faiz indireceği beklentimiz de euronun dolar karşısında zayıf seyredebileceği görüşümüzü destekler nitelikte. Dolayısı ile euronun dolar karşısındaki kazançlarını sınırlı görmeye ve yükselişleri düzeltme olarak okumaya devam ediyoruz. Paritede kısa vadeye ilişkin 1,0780 – 1,1050 bandını ön plana çıkarıyoruz. 1,1050 seviyesi öncesinde 1,0875, 1,0915, 1,0970 ve 1,10 dirençleri yer alırken, aşağıda ise 1,0820 desteği bulunuyor.

XAU/USD

XAU/USD

XAU/USD

Fed’e ilişkin faiz indirim beklentilerinin mart ayına kadar öne çekilmesi ile birlikte alternatif getiriler gerilerken, haftanın son işlem gününde %4,2130 seviyesine kadar gerileyen ABD 10 yıllık tahvil faizi bugün piyasa açılışında düşüşünü %4,20 seviyesine taşıdı. Buna paralel olarak cuma günü 2075$ seviyesini aşarak rekor kıran ons altın, bugün piyasa açılışında 2145$ seviyesi üzerini test etti. Teknik ve temel dinamiklerin ürettikleri sinyaller doğrultusunda ons altında yükseliş beklentimizi koruyoruz. Getirilerin halen yüksek seviyelerde bulunduğu ve gelecek dönemde buradaki geri çekilmenin daha belirgin olacağı beklentimiz çerçevesinde altın fiyatları açısından elverişli bir döneme giriş yapıldığı kanaatindeyiz. Ancak, son dönemde oldukça öne çekilen faiz indirim beklentilerinin bir düzeltme ihtimalini artırdığını belirtmek gerekir. Mevcut durumda mart ayına kadar erkene çekilen faiz indirim beklentilerinde zaman içerisinde yeniden bir normalleşme olabileceğini, bunun da değerli metallerde kısa süreli bir baskı yaratabileceği riski göz önünde tutulmalı. Diğer yandan, böyle bir hareketin gelmesi durumunda bunun düzeltme olarak sınırlı kalacağı ve yükseliş eğiliminde bir bozulma yaratmayacağı beklentisindeyiz. Bu sabah saatlerinde 2085$ seviyesinden işlem gören ons altında 2070$ seviyesi destek konumundayken, yukarı yönlü hareketlerde direnç görevi görecek önemli bir seviye bulunmuyor.

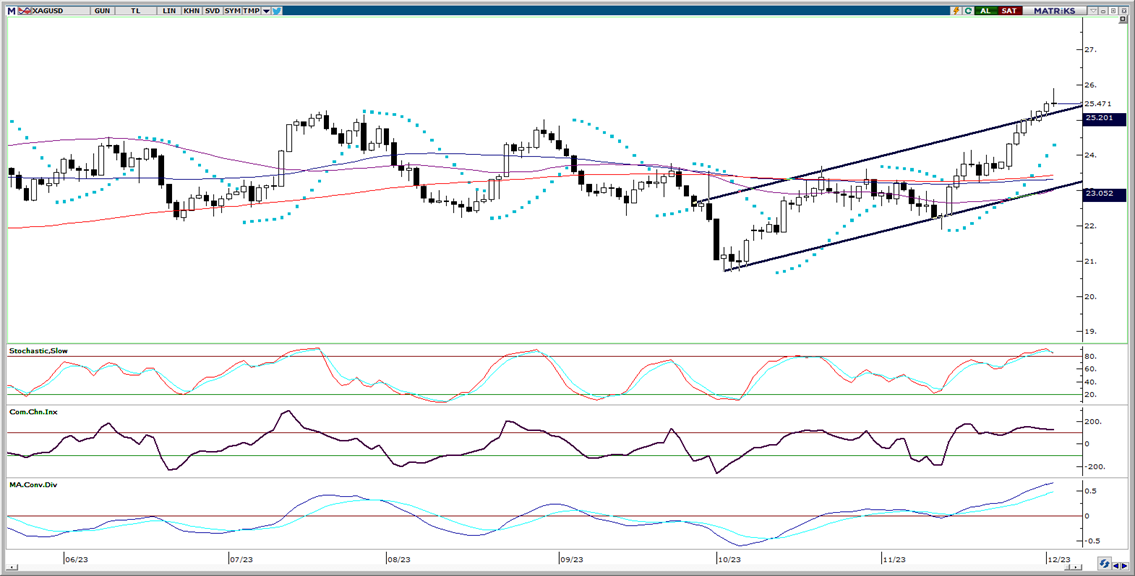

XAG/USD

XAG/USD

XAG/USD

Haftanın son işlem gününde 25,52$ seviyesine kadar yükselerek son 7 ayın zirvesine tırmanan gümüş, bugünkü açılışta 25,90$ seviyesini test etti. Fed’e ilişkin faiz indirim beklentilerinin mart ayına kadar öne çekilmesi ve paralelinde alternatif getirilerde izlenen düşüş değerli metallerdeki yükselişin hızlanmasını sağlamış durumda. Aşağıdaki grafik üzerinden de görülebileceği gibi gümüş kısa vadeli yükseliş kanalını yukarı yönlü kırmış durumda. Dolayısı ile teknik görünüm yükseliş eğiliminin devamına işaret ederken, temel dinamikler de değerli metallere yönelik olumlu bir zemin sunmayı sürdürüyor. Bu noktada, son dönemde oldukça öne çekilen faiz indirim beklentilerinin bir düzeltme ihtimalini artırdığını belirtmek gerekir. Mevcut durumda mart ayına kadar erkene çekilen faiz indirim beklentilerinde zaman içerisinde yeniden bir normalleşme olabileceğini, bunun da değerli metallerde bir düzeltme yaratabileceği riski göz önünde tutulmalı. Ancak, böyle bir hareketin düzeltme olarak sınırlı kalacağı ve yükseliş eğiliminde bir bozulma yaratmayacağı beklentisindeyiz. Bu sabah saatlerinde 25,44$ seviyesinden işlem gören gümüşte yükselişin sürmesi durumunda 25,50$, 25,75$ ve 26$ dirençleri ön plana çıkacak. Aşağıda ise 25,23$, 25$ ve 24,80$ seviyeleri destek konumunda.