24.05.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.38 MBGüne Başlarken

Günaydın. ABD’de Nvidia iyimserliği kısa sürerken Fed tutanaklarındaki şahin mesajların baskısı yeniden baskı yarattı. Asya’da Çin – Tayvan ekseninde artan tansiyonun da bölge borsalarına satış getirdiğini görüyoruz. BIST’te ise, 11.000 civarında yaşanan ivme kaybı üçüncü gününde de devam ederken dün para çıkışının da belirgin olduğunu gördük. Kısa vadeli görünümde hem dışarıdaki zayıflık hem de içeride teknik açıdan tüm önemli ortalamalardan belirgin şekilde uzaklaşan endeksin kar satışlarına karşı kırılganlığı nedeniyle defansif bir duruş tercih ediyoruz. Orta – uzun vadeli görünümde ise bir bozulma yok. Değerlemeler halen cazip, FATF’in Gri Listesi’nden çıkış, not artırımları ve dezenflasyon beklentileri devam ediyor. TCMB’nin sıkılaşma yönünde aldığı kararların BIST üzerinde baskı yaratmasını beklemiyoruz. Günün ajandasında ABD’de dayanıklı mal siparişleri ve güven endeksleri takip edilecek. Türkiye 5 yıl vadeli CDS değerleri 264 baz puandan güne başlıyor. CDS’lerde gerileme eğiliminin devamını bekliyoruz, ancak küresel risk iştahı zayıf kaldığı sürece buradaki gevşeme de hız kesebilir.

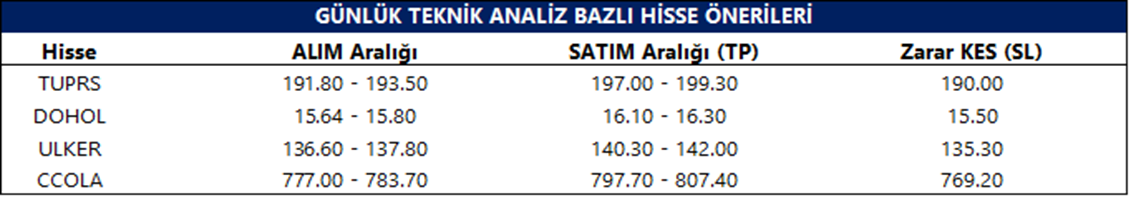

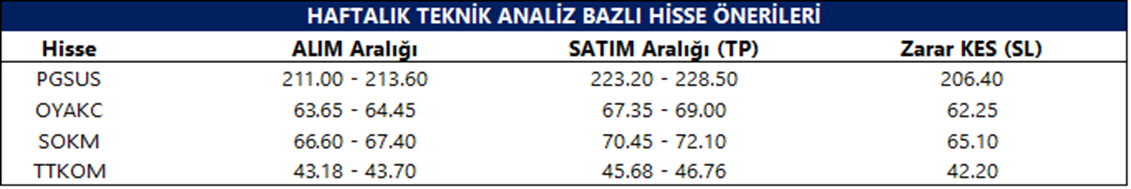

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- AEFES (Hafif Pozitif): Anadolu Efes, 1Ç24 finansallarını 3,14 milyar TL net kar ile açıkladı. Enflasyon düzeltmesine tabi olan şirket finansallarında geçen sene 3 aylıkta 408,5 milyon TL olarak açıkladığı net karını, 3,03 milyar TL olarak düzeltti. Ayrıca net esas faaliyet karını da 2,93 milyar TL ile açıklamış ve bu kar finansal borçlarının %4,3'ünü karşılamaktadır. Şirketin 653 milyon TL net finansman gideri ve 4,06 milyar TL net parasal kazancı bulunmaktadır (enflasyon düzeltmesi).

- KCHOL (Negatif): Koç Holding, 1Ç24 finansal sonuçlarını 1,35 milyar TL net kar ile açıkladı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %87 daraldı.

- MGROS (Hafif Negatif/Nötr): Migros, 1Ç24 finansallarını 1,24 milyar TL net kar ile açıkladı. Enflasyon düzeltmesine tabi olan şirket finansallarında geçen sene 3 aylıkta 560 milyon TL olarak açıkladığı net karını, 2,40 milyar TL olarak düzeltti. 1,18 milyar TL net esas faaliyet zararı açıklayan şirket, 1,15 milyar TL net finansman gideri ve 2,54 milyar TL net parasal kazanç açıkladı (enflasyon düzeltmesi).

- FORTE: Forte Bilgi, 3,7 milyon USD tutarında sözleşme imzaladı. Tutar, 12 aylık USD bazlı gelirlerinin %14’üne tekabül ediyor.

- TTKOM: S&P Global Ratings (S&P), Türk Telekom'un uzun vadeli ihraççı kredi notunu ve öncelikli teminatsız borç ihraç notunu 'B+'dan 'BB-'ye yükseltti.

- CEMAS: Cemaş Döküm, geri almış olduğu 24,2 milyon adet payın Işıklar Enerji’ye satılmasına karar verdi.

- EUPWR: Bir Europower ortağı, 6,6 milyon adet payın borsada işlem gören tipe dönüşümüne ilişkin başvuruda bulundu.

- GESAN: Bir Girişim Elektrik ortağı, 10,8 milyon adet payın borsada işlem gören tipe dönüşümüne ilişkin başvuruda bulundu. Ek olarak şirket, Romanya ve civar ülkelerde, başta yenilenebilir enerji santralleri (GES ve RES) ile yüksek gerilim trafo merkezleri inşasında faaliyet göstermek üzere Romanya’da şirket kurma kararı aldı.

- PRKME: Park Elektrik, pay başına brüt 1,34 TL temettü dağıtma kararı aldı. Temettü verimi %5,5 düzeyinde.

Ekonomi ve Politika Haberleri

Politika faizi %50’de sabit tutuldu

Para Politikası Kurulu (PPK) bugünkü toplantısı sonucunda, piyasa beklentisi ve kurum beklentimiz paralelinde politika faizini %50 seviyesinde sabit bıraktı. Karar metnini incelediğimizde, makroihtiyati çerçevede sadeleşme ve piyasa mekanizmasının işlevselliğini artırma amacıyla menkul kıymet tesisi uygulamasına son verildiğini görmekteyiz. Daha önce alınan önlemlerin kademeli olarak devre dışı bırakılıyor olmasını para politikasındaki gidişatın hedeflerle uyumlu bir patikaya oturduğu yönünde yorumluyoruz. Bir sonraki PPK toplantısı 27 Haziran’da gerçekleşecek. Mevcut görünümde ek faiz artırımı beklememekle birlikte, enflasyonun aylık eğiliminde beklenen iyileşmenin gecikmesi durumunda gelecek dönemde ek artırımların gündeme gelmesi söz konusu olabilir. Enflasyonda hedeflenen düşüş ivmesinin yakalanması durumunda yılın son çeyreğine doğru TCMB’nin faiz indirimlerine başlaması açısından manevra alanı oluşabileceğini değerlendiriyoruz. Ayrıntılı rapor için tıklayınız.

TCMB ZK artışına giderken, YP kredi büyümelerine sınırlama getirdi

PPK kararının açıklanmasını takiben TCMB tarafından yapılan duyuruya göre Türk lirası mevduat ve KKM hesaplarına uygulanan zorunlu karşılık oranları (i) kısa vadeli TL mevduatlar için %8’den %12’ye, (ii) uzun vadeli TL mevduatlar için %0’dan %8’e, (iii) kısa vadeli KKM için %25’ten %33’e ve (iv) uzun vadeli KKM için %10’dan %22’ye yükseltildi. Diğer yandan KKM’nin TL’ye geçişine ilişkin hedef korunurken, yenileme dahil toplam hedef %75’e çekildi. TCMB ayrıca toplam hedefin sağlanması halinde KKM için tesis edilen zorunlu karşılıklara uygulanan faiz oranı politika faiz oranının %40’ına düşürüldüğünü belirtti. Son olarak, yabancı para kredilere aylık %2 büyüme sınırı getirilirken, sınırı aşan kredi tutarı kadar Türk lirası cinsinden zorunlu karşılığın bir yıl boyunca bloke olarak tesis edilmesine karar verildi. Atılan bu adımlarla birlikte TCMB döviz kredilerindeki artışı sınırlamayı hedeflerken, aynı zamanda döviz KKM’den çıkış stratejisini hızlandırmayı amaçlıyor. Ayrıca, ZK’lardaki artış son dönemde piyasalarda artan TL likiditesinin sterilizasyonu açısından önem taşıyor, zira TCMB net APİ fonlaması 6 Mayıs’tan bu yana ekside seyrederken, piyasadaki fazla likidite bu hafta itibariyle 500 milyar TL’yi aşmış durumda.

Tahvile talep sürerken, DTH’lardaki gerileme devam ediyor

10 – 17 Mayıs haftasında hisse senedi piyasasında 232,7 milyon dolarlık yabancı satışı, tahvil piyasasında ise repo işlemleri hariç 1,3 milyar dolarlık bir yabancı girişi gerçekleşti. Yabancı yatırımcının toplam tahvil stoku içerisindeki payı ise %4’ten %4,7’ye yükseldi. Para & banka istatistiklerinde 10 – 17 Mayıs haftasında yerleşiklerin altın hariç DTH’ları 1,03 milyar dolar gerilerken altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak 1,2 milyar dolarlık bir düşüş gerçekleşti. 10 – 17 Mayıs döneminde TCMB net döviz rezervi 3 milyar dolar artışla 33,8 milyar dolara, brüt döviz rezervleri ise 4,7 milyar dolarlık yükselişle 139,2 milyar dolara tırmandı. Swaplar hariç net rezervi 17 Mayıs itibariyle -14,84 milyar dolar düzeyinde hesaplıyoruz. Ayrıntılı rapor için tıklayınız.

Tüketici Güven Endeksi mayıs ayında 80,5’te sabit kaldı

Tüketici Güven Endeksi mayıs ayında 80,5 seviyesi ile önemli bir değişim göstermedi. Verinin alt kalemlerini incelediğimizde mevcut dönemde hanenin maddi durumuna ilişkin alt endeks mayıs ayında 65 seviyesinden 65,3 seviyesine yükselirken, Yakından takip ettiğimiz ve iç talebe yönelik önemli göstergelerden biri olan gelecek 12 aylık dönemde dayanıklı tüketim mallarına harcama yapma düşüncesine ilişkin alt endeks ise mayıs ayında 95,8 seviyesinden 95,6 seviyesine geriledi.

Hazine mayıs ayı iç borçlanma programını tamamladı

Hazine ve Maliye Bakanlığı dün düzenlediği 2 yıl vadeli euro cinsi tahvil ve 2 yıl vadeli euro cinsi kira sertifikası doğrudan satışında toplam 10,3 milyar TL borçlandı. Dünkü doğrudan satışlar ile birlikte mayıs ayı iç borçlanma programını tamamlayan Hazine’nin bu ayki iç borçlanma tutarı 176 milyar TL ile 210,4 milyar TL olan projeksiyonunun altında gerçekleşti. Hazine’nin bir sonraki (Haziran – Ağustos) iç borçlanma programı 31 Mayıs Cuma günü 17:30’da açıklanacak. Mayıs – Temmuz dönemi iç borçlanma stratejisine göre Hazine haziran ayı içerisinde 150,2 milyar TL’lik itfası karşılığında piyasalardan toplamda 225 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Haziran ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 12.173 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 12.300 ve ardından 12.500 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 12.000 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 11.800 puan seviyesi.

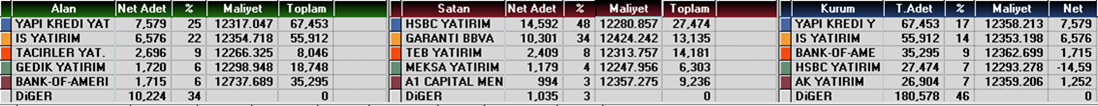

Günlük İşlemler

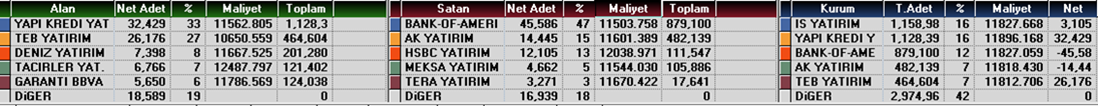

Kümülatif İşlemler

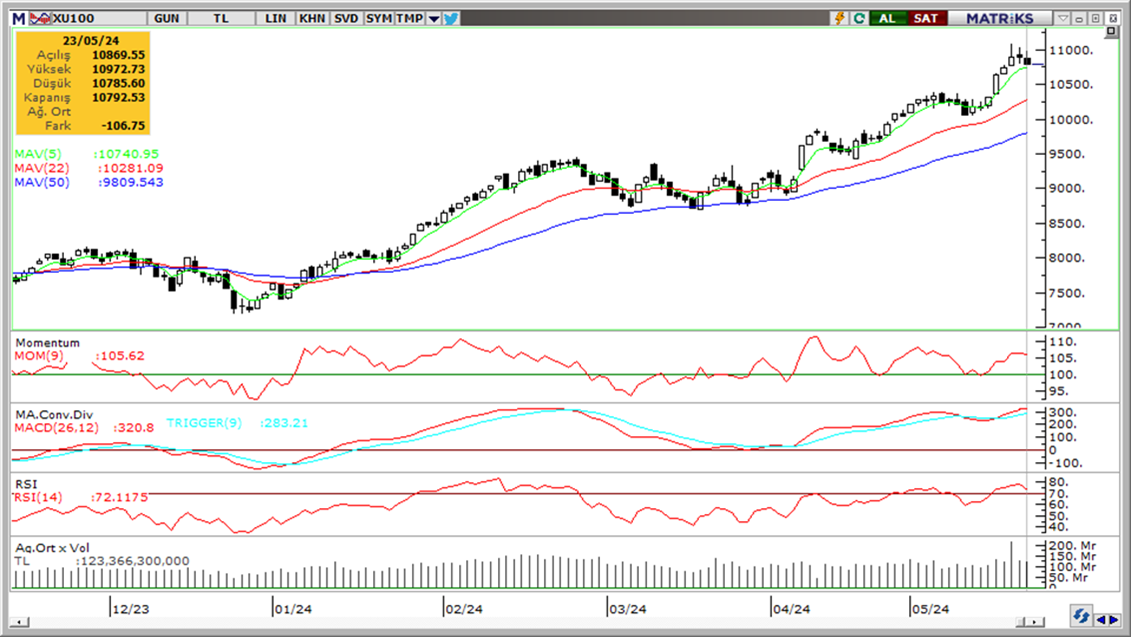

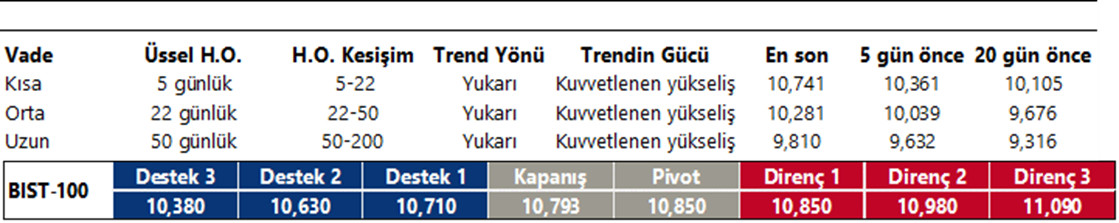

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

Momentum (trendin ivmesini gösterir): 100 eşik değerinin üzerinde, ancak yönünü aşağı çevirdi. Nötr.

MACD (orta vadeli trend göstergesi): ): MACD (26,12) yeniden alım bölgesinde. Pozitif.

RSI (trendin gücünü gösterir): Aşırı alım bölgesinde, kısmen geri çekildi. Nötr.

Hareketli Ortalamalar: BIST 100 endeksi tüm önemli ortalamaların üzerinde. Pozitif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

ABD’den gelen güçlü PMI verilerinin ardından dolar endeksi 105,07 seviyesinden yükselişle kapanırken, GoÜ para birimlerinde dün satış ağırlıklı bir resim ön plana çıktı. Türk lirası ise dolar karşısında yatay pozitif bir seyir izleyerek olumlu ayrıştı. USDTRY paritesi 32,1854 seviyesinden düşüşle kapanırken, Türkiye 5 yıllık CDS primi ise 263,4 baz puandan 265 baz puana yükseldi. 2024 yıl sonuna ilişkin beklentilerimiz TL’de reel bir değer kazanımına işaret ediyor. Kısa vadeli görünümde ise kurda kısa 30 – 33 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

Dün1,0805 seviyesine kadar inerek 100 GHO altına sarkan EURUSD paritesi bu sabah saatlerinde 1,0810 civarında işlem görüyor. Kısa vadeli yükseliş kanalını ve 100 GHO’yu aşağı yönlü kıran EURUSD paritesinde teknik göstergeler aşağı yönlü eğilimin devam ettiğinin sinyalini veriyor. Teknik ve temel dinamikler çerçevesinde euronun dolar kaşsısındaki kazanımlarının sınırlı kalmaya devam edeceği görüşündeyiz. Paritedeki düşüşün sürmesi durumunda aşağıda 50 ve 200 günlük ortalamaların oluşturduğu 1,0775 – 1,07881 destek bandı izlenecek.

XAU/USD

Global faiz hadlerindeki yükseliş ve 105 seviyesi üzerine yerleşen dolar endeksi ile birlikte ons altın günü %2’nin üzerine kayıpla 2.328,84$ seviyesinden tamamladı. Teknik göstergeler altındaki geri çekilmenin 2.285$ – 2.300$ destek bandı yakınında durulabileceğine işaret ediyor. Göstergelerin işaret ettiği üzere altının 2.285$ – 2.300$ bandı üzerinde tutunabilmesi durumunda 2.330$, 2.360$ ve 2.378$ dirençleri takip edilecek. Düşüşün bu bandın altına doğru genişlemesi durumunda ise 2.261$ ve 2.235$ destekleri ön plana çıkacak.

XAG/USD

Dünü 30,13$ seviyesinden tamamlayan gümüş, düşüşünü ikinci güne taşıdı. Teknik göstergeler gümüşte son iki gündür etkili olan sert geri çekilme hareketinin 30$ desteği civarında güç kaybedebileceğinin ve fiyatların bu destek seviyesi üzerinde tutunma çabası içerisinde olabileceğinin sinyalini veriyor. Göstergelerin işaret ettiği üzere gümüşün 30$ üzerinde tutunabilmesi durumunda 30,50$, 31,16$ ve 31,72$ dirençleri takip edilecek. 30$ desteğinin aşağı yönlü kırılması durumunda ise 29,75$, 29,40$ ve 29,20$ destekleri gündeme gelecek.