23.02.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 809 KBPiyasalar Açılmadan Önce Bilinmesi Gereken 3 Şey

- Para Politikası Kurulu (PPK), beklentilere paralel olarak politika faizini 45% seviyesinde sabit bıraktı.

- Bugün İmalat Sanayi genelinde Kapasite Kullanım Oranı Şubat verileri açıklanacak.

- Philadelphia FED başkanı Patrick Harker, para politikasında bir sonraki adımın faiz indirimi olacağını ve bu adımın yaklaşmakta olduğunu belirtti.

Göstergeler

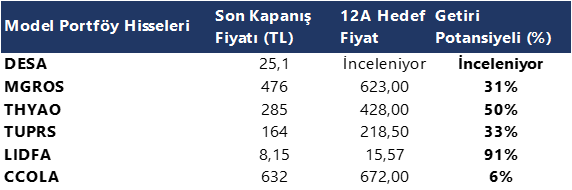

Model Portföy

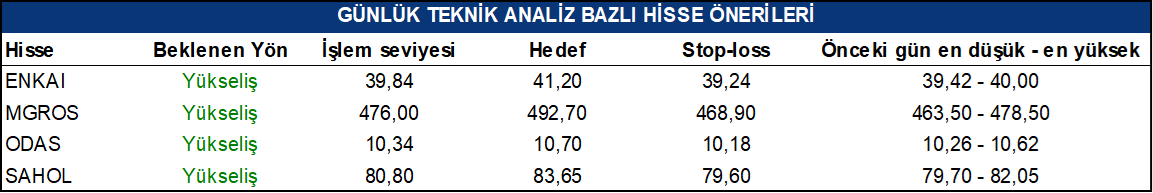

Günlük Teknik Analiz Bazlı Hisse Önerileri

Ekonomi ve Politika Haberleri

Politika faizinde değişikliğe gidilmedi

Para Politikası Kurulu (PPK) kurum beklentimiz ve piyasa beklentisine paralel olarak politika faizini %45 düzeyinde sabit tuttu. Başkan değişikliğinin ardından şubat ayı notunda önceki aya kıyasla değişiklikler olduğu, ancak verilerin mesajların genel çerçevesinin büyük ölçüde benzer olduğu takip ediliyor.

- Karar metninde mevcut faiz seviyesinin gerekli olduğu müddetçe korunacağı ve enflasyon görünümü üzerinde risk oluşması durumunda ek faiz artırımının değerlendirilebileceği ifadesi yinelenirken, kredi büyümesi ve mevduat faizinde öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizmasının destekleneceği ve parasal sıkılığı desteklemek amacıyla likidite gelişmeleri yakından takip edilerek sterilizasyon araçlarının etkin şekilde kullanılacağı vurgulandı.

- Ayrıca; dış finansman koşullarının, rezervlerin seviyesinin, cari dengedeki iyileşmenin ve Türk lirası varlıklara olan talebin döviz kuru istikrarına ve para politikasının etkinliğine katkıda bulunmaya devam ettiği belirtilirken, para politikasındaki kararlı duruşun dezenflasyonun ana unsurlarından olan Türk lirası reel değerlenme sürecine katkı vermeyi sürdüreceğinin altı çizildi.

- Enflasyona ilişkin değerlendirmelere bakıldığında, ocak ayında yüksek gerçekleşen enflasyona ilişkin olarak yılın ilk ayına özgü zamana bağlı fiyat ve ücret güncellemelerinin yüksek aylık enflasyonda etkili olduğu ifade edildi.

Bir sonraki PPK toplantısı 21 Mart’ta gerçekleşecek. Yılbaşından bu yana verilerin mesajlar çerçevesinde mart toplantısında para politikasında bir değişikliğe gidilmemesini ve politika faizinin %45 düzeyinde sabit tutulmasını beklemekteyiz. Gelecek dönemde piyasalarda oluşan likidite fazlasına yönelik ek önlemler alınmasını ve sterilizasyon sürecinin yoğunlaştırılmasını bekliyoruz.

Ayrıntılı rapor için tıklayınız.

Saat 10:00’da şubat ayına ilişkin Reel Kesim Güven Endeksi ve Kapasite Kullanım Oranı verileri açıklanacak

Arındırılmamış Reel Kesim Güven Endeksi (RKGE) ocak ayında 99,1 seviyesinden 100,9 seviyesine iyileşme kaydederken, mevsim etkilerinden arındırılmış endeksin ise 103,4 seviyesinden 102,9 seviyesine gerilediği takip edildi. Diğer yandan Kapasite Kullanım Oranı (KKO) ocak ayında %77,5 seviyesinden %76,2 seviyesine inerken, mevsimsel etkilerden arındırılmış KKO ise %77,3 seviyesinden %76,4 seviyesine geriledi.

- 2024 yıl sonu beklentilerimizdeki ana senaryo enflasyonun ve büyümenin hız kestiği bir tema olsa da bu yılın ilk çeyreğinde büyüme dinamiklerini güçlü seyretmeyi sürdürmesini ve söz konusu temanın yılın özellikle ikinci yarısı itibariyle ön plana çıkmasını bekliyoruz.

- Öncü göstergeler de bu yılın başlangıcında ekonomik aktiviteye yönelik olumlu sinyaller üretiyor. Hatırlanacağı üzere İmalat PMI ocak ayında 47,4 seviyesinden 49,2 seviyesine yükselmiş ve imalat aktivitesindeki daralmanın hız kestiğine işaret etmişti. İSO Türkiye İhracat İklim Endeksi ise ocak ayında bir önceki ayki 49,7 seviyesinden 50,6 seviyesi üzerine yükselerek son altı aydır ilk kez 50 eşik değerin üzerinde gerçekleşti.

Standart portföy kanallarında yabancı hareketliliği sınırlı kalmaya devam ediyor

9 – 16 Şubat haftasında yabancı yatırımcılar hisse senedi piyasasında net satıcı konumunda yer alırken, bono piyasasında ise sınırlı bir yabancı alımı gerçekleşti.

- Buna göre söz konusu hafta içerisinde hisse senedi piyasasında 22,1 milyon dolarlık sınırlı bir yabancı satışı, bono tarafında ise repo işlemleri hariç net 60,4 milyon dolarlık bir yabancı alımı görüldü.

- Son bir sene içerisindeki kümülatif veriye baktığımızda hisse senedi piyasasında toplam 1,93 milyar dolar, bono piyasasında ise repo işlemleri hariç toplam 2,33 milyar dolarlık bir yabancı girişi görülüyor.

9 – 16 Şubat haftasında yerleşiklerin DTH’larında 1,04 milyar dolarlık güçlü bir düşüş yaşandı. Kurumlar DTH’ları 644 milyon dolar gerilerken, hane halkı DTH’ları ise 400 milyon dolar azaldı.

- Aynı hafta içinde kıymetli maden mevduat hesaplarında ise 431 milyon dolarlık bir yükseliş yaşanırken, söz konusu yükselişin büyük bölümü hane halkı kıymetli maden hesaplarındaki artıştan kaynaklandı. Buna göre hanehalkı kıymetli maden hesapları söz konusu hafta içerisinde 370 milyon dolar artış gösterdi.

- Özetle, 9 – 16 Şubat haftasında yerleşiklerin altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak nette 614 milyon dolarlık bir düşüş gerçekleşti.

Ayrıntılı rapor için tıklayınız.

Şirket ve Sektör Haberleri

EREGL – Ereğli, 4Ç23 finansal sonuçlarını piyasa beklentisinin %137 üzerinde 7,9 milyar TL net kar ile açıklamıştır. Açıklanan net kar, çeyreklik bazda %18998, yıllık bazda ise %149 artmıştır.

ICBCT – ICBC Turkey, 4Ç23 finansal sonuçlarını 111 milyon TL net zarar ile açıklamıştır. Şirket, bir önceki çeyrek 58 milyon TL, bir önceki yılın aynı çeyreğinde ise 104 milyon TL net kar açıklamıştır.

ISDMR – İskenderun Demir, 4Ç23 finansal sonuçlarını piyasa beklentisinin %103 üzerinde 6,18 milyar TL net kar ile açıklamıştır. Açıklanan net kar, bir önceki çeyreğe göre %598 artarken, şirket bir önceki yılın aynı döneminde 243 milyon TL net zarar açıklamıştır.

ISYAT – İş Yatırım, 4Ç23 finansal sonuçlarını 144 milyon TL net zarar ile açıklamıştır. Şirket, bir önceki çeyrek 25 milyon TL net kar, bir önceki yılın aynı çeyreğinde ise 189 milyon TL net zarar ile açıklamıştır.

TTRAK – Türk Traktör, 4Ç23 finansal sonuçlarını piyasa beklentisinin %7 üzerinde 3,05 milyar TL net kar ile açıklamıştır. Açıklanan net kar, çeyreklik bazda %12, yıllık bazda %13 artmıştır.

AKSA – Aksa, kayıtlı sermaye tavanının 650 milyon TL’den 6,5 milyar TL’ye yükseltilmesine ilişkin SPK’ya başvuruda bulunmuştur.

EGPRO – Ege Profil, pay başına brüt 5,33 TL temettü dağıtma kararı almıştır. Temettü verimi %2,7 düzeyindedir.

KRONT – Kron Teknoloji, İşNet ile bulut sistemleri üzerinde yetkili hesap erişim güvenliği ihtiyaçlarını karşılamak üzere ürün hizmeti ortaklığı anlaşması imzalamıştır. Anlaşmanın ciroya olumlu katkıda bulunması beklenmektedir.

MTRKS – Matriks, geri alım programını sonlandırdığını açıklamıştır. Geri alım programı çerçevesinde ortalama 35,91 TL fiyattan 215 bin adet pay geri alınmış olup, geri alınan payların sermayeye oranı %0,80 düzeyindedir.

PRKAB – Prysmian Kablo, 4Ç23 finansal sonuçlarını 6 milyon TL net zarar ile açıklamıştır. Şirket, bir önceki çeyrek 5 milyon TL net kar açıklarken, bir önceki yılın aynı döneminde 17 milyon TL net zarar ile açıklamıştır.

MPARK – Medical Park, ortalama 168,37 TL fiyattan yaklaşık 30 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %9,20 düzeyine yükselmiştir.

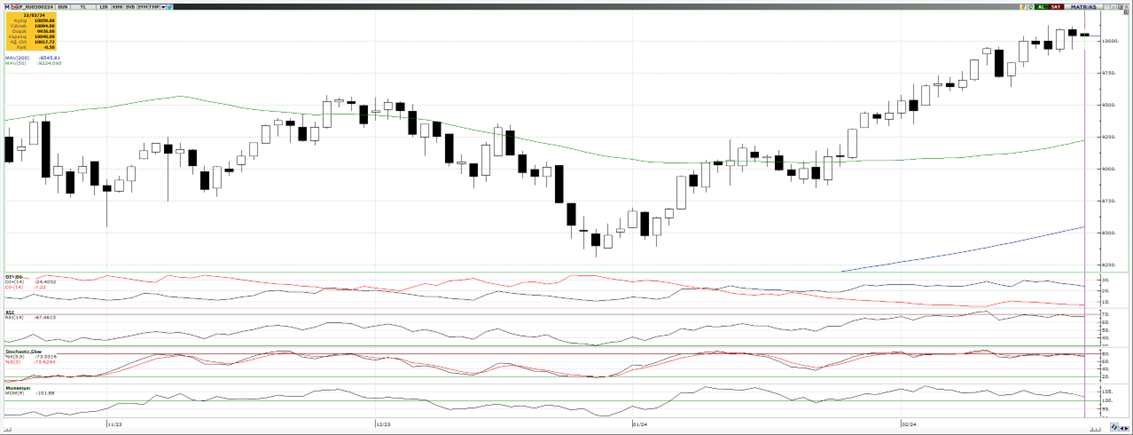

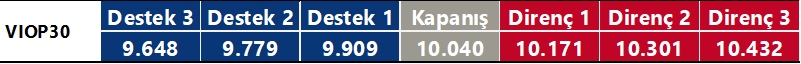

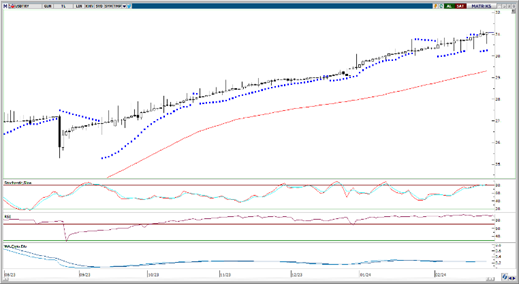

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

VIOP30 Teknik Analiz

Şubat ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 10.040 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 10.171 ve ardından 10.301 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 9.909 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 9.779 puan seviyesi.

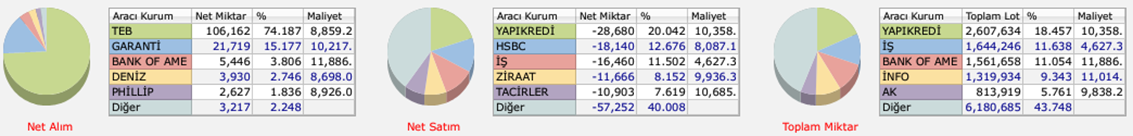

Günlük İşlemler

Kümülatif İşlemler

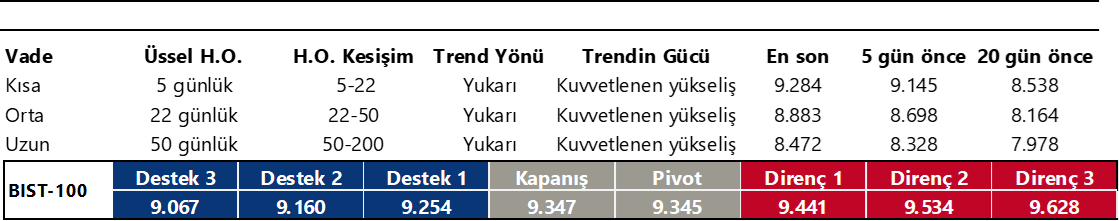

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

BIST 100 Teknik Bülten

Borsa İstanbul'da BIST 100 endeksi, günü %0,38 değer kazancıyla 9.347,17 puandan tamamlayarak tüm zamanların en yüksek kapanışını gerçekleştirdi ve gördüğü en yüksek seviye rekorunu 9.406,27 puana taşıdı. Önceki kapanışa göre 35,06 puan artış gösteren endeks, toplam işlem hacminin 143,9 milyar lira olduğu bir günü geride bıraktı. Sektör endeksleri arasında en çok kazandıran %3,80 ile bilişim oldu, en çok gerileyen ise %1,53 ile menkul kıymet yatırım ortaklığı oldu. Bankacılık endeksi %1,38 değer kaybederken, holding endeksi %0,48 değer kazandı. Hizmetler endeksi %0,75, sanayi endeksi %0,95, mali endeks %0,07 değer kazandı, teknoloji endeksi ise %3,45'lik bir değer kazancıyla dikkat çekti. Bugün BIST 100 endeksinde yukarı yönlü hareketlerde ilk olarak 9.440 direnç puan seviyesini ve ardından 9.530 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 9.250 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 9.160 puan seviyesi oluşturacak.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

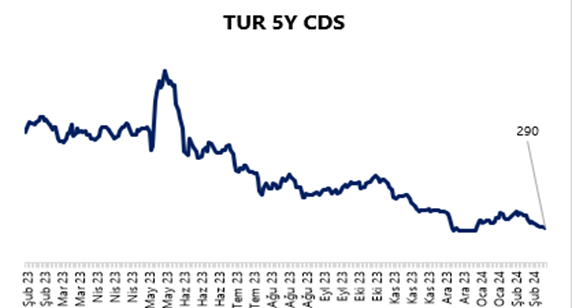

PPK para politikasında değişikliğe gitmezken, karar metninde para politikasındaki kararlı duruşun Türk lirası reel değerlenme sürecine katkı vermeyi sürdüreceğinin altı çizildi. Sıkı duruşa yönelik vurgunun yinelenmesi ve TL’deki reel değerlenmeye yönelik beklentinin ifade edilmesinin ardından TL GoÜ para birimleri arasında pozitif ayrışırken, USDTRY paritesi 31 seviyesi üzerinden 30,95 seviyesi altına doğru geri çekildi. Türkiye 5 yıllık CDS primi ise 290 baz puana indi. Teknik göstergeler kurda kısa vadeye ilişkin olarak 30 – 33 bandını ön plana çıkarmaya devam ediyor.

EUR/USD

Almanya ve Euro Bölgesi’nden gelen zayıf imalat PMI verilerinin ardından 1,0887 seviyesinden 1,0803 seviyesine kadar geri çekilen parite, günlük kapanış bazında 100 GHO üzerinde kalmayı başardı. Bu hafta 100 GHO ve kısa vadeli düşüş kanalını yukarı yönlü kıran paritede, teknik göstergelerin ürettikleri sinyaller çerçevesinde kısa vadede 1,08 üzerinde tutunma ve yükseliş çabasının sürmesini bekleriz. Yukarıda 1,09 yakınından geçen 50 günlük ortalama önemli bir direnç konumunda yer alıyor. Kısa vadede 50 ve 100 GHO arasında bir seyir ön plana çıkabilir.

XAU/USD

Dolar endeksi ve ABD tahvil getirilerindeki yükseliş çerçevesinde dün değerli metallerde satıcılı bir seyir ön plana çıkarken, altının ons fiyatı 2020$ desteğine kadar geri çekildi. Kısa vadeli görünümde radarımızı yeniden 2030$ direncine çevirmiş bulunmaktayız. Teknik göstergeler, 2030$ üzerinde bir kapanış oluşması durumunda kanal direncine denk gelen 2038$ – 2040$ bandının hedef olabileceğini işaret ediyor. Aşağı yönlü hareketlerde ise 2020$ ve 2010$ destekleri izlenecek. Faiz indirim sürecine yaklaştıkça değerli metallerin güç kazanmasını bekliyoruz.

XAG/USD

Dün dolar endeksi & ABD tahvil faizlerindeki yükseliş eğilimi değerli metallerde baskı yaratırken, gümüş ise %0,7’lik düşüşle 22,75$ seviyesi altını test etti. Teknik göstergelerin ürettikleri sinyaller doğrultusunda gümüşün kısa vadede 22$ desteği üzerinde tutunabileceği ve 22$ – 23,50$ bandında bir seyir izleyebileceği görüşündeyiz. Bugün itibariyle 23,17$ seviyesinden geçen 100 GHO ve 23,30$ seviyesinden geçen 200 GHO önemli bir direnç bölgesi oluşturuyor. Yükselişlerin istikrar kazanabilmesi için bu direnç bölgesinin yukarı yönlü kırılması önem arz ediyor.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı |

SERA YAPI ENDÜSTRİSİ VE TİCARET A.Ş. | TAVHL | Piyasa | 400.000 | 174,90 - 177,10 | 1.05% | |

EMNİYET TİCARET VE SANAYİ A.Ş. | AKSA | Piyasa | 210.000 | 109,20 - 110,20 | 23.38% | |

KOZAL | KOZAL | Geri Alım | 500.000 | 23,76 | 1.75% | |

KOZAL | KOZAA | Piyasa | 100.000 | 51,65 | 2.24% | |

KOZAL | IPEKE | Piyasa | 50.000 | 41,66 | 2.30% | |

NURULLAH EMRE NARİN | MARTI | Piyasa | 3.099.971 | 5,79 - 5,84 | 17.74% | |

AHGAZ | AHGAZ | Geri Alım | 107.143 | 13,21 | 0.36% | |

ENERY | ENERY | Geri Alım | 20.000 | 157,85 | 0.54% | |

MAGEN | MAGEN | Geri Alım | 41.453.589 | 13,15 | 5.05% | |

EGPRO | EGPRO | Piyasa | 95.000 | 186,58 | 0.12% | |

MPARK | MPARK | Geri Alım | 30.000 | 168,37 | 9.20% |