08.07.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.5 MBGüne Başlarken

Günaydın. Fransa'da ikinci tur seçimleri tamamlandı. İlk turda sandıktan birinci sırada çıkan aşırı sağın ikinci turda üçüncü sıraya gerilediğini, sol ittifakın ise ilk sıraya yerleştiğini görüyoruz. Hiçbir parti ya da ittifakın parlamentoda tek başına kontrol sağlayamadığını belirtelim. Seçim sonuçları AB’nin durumu açısından nötr, Fransa ekonomisi açısından bütçe kontrolü üzerinde bir süre belirsizlik doğabilir. ABD ve Asya tarafına baktığımızda ise bu sabah zayıf bir görünüm var. Borsa İstanbul'da Cuma günü sınırlı kar satışları görmüştük. 11.000 civarından gelen bu hafif geri çekilmeyi normal karşılıyoruz. Para girişi ya da çıkışı anlamında cuma günü yatay bir görünüm vardı. Bu sabah Borsa İstanbul'da yine yatay bir açılış bekliyoruz. Günün ajandası sakin. Haftanın ajandasında Cumhurbaşkanı Erdoğan'ın ABD’de katılacağı NATO Zirvesi ve burada yapacağı temaslar takip edilecek. ABD Başkanı Biden’la da bir görüşme yapması bekleniyor. Ek olarak Hazine ve Maliye Bakanı Şimşek ile Merkez Bankası Başkanı Karahan'ın da Perşembe günü JP Morgan tarafından düzenlenecek olan yatırımcı buluşmalarında vereceği mesajlar takip edilecektir. Makro veriler açısından haftanın ikinci yarısında ABD enflasyon verileri öne çıkıyor. Türkiye 5 yıl vadeli CDS primleri güne 262 baz puandan başlıyor.

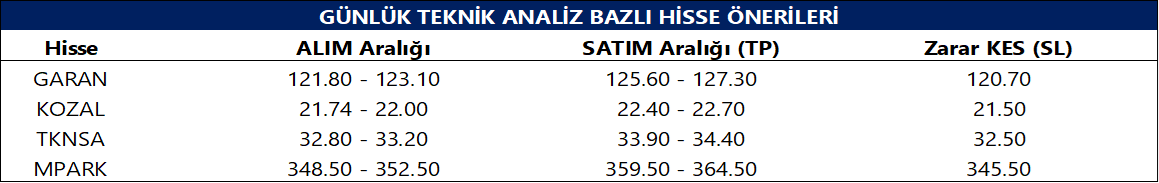

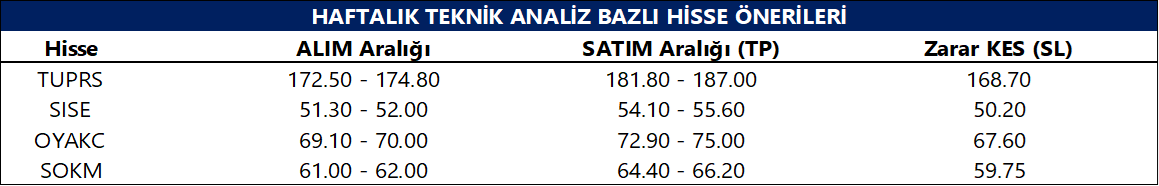

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- OZRDN: Özerden Ambalaj, 1Ç24 finansal sonuçlarını 10 milyon TL zarar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 30 milyon TL net kar ile açıklamıştı.

- KLRHO: Kiler Holding, 1Ç24 finansal sonuçlarını 374 milyon TL net kar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 54 milyon TL zarar ile açıklamıştı.

- ULUSE: Ulusoy Elektrik, 1Ç24 finansal sonuçlarını 93 milyon TL zarar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 281 milyon TL net kar ile açıklamıştı.

- THYAO: Ortaklığın ana faaliyet konusu dışında kalan çeşitli yatırım projelerinin bir iştirak şirket üzerinden yönetilmesi amacıyla %100 Türk Hava Yolları iştiraki olan "THY Yatırım Yönetim A.Ş." şirketinin kurulmasına karar verildi.

- TAVHL: Tav Havalimanları, Haziran 2024 yolcu istatistiklerini yayınladı. Buna göre,

- Haziran ayında toplam yolcu sayısı yıllık %12 artışla 11.5 milyon yolcu olarak gerçekleşti.

- 2024 yılının ilk 6 aylık döneminde taşınan yolcu sayısı yıllık %17 artışla 45.9 milyon düzeyinde gerçekleşti.

- AYDEM: Aydem Yenilenebilir Enerji, pay başına brüt 0.55 TL temettü dağıtma kararı aldı. Temettü verimi %1,6 düzeyinde.

- HDFGS: Hedef Girişim, %100 oranında bedelli sermaye artırımı ile mevcut sermayesini 565 milyon TL’den 1.13 milyar TL’ye yükseltme kararı aldı.

- ARCLK: Arçelik, SPK Kurumsal Yönetim İlkelerine uygun olarak derecelendirme yapmak üzere faaliyet izni bulunan SAHA Kurumsal Yönetim ve Kredi Derecelendirme Hizmetleri A.Ş. tarafından şirketin Kurumsal Yönetim Derecelendirme Notu 9,70 'e yükseltilmiştir.

- EBEBK: Haziran 2024'te Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi, geçen yılın Haziran ayına göre %15 arttı. 6A24’te ise Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi % 12 arttı.

Ekonomi ve Politika Haberleri

Hazine bugün iki ihale düzenleyecek

Hazine ve Maliye Bakanlığı bugün 9 ay vadeli kuponsuz ve 7 yıl vadeli değişken faizli iki tahvil ihalesi düzenleyecek. Bugünkü ihalelerin ardından yarın ise 4 yıl vadeli TLREF’e endeksli ve 4 yıl vadeli sabit kuponlu ihale düzenlenecek. Hazine geçtiğimiz hafta düzenlediği 2 yıl vadeli altın tahvili ve 2 yıl vadeli altına dayalı kira sertifikası doğrudan satışları ile birlikte bu ay içerisinde şimdiye kadar 28 milyar TL’lik iç borçlanma gerçekleştirdi.

- Bu haftaki ihalelerin ardından Hazine 22 Temmuz’da 2 yıl vadeli sabit kuponlu ve 5 yıl vadeli TÜFE’ye endeksli iki ihale, 23 Temmuz’da ise 9 yıl vadeli sabit kuponlu tahvil ihalesi ve 2 yıl vadeli kira sertifikası doğrudan satışı gerçekleştirecek ve temmuz ayı iç borçlanma programını tamamlayacak.

- Hazine temmuz ayında 116,6 milyar TL’lik itfası karşılığında toplam üç doğruda satış ve yedi ihale ile birlikte 174,9 milyar TL iç borçlanma gerçekleştirmeyi planlıyor – geri çevirme rasyosu %150 olarak öngörülüyor.

Hazine nakit dengesi haziran ayında 430,9 milyar TL açık verdi

Mayıs ayında 234,7 milyar TL fazla veren Hazine nakit dengesi, haziran ayında ise 430,9 milyar TL açık verdi. Aynı dönemde faiz dışı denge ise 334,5 milyar TL açık kaydetti. Böylelikle Hazine nakit dengesi Ocak – Haziran döneminde toplam 1 trilyon TL açık vermiş oldu. Hazine nakit dengesi, 16 Temmuz’da açıklanacak olan haziran merkezi yönetim bütçe verileri için öncü niteliğinde.

- OVP’de 2024’e ilişkin 2,65 trilyon TL tutarında yüksek bir bütçe açığı tahmini olduğu görülüyor. Deprem harcamalarının bütçe üzerindeki yükünün büyük kısmının 2023 yılı gerçekleşmelerinde eritilmiş olması ile birlikte 2024 bütçe açığının OVP tahminin altında gerçekleşmesini beklemekteyiz. Ayrıca, kamuda tasarruf sürecinin başlatılması ve gelecek dönemde ek paketler açıklanacağının sinyalinin verilmesinin bütçe açığının resmi tahminlerden daha iyi bir yerde oluşmasını sağlayacağı görüşündeyiz. Bu çerçevede 2024 yılına ilişkin bütçe açığı tahminimizi 2 trilyon TL (GSYİH’nın %5,2’si) seviyesinde korumaktayız.

Bu haftanın öne çıkan gelişmeleri

Bu hafta yurt içi piyasalarda Hazine ihaleleri, işsizlik oranı, sanayi üretimi ve cari işlemler dengesi verileri takip edilecek. Öncü göstergelerin ürettikleri sinyaller doğrultusunda sanayi üretimindeki zayıflamanın mayıs ayında da ön planda olmasını beklemekle birlikte, cari işlemler dengesi tarafında ise mayıs ayında açığın 1,4 milyar dolar ile görece düşük bir düzeyde oluşacağını tahmin ediyoruz. Öte yandan bu hafta Hazine ve Maliye Bakanı Mehmet Şimşek ile TCMB Başkanı Fatih Karahan, JP Morgan tarafından 11 Temmuz'da İstanbul'da düzenlenecek yatırımcı toplantısına katılacak. Yurt dışında ise Fed Başkanı Powell bu hafta ABD Kongresi’nin alt ve üst kanadına, yani Temsilciler Meclisi Finansal Hizmet Komitesi’ne (9 Temmuz Salı TSİ 17:00) ve Senato Bankacılık Komitesi’ne (10 Temmuz TSİ 17:00) Para Politikası Yarı Yıl Raporu sunumu gerçekleştirecek. Sunum metni önceden kamuoyu ile paylaşıldığından ötürü, sunumların ardından düzenlenecek olan soru – cevap kısmı piyasa için daha fazla önem arz ediyor. Cuma günü yayınlanan sunum metninde Fed’in faiz indirimlerine başlamadan önce daha fazla güvene ihtiyaç duyduğu vurgusunun yer aldığını bu noktada belirmekte fayda var. Yurt dışı piyasalarda bu hafta öne çıkan bir diğer gündem maddesi ise 11 Temmuz Perşembe günü TSİ 15:30’da açıklanacak olan ABD haziran manşet TÜFE verileri. ABD’de yıllık TÜFE’nin haziran ayında %3,3’ten %3,1’e inmesi bekleniyor. TÜFE’de beklenen düşüşün gerçekleşmesi, geçtiğimiz hafta piyasada oluşan Fed iyimserliğini destekleyebilir. 8 – 12 Temmuz haftasına ilişkin ekonomik veri takvimimize ulaşmak için tıklayınız.

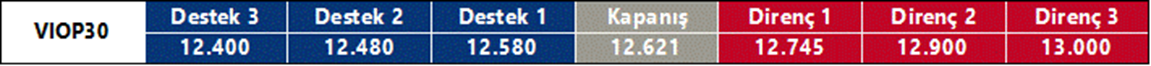

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ağustos ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 12.621 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 12.745 ve ardından 12.900 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 12.580 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 12.480 puan seviyesi.

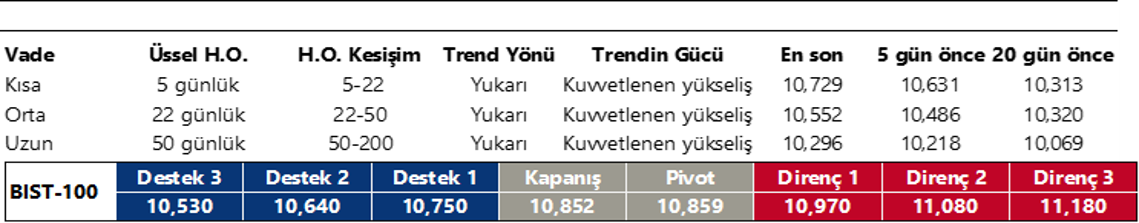

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değeri üzerinde. Hafif pozitif.

- MACD (orta vadeli trend göstergesi): MACD (26,12) alım bölgesine yöneldi. Pozitif.

- RSI (trendin gücünü gösterir): RSI dengeli. Nötr.

- Hareketli Ortalamalar: BIST 100 endeksi önemli hareketli ortalamalar üzerinde devam ediyor. Pozitif

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Haftanın son işlem günü GoÜ para birimlerinin çoğu dolar karşısında değer kazanırken, TL ise%0,18’lik değer kaybı ile en zayıf performans gösteren üçüncü GoÜ konumunda yer alarak negatif ayrıştı. USDTRY paritesi 32,6352 seviyesine yükselirken, Türkiye 5 yıllık CDS primi ise 264,15 baz puandan 262,89 baz puana indi. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kurda kısa vadeye ilişkin 32,50 – 33,20 bandını ön plana çıkarıyoruz. Yıl sonuna ilişkin beklentilerimiz ise TL’de reel bir değer kazanımına işaret ediyor.

EUR/USD

Fransa’da parlamento seçimlerinin ikinci turunca sol ittifakın ilk sırada yer almasının ardından yeni haftaya 1,0807 seviyesinden hafif negatif bir başlangıç yapan parite, Asya seansında kayıplarının bir kısmını telafi ederek 1,0830 seviyesine çıktı. Geçtiğimiz hafta 50, 100 ve 200 günlük ortalamalarını yukarı yönlü kıran paritede teknik görünüm yükselişin devamını işaret ediyor. Yükselişin sürmesini durumunda 1,0850, 1,0875 ve 1,0915 dirençleri, geri çekilmelerde ise 1,0820, 1,08 ve 1,0760 destekleri takip edilecek.

XAU/USD

Geçtiğimiz hafta kısa vadeli düşüş kanalını ve 50 günlük hareketli ortalamasını yukarı yönlü kıran altında yükseliş potansiyelinin korunduğunu görmekteyiz. Teknik ve temel gelişmeleri analiz ettiğimizde ons altında kısa vadeli yönün yukarı olmaya devam etmesini bekliyoruz. Yükselişin sürmesi durumunda 2.387,30$ ve 2.400$ dirençleri izlenecek. Aşağıda 2.378$, 2.369,65$ ve 2.361,22$ seviyeleri destek konumunda. Fed’in faiz indirim sürecine doğru ilerleniyor olması ile birlikte altında gelecek döneme ilişkin pozitif beklentimizi korumaktayız.

XAG/USD

Haftanın son işlem gününde gümüş fiyatları %2,7’lik güçlü bir yükselişle 31,22$ seviyesine çıkarken, altın / gümüş rasyosu ise 77,53 seviyesinden 76,63 seviyesine indi. Cuma günü dolar endeksi ve ABD tahvil faizlerindeki gerileme ile birlikte kısa vadeli düşüş kanalını yukarı yönlü kıran gümüşte teknik görünümün yeniden yukarı döndüğünü izliyoruz. Yükselişin devam etmesi durumunda 31,16$, 31,48$ ve 31,85 dirençleri takip edilecek. Geri çekilmelerde 30,84$, 30,53$ ve 30,15$ desteklerini izleyeceğiz.