17.05.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.39 MBGüne Başlarken

Günaydın. ABD verileri ile zirve seviyelere tırmanan Wall Street endeksleri dün kısmi kar satışları ile karşılaştı. Tarihi zirve seviyelerden gelen bu satışları makul karşılıyoruz. BIST’te ise, dün yeniden para girişi ve momentumda güçlenme ile 5 ve 10 günlük hareketli ortalamalarda yukarı yönlü belirgin bir uzaklaşma izledik. Haber akışı açısından FAFT’in Gri Listesi’nden çıkış koşullarından biri ve 39’u tamamlanan gerekli 40 kriterin sonuncusu olan kripto varlıklara ilişkin düzenlemenin TBMM gündemine gelmesi, yabancıların menkul kıymet alımlarının özellikle tahvil tarafında güçlü olması, hedef fiyatlarda yukarı revizyonlar, CDS’lerde gerilemenin sürmesi ve bankalara gelen alımlar BIST için destekleyici oldu. Bunlara rağmen, temkinli kalmaya devam edilmesi gerektiğini, yakın vadeli ajandanın BIST açısından yeterince destekleyici olmadığını belirtelim. FATF’in genel kurulu 28 Haziran’da gerçekleşeceğinden henüz bir aydan uzun zaman var ve Gri Liste’den çıkış beklentisi bugünden 28 Haziran’a kadar sürekli fiyatlanabilecek bir destek sunmayabilir. Makro veriler açısından sakin bir gün. Türkiye 5 yıl vadeli CDS primleri ise güne 267 baz puandan ve son dört buçuk yılın en düşük seviyelerinden başlıyor.

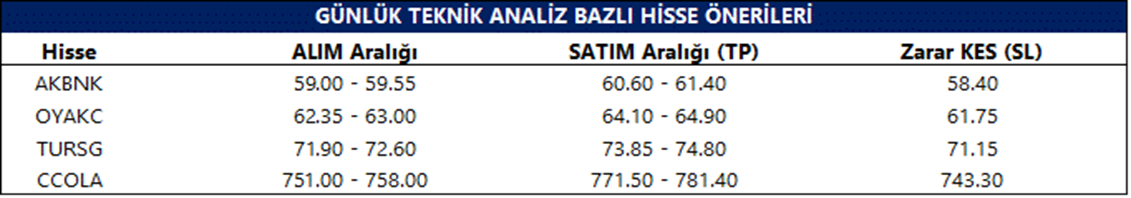

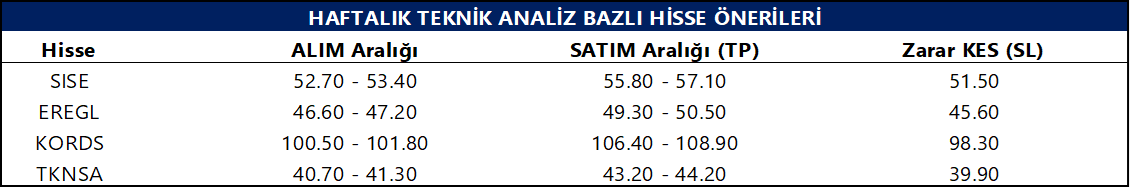

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- DESA: Üretimin iki ülke arasında bölündüğü durumlarda, üretimin nihai ürün olarak tamamlandığı ülke menşeini kazanmasını onaylayan ve üretimin tamamlanmasından sonra "Made in Italy" olarak etiketlenmesine olanak veren gümrük izni, İtalya Gümrük İdaresinden alındı. Tekstil ve deri çanta ürünleri için alınan bu izinler sayesinde Türkiye'de yarı mamul olarak üretilen ürünler İtalya fabrikamıza ihraç edilerek üretimleri tamamlanabilecek ve "Made in Italy" olarak daha fazla ülkede satılabilecek.

- DOAS: Doğuş Otomotiv, 1Ç24 finansal sonuçlarını 31 Mayıs tarihinde açıklayacağını duyurdu.

- EUREN: Europen, 2023 yılında başladığı yatırımın %90 seviyesinde tamamlandığını ve tesisin eylül ayı içerisinde üretime hazır hale geleceğini duyurdu. Yatırımın maliyeti 2,1 milyar TL olup, yıllık 2-2,1 milyar TL ciro ve 700 milyon TL düzeyinde FAVÖK’e katkı yapması öngörülmektedir.

- GEREL: Gersan Elektrik, %200 oranında bedelsiz sermaye arttırımı ile mevcut sermayesini 80 milyon TL’den 240 milyon TL’ye yükseltme kararı aldı.

- KONTR: Kontrolmatik, nitelikli yatırımcılara satılmak üzere 650 milyon TL tutarında borçlanma aracı ihracını tamamladığını açıkladı.

- OZRDN: Özerden Ambalaj, Cast Mono Extrusion Hattı yatırımının tamamlandığını açıkladı. Hattın devreye girmesi ile balonlu yalıtım kapasitesinde %164 artış, fire oranında %55 düşüş, işçilik kullanımında ise %39 tasarruf sağlanacak.

- PETKM: Moody's Investors Services Ltd. ("Moody's"), şirketin uzun vadeli kredi notunu ‘B3' olarak teyit etti. Not görünümü ise durağan olarak teyit edildi.

- SASA: SPK, Sasa Polyester’in 2024 yılı şubat ayında yapmış olduğu tahsisli sermaye artırımı başvurusunu onayladı.

- SKBNK: Şekerbank, 1Ç24 finansal sonuçlarını 504 milyon TL net kar ile açıkladı. Açıklanan net kar, bir önceki çeyreğe göre %45 daralırken, bir önceki yılın aynı dönemine göre %29 arttı.

- YATAS: Yataş, 2023 yılı finansal sonuçlarını 700mn TL net kar ile açıkladı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %100 arttı.

Ekonomi ve Politika Haberleri

Mayıs Piyasa Katılımcıları Anketi sonuçları bekleniyor

Bugün saat 10:00’da Mayıs Piyasa Katılımcıları Anketi sonuçları açılanacak. Nisan ayı anket döneminde piyasa katılımcılarının yıl sonu enflasyon tahmini %44,2 seviyesinde sabit kalırken; 12 ay sonrasına yönelik enflasyon beklentisi %36,7 seviyesinden %35,2’ye, 24 ay sonrasında yönelik enflasyon beklentisinin ise %22,7 seviyesinden %22’ye gerilemişti. Kurum olarak 2024 yıl sonu enflasyon tahminiz %43 düzeyinde bulunuyor. Mayıs ayı anket sonuçlarında katılımcıların 23 Mayıs’ta gerçekleşecek olan PPK toplantısına ilişkin tahminleri de yakından takip edilecek. Kurum olarak mayıs ayı toplantısında para politikasında bir değişiklik beklemiyoruz.

Saat 10:00’da mart konut fiyat endeksi ve nisan konut satış verileri açıklanacak

Konut Fiyat Endeksi şubat ayında aylık %2,2 ve yıllık %58,3 oranında artış kaydederek 1.216 seviyesine çıkarken, söz konusu yıllık artış Kasım 2021’den bu yana kaydedilen en yavaş artış oldu. Öte yandan aylık konut fiyat artışının şubat ayında üst üste dördüncü ayında da enflasyon seviyesinin altında gerçekleştiği dikkat çekti. Konut satışları ise mart ayında yıllık bazda %0,1’lik sınırlı bir düşüş göstererek 105.394 adet oldu. Faizlerdeki yükselişe paralel olarak ipotekli konut satışlarındaki yıllık düşüşün devam ettiği ve satışlarını mart ayında 12.880 adet ile yıllık %49’luk düşüşü işaret ettiği takip edildi. Geçtiğimiz yılın mart ayında aylık ortalama %17,61 olan konut kredi faizi Mart 2024’te ortalama %42,30 oldu. Konut kredi faizi geçtiğimiz ay (Şubat 2024) ise ortalama %40,97 seviyesindeydi.

Saat 10:00’da mart kısa vadeli dış borç istatistikleri açıklanacak

Kısa vadeli dış borç stoku şubat ayında 2023 yıl sonuna göre %0,9 oranında azalışla 173,6 milyar dolar olarak açıklandı. Kısa vadeli dış borç verilerinde özellikle “kalan vadeye göre kısa vadeli dış borç stoku” verisini, diğer bir deyişle orijinal vadesine bakılmaksızın vadesine bir yıl ve daha kısa kalan dış borçları yakından takip ediyoruz. Söz konusu rakam Şubat 2024 itibariyle 227,5 milyar dolar seviyesinde. Bu rakamdan şube ve iştiraklere borçları çıkararak baktığımızda borç stokunun 208,4 milyar dolar olduğu görülüyor. Vadesine bir yıl ve daha kısa kalan dış borçlara, önümüzdeki 12 aylık cari açık beklentisini de ekliyoruz ve böylelikle Türkiye’nin önümüzdeki 1 yıllık süreçteki dış finansman ihtiyacını 240 milyar dolar civarında hesaplıyoruz.

3 – 10 Mayıs haftasında tahvil piyasasına yabancı girişi hızlandı

3 – 10 Mayıs haftasında tahvil piyasasında repo işlemleri hariç 2,8 milyar dolarlık güçlü bir yabancı girişi gerçekleşirken, yabancı yatırımcının toplam tahvil stoku içerisindeki payı ise %2,4’ten %4’e yükselerek Eylül 2021’den bu yana en yüksek seviyesine çıktı. Hisse senedi piyasasında ise 84,7 milyon dolarlık bir yabancı girişi gerçekleşti. Aynı dönemde yerleşiklerin altın hariç DTH’ları 4 milyar dolar gerilerken, altın dahil DTH hesaplarında ise fiyat etkisinden arındırılmış olarak 4,3 milyar dolarlık bir düşüş gerçekleşti. Yine 3 – 10 Mayıs döneminde TCMB net döviz rezervi 9,8 milyar dolar artışla 30,8 milyar dolara, brüt döviz rezervleri ise 7,5 milyar dolarlık yükselişle 134,5 milyar dolara tırmandı. Swaplar hariç net rezervi ise 10 Mayıs itibariyle -23,65 milyar dolar düzeyinde hesaplıyoruz. Ayrıntılı rapor için tıklayınız.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Haziran ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 11.732 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.900 ve ardından 12.000 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 11.600 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 11.450 puan seviyesi.

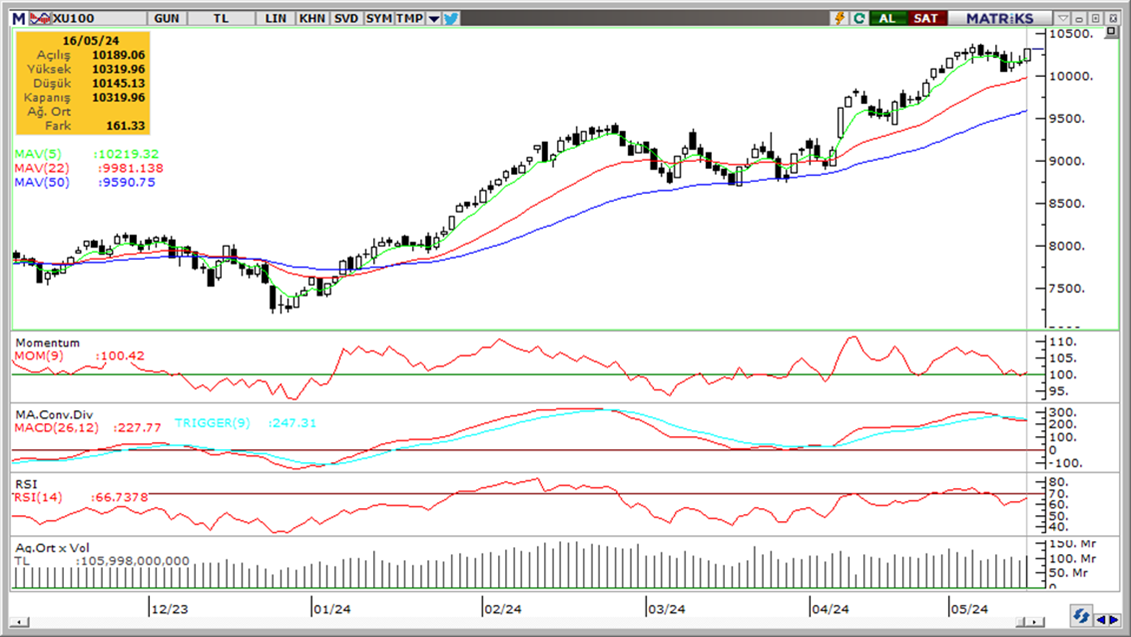

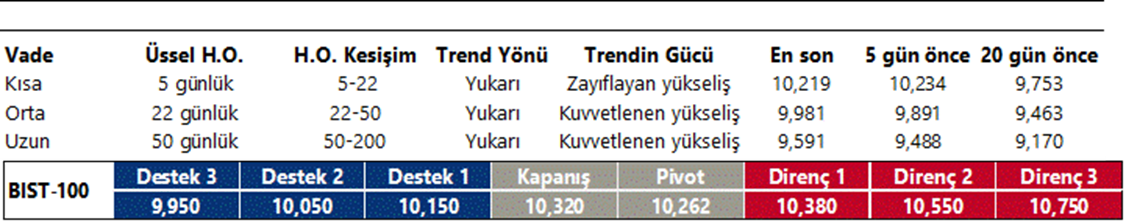

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değerine geri döndü. Fakat aşağıdan yukarı bir dönüş olduğundan şimdilik hafif pozitif.

- MACD (orta vadeli trend göstergesi): ): MACD (26,12) SATIM bölgesinde devam ediyor, dünkü alımlarla hafif dengelendi. İzlenmeli, nötr

- RSI (trendin gücünü gösterir): Yeniden aşırı alım bölgesine yöneldi. Pozitif.

- Hareketli Ortalamalar: BIST 100 endeksi 5 ve 10 günlük hareketli ortalamalardan tepki vermeyi başardı. Pozitif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Çarşamba günkü kayıplarının bir kısmını telafi eden dolar endeksi dün %0,3 yükselirken, GoÜ para birimleri genelinde karışık bir seyir izlendi. Türk lirası ise dolar karşısında %0,2’lik düşüşle en zayıf performans gösteren üçüncü GoÜ para birimi konumunda yer aldı. USDTRY paritesi ise günü 32,2781 seviyesinden yükselişle kapatırken, Türkiye 5 yıllık CDS primi ise 266,9 baz puana geriledi. 2024 yıl sonuna ilişkin beklentilerimiz TL’de reel bir değer kazanımına işaret ediyor. Kısa vadeli görünümde ise kurda kısa 30 – 33 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

Son üç günlük yükselişine dün ara veren EURUSD paritesi dolar endeksindeki yukarı yönlü eğilim çerçevesinde günü 1,0866 seviyesinden düşüşle tamamladı. Paritede, haftalık grafikte önemli bir trend değişim bölgesini ifade eden 1,0950 direncini yakından takip ediyoruz. Bu bölgenin aşılması paritede bu hafta hızlanan yükseliş hareketinin devamı açısından kritik. 1,0950’nin aşılamaması mevcut bölgenin satış fırsatı sunmasına yol açabilir. 1,0950 öncesinde 1,0875 ve 1,0915 dirençleri yer alırken, aşağıda 1,0850 ve 1,0820 destekleri bulunuyor.

XAU/USD

2.400$ direncinin aşılamaması ile birlikte dün öngördüğümüz aşağı yönlü düzeltmeyi gerçekleştiren ons altın çarşamba günkü kazançlarının bir kısmını geri verdi ve günü %0,4’lük düşüşle 2.376,76$ seviyesinden tamamladı. Altında gelecek döneme ilişkin pozitif beklentimiz korumakla birlikte, primlerin yılbaşından bu yanaki harekete kıyasla daha sınırlı düzeyde gerçekleşmesini bekliyoruz. Kısa vadede 2.400$ direncini izlemeye devam edeceğiz. Aşağıda ise 2.378$, 2.360$ ve 2.330$ seviyeleri kısa vadeli destek konumunda.

XAG/USD

Gümüş fiyatları dün 29,58$ seviyesinden yatay negatif bir kapanış gerçekleştirirken, altın / gümüş rasyosu ise günü 80,37 seviyesinde yatay tamamladı. Kısa vadeli yükseliş kanalı içerisindeki hareketine devam eden gümüşte, kanal sınırları kısa vadeye ilişkin olarak 29$ – 30$ bandını işaret ediyor. Teknik göstergelerin ürettikleri sinyaller doğrultusunda yakın vadede bu seviyeler arasında bir hareket görmeyi bekleriz. 30$ öncesinde 29,75$ seviyesi direnç konumunda yer alırken, aşağıda ise 29,40$ desteği bulunuyor.