19.02.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 813 KBPiyasalar Açılmadan Önce Bilinmesi Gereken 3 Şey

- Bugün ABD’de resmî tatil nedeniyle piyasalar kapalı olacak.

- Haftanın son işlem gününde ABD’den gelen ÜFE verileri beklentilerin üzerinde gerçekleşirken, piyasada mayıs ve haziran aylarında Fed faiz indirimine ilişkin beklentiler geriledi.

- Çin yeni yılının ardından Asya borsaları bugün yeniden işlem görmeye başladı.

Göstergeler

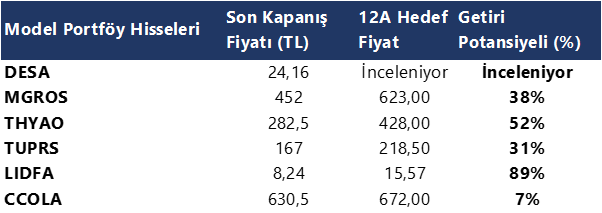

Model Portföy

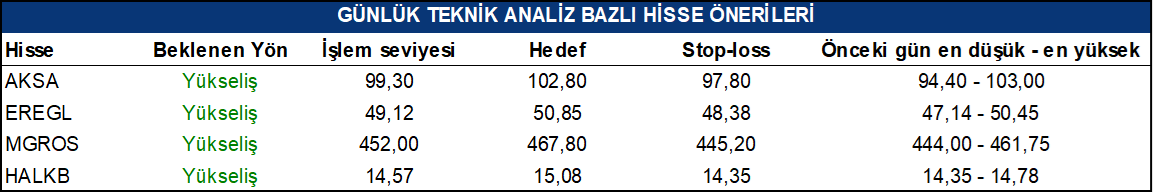

Günlük Teknik Analiz Bazlı Hisse Önerileri

Ekonomi ve Politika Haberleri

19 – 23 Şubat haftası ekonomik veri takvimimizi linkte bulabilirsiniz

Hazine bugün iki ihale düzenleyecek

Hazine ve Maliye Bakanlığı bugün 2 ve 5 yıl vadeli sabit kuponlu iki tahvil ihalesi düzenleyecek. Bugünkü ihalelerin ardından Hazine yarın ise 5 yıl vadeli TÜFE’ye endeksli tahvil ihalesi ve 2 yıl vadeli altın tahvili, 2 yıl vadeli altına dayalı kira sertifikası ve 5 yıl vadeli kira sertifikası doğrudan satışı gerçekleştirerek şubat ayı iç borçlanma programını tamamlayacak.

- Hazine ay başından bu yana toplam 79,6 milyar TL’lik iç borçlanma gerçekleştirdi. Hazine şubat ayında 200 milyar TL’lik yüklü itfası karşılığında piyasalardan toplam 250 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor – iç borç çevirme oranı %125 olarak planlanıyor.

Saat 10:00’da aralık Kısa Vadeli Dış Borç İstatistikleri açıklanacak

Kasım Kısa Vadeli Dış Borç Stoku 2022 yıl sonuna göre %15,3 oranında artışla 171,9 milyar dolar olarak açıklandı. Kısa Vadeli Dış Borç verilerinde özellikle yakından takip ettiğimiz rakam “kalan vadeye göre Kısa Vadeli Dış Borç Stoku”. Diğer bir deyişle orijinal vadesine bakılmaksızın vadesine bir yıl ve daha kısa kalan dış borçlar. Söz konusu rakam Kasım 2023 itibariyle 226,3 milyar dolar seviyesine yükseldi. Bu rakamdan şube ve iştiraklere borçları çıkararak baktığımızda borç stokunun 208,8 milyar dolar olduğu görülüyor.

- Vadesine bir yıl ve daha kısa kalan dış borçlara, önümüzdeki 12 aylık cari açık beklentisini de ekliyoruz ve böylelikle Türkiye’nin önümüzdeki 1 yıllık süreçteki dış finansman ihtiyacını 240 milyar dolar civarında hesaplıyoruz.

2024 enflasyon tahmini %43’e yükseldi

TCMB’nin Şubat 2024 dönemine ilişkin Piyasa Katılımcıları Anketi yayınlandı. Anket sonuçlarına göre katılımcıların şubat ayı aylık enflasyon beklentisinin %3,8 olduğunu ve aylık enflasyonda yüksek seviyelerin devamının beklendiğini görmekteyiz. Ocak anketinde %42 seviyesinde oluşan 2024 yıl sonu enflasyon beklentisinin ise şubat anket sonuçlarında %43 olduğu takip edildi. 12 ay sonrasına yönelik enflasyon beklentisi %39,1 seviyesinden %37,8’e, 24 ay sonrasında yönelik enflasyon beklentisinin ise %23,7’den %23’e geriledi. Kurum olarak 2024 yıl sonu enflasyon tahminiz %43 düzeyinde bulunuyor.

- Piyasa katılımcıları 22 Şubat Perşembe günü gerçekleştirilecek PPK toplantısında, kurum beklentimize paralel olarak, politika faizinin %45 düzeyinde sabit kalmasını bekliyor.

- Anket katılımcılarının ortalama yıl sonu USD/TRY beklentileri 40 seviyesini ifade ediyor. Mevcut seviyeleri göz önüne alındığında, yıl sonu tahminleri nominal olarak %30 civarında bir değer kaybını gösteriyor.

- Katılımcıların 2024 büyüme tahmini %3,4 seviyesinden %3,3’e inerken, 2025 büyüme tahmini ise %3,9 seviyesinden %3,8’e geriledi. Cari işlemler beklentilerinin ise 2024 yıl sonu için 34,6 milyar dolar, 2025 sonu için ise 32,9 milyar dolarlık bir cari açık öngörüsünü yansıttığını görmekteyiz. Kurum olarak 2024 yılı büyüme tahminimiz %3, cari işlemler açığı tahminimiz ise 33 milyar dolar seviyesinde.

Ayrıntılı rapor için tıklayınız.

Ocak ayında toplam 80.308 adet konut satıldı

Konut satışları ocak ayında yıllık bazda %17,8 gerileyerek 80.308 adet oldu. Faizlerdeki yükselişe paralel olarak ipotekli konut satışlarındaki yıllık sert düşüşün devam ettiğini ve satışlarını ocak ayında 5.915 adet ile yıllık %63,5’lik düşüşü işaret ettiğini takip ettik.

- Konut kredi faizlerindeki görünüme baktığımızda ocak ayında bir önceki aya kıyasla faizlerde hafif bir geri çekilme olduğu izlenirken, geçen yıla göre ise önemli bir yükseliş yaşandığı gözleniyor. Bu çerçevede geçtiğimiz yılın ocak ayında aylık ortalama %18,1 olan konut kredi faizi Ocak 2024’te ortalama %41,6 oldu. Konut kredi faizi bir önceki ayda (Aralık 2023) ise ortalama %42 seviyesindeydi.

- Ocak ayında yabancılara ise 2.061 adet konut satışı gerçekleştirilirken, burada da yıllık bazda %50,5 oranında bir gerileme yaşandığı dikkat çekti. Ocak ayında toplam konut satışları içinde yabancılara yapılan konut satışının payı %2,6 oldu.

Konut fiyatlarındaki artış üst üste ikinci ayında da enflasyonun altında kaldı

Konut Fiyat Endeksi aralık ayında aylık %1,1 ve yıllık %75,5 oranında yükselerek 1.163,20 seviyesine çıktı. Aylık konut fiyat artış oranının kasım ayındaki %2’lik artışın ardından aralık ayında da %1,1 yükseliş ile üst üste ikinci ayında da enflasyon seviyesinin altında gerçekleştiği dikkat çekiyor.

Şirket ve Sektör Haberleri

ALBRK – Albaraka Türk, 4Ç23 finansal sonuçlarını consensusa paralel 968 milyon TL net kar ile açıklamıştır. Açıklanan net kar, çeyreklik bazda bir önceki çeyreğe paralel açıklanırken, yıllık bazda %111 artmıştır.

INFO – İnfo Yatırım, Hedef Yatırım Bankası sermayesinde sahip olduğu 105 milyon adet payın 1,64 TL fiyattan Hedef Holding’e satılmasına karar vermiştir.

SEGYO – Şeker GYO, 4Ç23 finansal sonuçlarını 235 milyon TL net zarar ile açıklamıştır. Şirket, bir önceki çeyrek 28 milyon TL net zarar açıklarken, bir önceki yılın aynı çeyreğinde 1,36 milyar TL net kar ile açıklamıştır.

SEKFK – Şeker Finansal Kiralama, 4Ç23 finansal sonuçlarını 82 milyon TL net kar ile açıklamıştır. Açıklanan net kar, çeyreklik bazda %130, yıllık bazda %99 artmıştır.

SKBNK – Şekerbank, 4Ç23 finansal sonuçlarını 920 milyon TL net kar ile açıklamıştır. Açıklanan net kar, çeyreklik bazda %119, yıllık bazda %112 artmıştır.

AKFYE – Akfen Yenilenebilir Enerji, kurulu gücünü toplam 860 MW'a çıkarması hedeflenen yatırım aşamasında bulunan kapasite artış projelerine ek olarak gerçekleştireceği yeni yatırımlar ile birlikte 2025 yılı sonunda toplam kurulu güç kapasitesinin yaklaşık 1200 MW düzeyine çıkmasının hedeflendiğini açıklamıştır.

ARCLK – Arçelik, 4Ç23 finansal sonuçlarını 1 Mart tarihinde açıklayacağını duyurmuştur.

BRSAN – Borusan, 4Ç23 finansal sonuçlarını 1 Mart tarihinde açıklayacağını duyurmuştur.

BUCIM – Bursa Çimento, modernizasyon yatırımı bütçesini 160 milyon EUR’ya yükseltmiştir.

FONET – Fonet Bilgi, geri alım programının tamamlandığını açıklamıştır. Geri alım programı kapsamında 900,8 bin adet pay ortalama 4,08 TL fiyattan geri alınmış olup, bedelsiz sermaye artırımı nedeniyle elde edilen paylarla birlikte şirketin toplam payı 2 milyon adet olarak gerçekleşmiştir. Sahip olunan payların sermayeye oranı %1,40 düzeyindedir.

TTRAK – Türk Traktör, 4Ç23 finansal sonuçlarını 22 Şubat tarihinde açıklayacağını duyurmuştur.

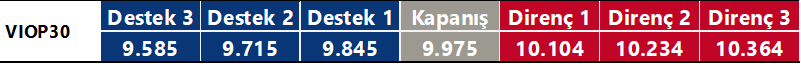

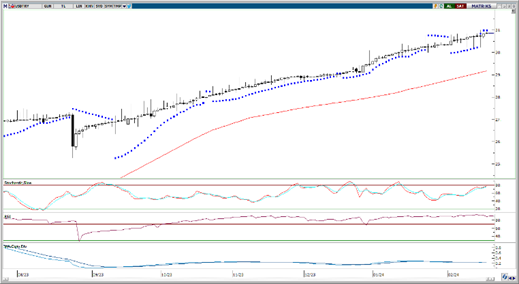

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

VIOP30 Teknik Analiz

Şubat ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 9.975 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 10.104 ve ardından 10.234 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 9.845 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 9.715 puan seviyesi.

Günlük İşlemler

Kümülatif İşlemler

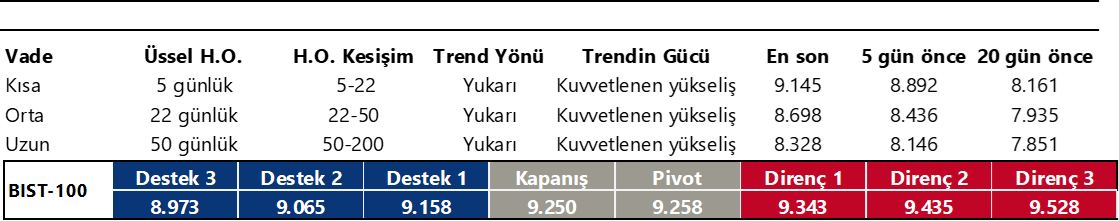

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

Geçtiğimiz haftanın son işlem gününde Borsa İstanbul'da BIST 100 endeksi, günü %0,09 değer kazancıyla 9.250,36 puan seviyesinden tamamlayarak tarihindeki en yüksek en yüksek günlük ve haftalık kapanışını gerçekleştirdi. Ayrıca, endeks gün içinde gördüğü en yüksek seviye rekorunu 9.306,34 puana taşıdı. Toplam işlem hacmi ise 148,6 milyar lira oldu. Önceki kapanışa göre mali endeks %0,21, hizmetler endeksi %0,37 değer kaybederken sanayi endeksi %0,65 ve teknoloji endeksi %1,59 değer kazandı. Bankacılık endeksi %0,43, holding endeksi %0,07 değer kaybetti. Sektör endeksleri arasında en çok kazandıran %3,55 ile madencilik oldu. Bugün BIST 100 endeksinde yukarı yönlü hareketlerde ilk olarak 9.350 direnç puan seviyesini ve ardından 9.440 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 9.150 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 9.050 puan seviyesi oluşturacak.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

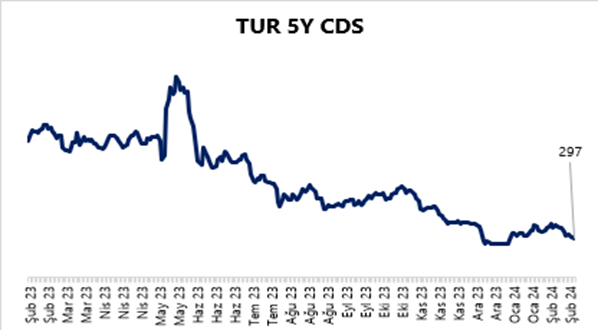

Haftanın son işlem gününde GoÜ para birimleri genelinde karışım bir seyir izlenirken, TL’nin ise dolar karşısında %0,37 oranında değer kaybederek Şili pezosundan sonra dolar karşısında en fazla değer kaybeden ikinci GoÜ para birimi konumunda yer aldığını izlendi. TL’deki negatif ayrışmanın da etkisi ile birlikte USDTRY paritesi günü 3,8453 seviyesinden yükselişle tamamladı. Türkiye 5 yıllık CDS primi ise 300,72 baz puandan 297,86 baz puana geriledi. Teknik göstergeler kurda kısa vadeye ilişkin olarak 30 – 33 bandını ön plana çıkarmaya devam ediyor.

EUR/USD

Düşüş kanalı içerisinde hareket etmeye devam eden EURUSD paritesinde, teknik göstergelerin ürettikleri sinyaller doğrultusunda kısa vadeye ilişkin olarak 1,0675 – 1,08 bandını ön plana çıkarmaya devam ediyoruz. Genel görünüm itibariyle euronun dolar karşısındaki kazançlarının sınırlı kalmaya devam ettiğini izliyoruz. Yukarıda 1,08 seviyesinden geçen 100 GHO’nun aşılamaması durumunda paritedeki baskının devamını bekleriz. Hedef işlem aralığımızın alt sınırı olan 1,0675 öncesinde 1,07 desteği yer alırken, 1,08 öncesinde ise 1,0775 ara direnç seviyesi bulunuyor.

XAU/USD

Beklentimize paralel olarak 100 GHO’ya denk gelen 1990$ bölgesinden alım fırsatı veren ons altın, haftanın son işlem gününde 2015$ üzerini test etti. Ons altının yeni haftaya alıcılı başladığını ve bu sabah saatlerinde 2020$ üzerini test etmekte olduğunu izliyoruz. Altında bugün itibariyle 1997$ seviyesinden geçen 100 GHO önemli bir destek konumunda yer alıyor. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kısa vadede bu seviye üzerindeki hareketin korunmasını bekliyoruz. Yukarıda ise 2020$, 2030$ ve 2038$ seviyeleri kısa vadeli direnç konumunda.

XAG/USD

Cuma günü 23,50$ seviyesine kadar yükselerek yaklaşık son bir ayın test eden gümüş, yeni haftaya satıcılı bir başlangıç yaptı. Bu sabah saatlerinde 23,05$ seviyesinde işlem gören gümüş, 23,30$ seviyesinden geçen 200 GHO’nun ve 23,10$ seviyesinden geçen 100 GHO’nun altına sarkmış durumda. Yükselişlerin istikrar kazanması açısından hareketli ortalamaların oluşturduğu 23,10$ – 23,30$ bölgesi üzerinde bir tutunma görmemiz önem arz ediyor. Kısa vadeli teknik göstergeler yükseliş çabasının korunabileceğine işaret ediyor. 23,10$ – 23,30$ bölgesini yakından takip ediyoruz.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı |

EMNİYET TİCARET VE SANAYİ A.Ş. | AKSA | Piyasa | 1.795.000 | 95,25 - 99,99 | 22.97% | |

EMNİYET TİCARET VE SANAYİ A.Ş. | AKSA | Piyasa | 95.000 | 99,80 - 101,20 | 23.00% | |

DOHOL | DOHOL | Geri Alım | 670.000 | 13,61 | 1.32% | |

AHGAZ | AHGAZ | Geri Alım | 300.000 | 13,40 | 0.32% | |

ENERY | ENERY | Geri Alım | 20.000 | 156,33 | 0.49% | |

MPARK | MPARK | Geri Alım | 30.000 | 166,94 | 9.14% | |

KOZAL | KOZAL | Geri Alım | 3.000.000 | 24,07 | 1.70% | |

KOZAL | KOZAA | Piyasa | 400.000 | 52,72 | 2.16% | |

KOZAL | IPEKE | Piyasa | 200.000 | 41,51 | 2.24% |