09.02.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 819 KBPiyasalar Açılmadan Önce Bilinmesi Gereken 3 Şey

- Dün yeni TCMB Başkanı'nın sunumuyla ilk enflasyon raporu açıklandı. Beklentiler ve mevcut patikanın devamı vurgulandı.

- Bugün ABD’de Ocak 2019 – Aralık 2023 dönemi için yeniden hesaplanmış mevsimsel düzeltme faktörleri açıklanacak ve bununla birlikte güncellenmiş enflasyon verileri paylaşılacak.

- Bugün TSİ. 10.00’da, Türkiye aralık ayı sanayi üretimi verileri açıklanacak.

Göstergeler

Model Portföy

Günlük Teknik Analiz Bazlı Hisse Önerileri

Ekonomi ve Politika Haberleri

Saat 10:00’da aralık sanayi üretimi verileri açıklanacak

Aralık dış ticaret verileri sanayi üretiminin söz konusu ay içerisinde zayıf bir resmi işaret etmeye devam edebileceğini işaret ediyor. Ara malları ithalatı aralık ayında %20 oranında yıllık düşüşü işaret ediyor. Buna ek olarak İstanbul Sanayi Odası (İSO) Türkiye İmalat PMI aralık ayında 47,2 seviyesinden 47,4 seviyesine sınırlı bir yükseliş kaydetse de verinin üst üste altıncı ayda da 50 eşik değerin altında kaldığı dikkat çekiyor. Öte yandan Arındırılmamış Reel Kesim Güven Endeksi (RKGE) aralık ayında 100,2 seviyesinden 99,1 seviyesine gerilerken, mevsim etkilerinden arındırılmış endeksin ise 103,9 seviyesinden 103,4 seviyesine indiği takip edildi. Bu çerçevede, gelen öncü veriler, üçüncü çeyrekte kaydedilen güçlü büyümenin ardından yılın son çeyreğinde ekonomide daha ılımlı bir büyüme görünümünü işaret ediyor.

TCMB, 2024 – 1. Çeyrek Enflasyon Raporu’nu açıkladı

TCMB, 2024 – 1. Çeyrek Enflasyon Raporu’nu açıkladı. Yeni atanan TCMB Başkanı Karahan, raporun sunumu sonrasında soru & cevap bölümü düzenledi. Enflasyon tahminlerinde değişikliğe gidilmedi. Buna göre 2024 yıl sonu enflasyon tahmini %36, 2025 enflasyon tahmini ise %14 düzeyinde korundu.

- Başkan Karahan, parasal sıkılaştırmanın çalışmakta olduğunu ve şu an için ek faiz artırımına ihtiyaç duyulmadığını değerlendirdiklerini belirtirken, görünüm bozulması halinde kararların gözden geçirileceğini belirtti.

- Faiz indirimine ilişkin gelen bir soruya ise indirimini konuşmak için fazlasıyla erken olduğu şeklinde yanıt veren Karahan, aylık enflasyondaki ana eğilimde hem 2024 hedefi hem de 2025 hedefi ile uyumlu bir patikaya girildiğinde ancak faiz indirimlerinin konuşmaya başlanabileceğini belirtti.

- Bir sonraki PPK toplantısı 22 Şubat 2024’te gerçekleşecek. Ocak ayı PPK toplantısı karar notunda ve bugünkü Enflasyon Raporu sunumunda yer verilen mesajlar çerçevesinde şubat toplantısında politika faizinin %45 düzeyinde sabit tutulmasını beklemekteyiz.

Ayrıntılı raporumuz için tıklayınız.

Hisse piyasasında yabancı girişi sürüyor

26 Ocak – 2 Şubat haftasında hisse senedi piyasasında 132,8 milyon dolarlık bir yabancı alımı görülürken, bono tarafında ise repo işlemleri hariç net 14,5 milyon dolarlık sınırlı bir yabancı satışı görüldü.Son bir sene içerisindeki kümülatif veriye baktığımızda hisse senedi piyasasında toplam 2,06 milyar dolar, tahvil piyasasında ise repo işlemleri hariç toplam 2,2 milyar dolarlık bir yabancı girişi görülüyor.

26 Ocak – 2 Şubat haftasında yerleşiklerin DTH’larında 2 milyar dolarlık önemli bir düşüş yaşanırken; söz konusu düşüşün tamamının kurumlar kaynaklı olduğu, hane halkı DTH’larının ise artış gösterdiği izlendi. Buna göre kurumlar DTH’ları 3 milyar dolar azalırken, hane halkı DTH’ları ise 1 milyar dolar yükseliş kaydetti. Aynı hafta içinde kıymetli maden mevduat hesaplarında ise 355 milyon dolarlık bir gerileme yaşandı. Özetle, 26 Ocak – 2 Şubat haftasında yerleşiklerin altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak net 2,4 milyar dolarlık önemli bir düşüş gerçekleşti.

Ayrıntılı raporumuz için tıklayınız.

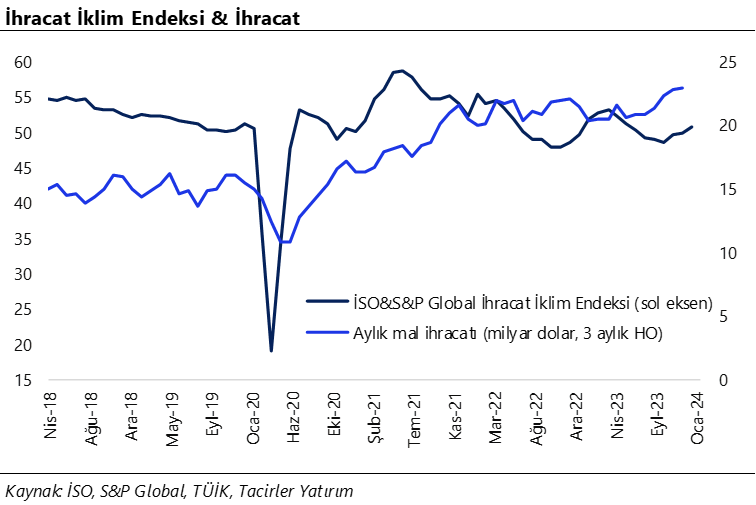

İSO Türkiye İhracat İklim Endeksi ocak ayında 50,6'ya yükseldi

İSO Türkiye İhracat İklim Endeksi ocak ayında bir önceki ayki 49,7 seviyesinden 50,6 seviyesi üzerine yükselerek son altı aydır ilk kez 50 eşik değerin üzerinde gerçekleşti. Veri ile birlikte yayınlanan notta büyüme bölgesinde yer almaya devam eden ABD ve Birleşik Krallık ekonomilerine İtalya’nın da katılmasıyla birlikte Türk imalatçılarının en büyük beş ihracat pazarından üçünde üretimin artış gösterdiği vurgulandı. Notta ayrıca ekonomik aktivitedeki genişlemenin ABD’de son 6 ayın, Birleşik Krallık’ta ise son 8 ayın en yüksek hızına ulaşmasının dikkat çektiğine yer verildi.

- Verinin detaylarına baktığımızda en büyük ihracat pazarımız olan Almanya’da ocak ayında daralma eğiliminin sürdüğünü ve ülkedeki üretimin üst üste yedinci ayda da düşüş gösterirken söz konusu düşüşün aralık ayına göre daha hızlı gerçekleştiğini izliyoruz. Almanya’nın yanı sıra Fransa’da da üretimin daralma kaydettiği görülüyor. Euro Bölgesi genelindeki aktivite kaybının devam ediyor oluşu ile birlikte ihracat kanadında büyüme kaybı temasının devam ettiğini izliyoruz.

2024 yıl sonu beklentilerimizdeki ana senaryo enflasyonun ve büyümenin hız kestiği ve cari işlemler açığının iyileştiği bir tema olsa da bu yılın ilk çeyreğinde bu beklentimizin tersi bir resim olmasını ve söz konusu temanın yılın özellikle ikinci yarısı itibariyle ön plana çıkmasını bekliyoruz. %50’ye yakın ücret artışları iç talebi canlı tutmaya devam ederken, kredi kartı harcamaları ve talep dinamiklerini incelediğimizde ekonominin ısınmaya devam ettiğini gözlemliyoruz. Öncü göstergeler de bu yılın başlangıcında ekonomik aktiviteye yönelik olumlu sinyaller üretiyor. Hatırlanacağı üzere İstanbul Sanayi Odası (İSO) Türkiye İmalat PMI verisi ocak ayında 47,4 seviyesinden 49,2 seviyesine yükseliş kaydetmişti. 2023 yılının üçüncü çeyreğinde görülen yıllık %5,9’luk güçlü büyümenin ardından yılın son çeyreğinde daha ılımlı bir büyüme görünümü ile birlikte 2023 yılı büyümesinin %4 seviyesinde oluşmasını bekliyoruz. 2024 büyüme beklentimiz ise %3 seviyesinde.

Şirket ve Sektör Haberleri

AKGRT – Ak sigorta, 4Ç23 finansal sonuçlarını piyasa beklentisinin %7 üstünde, 468 milyon TL net kar ile açıklamıştır. Açıklanan net kar, yıllık bazda %71, çeyreklik bazda %254 artmıştır.

KLNMA – Türkiye Kalkınma Bankası, 4Ç23 finansal sonuçlarını 1,13 milyar TL net kar ile açıklamıştır. Açıklanan net kar, yıllık bazda %114, çeyreklik bazda %13 artmıştır.

RALYH – Ral Yatırım Holding, katıldığı ihalede 4. en iyi teklifi sunmuştur. Teklif değerlendirme aşamasında olup, 1,18 milyar TL bedelindedir. Bu tutar, 12 aylık gelirlerinin %103’üne tekabül etmektedir.

TAVHL – Tav Havalimanları, Ocak 2024 yolcu istatistiklerini yayınladı. Buna göre,

- Ocak ayında toplam yolcu sayısı yıllık %18 artışla 5,6 milyon yolcu olarak gerçekleşti.

- Ocak 2024 yolcu sayısı 2019 yılının aynı ayına oranla %24 arttı.

ELITE – Elite Naturel, bir süredir ar-ge çalışmalarını sürdürdüğü bebek maması üretim çalışmaları sonuçlanmış olup, nihai ürün haline getirilmiştir. Hem organik hem konvansiyonel bebek maması olarak gerçekleştirilecek üretim ile ilgili olarak seri üretime geçişe yönelik hazırlıklar da tamamlanmıştır.

HUNER – Hun Yenilenebilir Enerji, fonksiyonel para biriminin USD olmasından dolayı enflasyon muhasebesine tabii tutulmayacağını açıklamıştır.

KARYE – Kartal Yenilenebilir Enerji, fonksiyonel para biriminin USD olmasından dolayı enflasyon muhasebesine tabii tutulmayacağını açıklamıştır.

KMPUR – Kimpur, ABD’de faaliyet gösterecek %100 bağlı ortaklığı Kimpur USA şirketinin kuruluşunun tamamlandığını açıklamıştır.

THYAO – Fitch Ratings, Türk Hava Yolları’nın kredi notunu "B+" seviyesinde ve not görünümünü "Durağan" olarak teyit etmiştir.

TKNSA – Teknosa, 4Ç23 finansal sonuçlarını 20 Mart tarihinde açıklayacağını duyurmuştur.

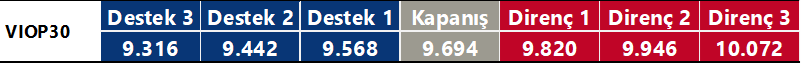

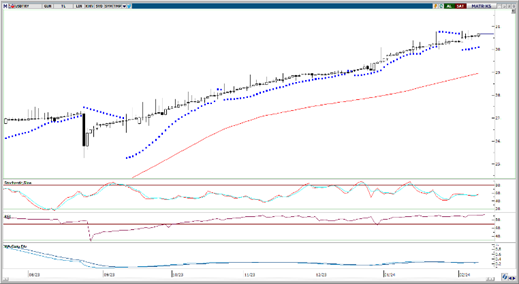

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

VIOP30 Teknik Analiz

Şubat ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 9.694 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 9.820 ve ardından 9.946 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 9.568 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 9.442 puan seviyesi.

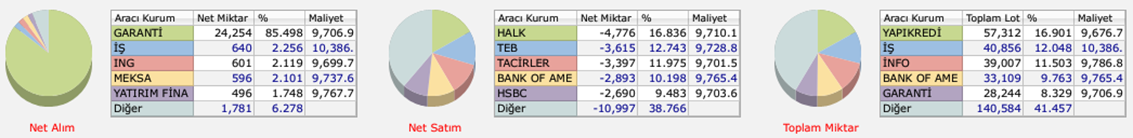

Günlük İşlemler

Kümülatif İşlemler

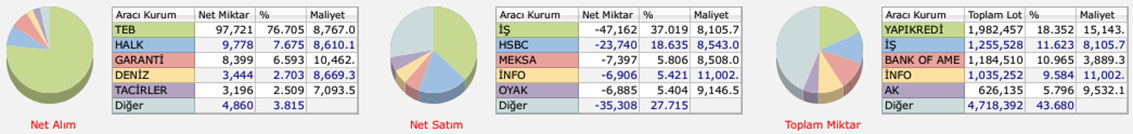

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

Dün Borsa İstanbul'da BIST 100 endeksi, %1,21 değer kazancıyla günü 8.949,79 puandan günü tamamladı ve toplam işlem hacmi 120,9 milyar lira oldu. Önceki kapanışa göre mali endeks %0,95, sanayi endeksi %1,67, teknoloji endeksi %0,54 ve hizmetler endeksi %0,96 değer kazandı. Sektör endeksleri arasında en çok kazandıran %3,32 ile gıda içecek oldu, bankacılık endeksi ise %0,12, holding endeksi %1,73 değer kazandı. BIST 100 endeksine dahil hisselerin 76'sı prim yaptı ve Türk Hava Yolları, Ereğli Demir Çelik, Tüpraş, Gübretaş ve Şişecam en çok işlem gören hisse senetleri oldu. Bugün BIST 100 endeksinde yukarı yönlü hareketlerde ilk olarak 9.000 direnç puan seviyesini ve ardından 9.130 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 8.860 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 8.770 puan seviyesi oluşturacak.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

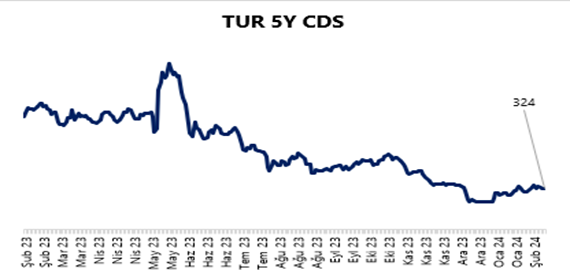

Dolar endeksinde dün görülen yükseliş eğilimine paralel olarak GoÜ para birimleri genelinde satıcılı bir resmin ön plana çıktığı izlenirken, Türk lirasının dolar karşısında yatay bir seyir izlediği (-%0,03) ve GoÜ para birimleri arasında orta sırada yer aldığı takip edildi. Bu görünüm altında USDTRY paritesi günü 30,61 seviyesine yakın bir yerde tamamladı. Türkiye 5 yıllık CDS primi ise 322,9 baz puandan 320,4 baz puana geriledi. Teknik göstergeler kurda yakın vadede 30 – 33 bandının etkili olabileceğine yönelik sinyaller üretmeye devam ediyor.

EUR/USD

100 GHO altında işlem görmeye devam eden paritede, kısa vadeli görünüm açısından bugün itibariyle 1,0790 seviyesinden geçen bu ortalamayı takip etmeye devam ediyoruz. Paritenin 100 GHO’yu aşması durumunda yeniden 1,08 seviyesi üzerini hedef alması beklenebilecekken, 100 GHO’nun altında kalınması satıcılı seyrin devamını beraberinde getirebilir. Genel görünümde ise paritedeki zayıf seyrin korunduğunu belirtmek gerekir. Aşağı yönlü hareketlerde 1,07 ve 1,0675 destekleri, 100 GHO üzerinde ise 1,0820 ve 1,0875 dirençleri takip edilecek.

XAU/USD

Fed’in erken faiz indireceğine ilişkin beklentilerin normalleşmesi ile birlikte değerli metallerdeki baskının sürdüğü izleniyor. Ons altında, teknik göstergelerin işaret ettiği üzere, kısa vadeye ilişkin 2000$ – 2070$ bandını ön plana çıkarmaya devam ediyoruz. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kısa vadede 2000$ altına bir geri çekilme hareketi beklemiyoruz. Hafta ortasından bu yana görülen toparlanma çabasının sürmesi durumunda 2038$, 2045$, 2055$ ve 2070$ dirençleri izlenecek. Aşağıda ise 2030$, 2020$ ve 2010$ seviyeleri destek konumunda bulunuyor.

XAG/USD

Hafta başından bu yana gümüşte 22$ üzerinde bir tutunma çabası görmeyi beklediğimizi ifade etmekteyiz. Beklentilerimize paralel olarak bu hafta içerisinde 22$ üzerinde tutunmayı başaran gümüş dün 22,60$ seviyesi üzerine kadar yükselmeyi başardı. Gümüşün, teknik göstergelerin işaret ettiği üzere 22$ üzerinde tutunmaya devam etmesi durumunda kısa vadede 22$ – 23,15$ bandında bir hareketin ön planda olmasını bekleriz. Yükselişlerin istikrar kazanabilmesi için ilk etapta 23,15$’ten geçen 100 GHO, ardından 23,35$ seviyesinden geçen 200 GHO’nun aşılması önem arz ediyor.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı |

İSTANBUL PORTFÖY YÖNETİMİ A.Ş. | MACKO | Piyasa | 624.776 | 3.47% | ||

IZMDC | IZMDC | Geri Alım | 2.427.347 | 6,59 | 1. 51% | |

SARKY | SARKY | Geri Alım | 50.000 | 34,64 | 0.02% | |

AHGAZ | AHGAZ | Geri Alım | 241.449 | 13,33 | 0.26% | |

ENERY | ENERY | Geri Alım | 14.058 | 153,50 | 0.43% | |

MPARK | MPARK | Geri Alım | 30.000 | 164,53 | 9.05% | |

YYLGD | YYLGD | Geri Alım | 125.658 | 16,29 | 0.71% |