26.01.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 849 KBPiyasalar Açılmadan Önce Bilinmesi Gereken 3 Şey

- PPK politika faizini 250 baz puan arttırarak %42,5 seviyesinden %45 seviyesine yükseltti.

- ABD’de çeyreklik büyüme %3.3 düzeyinde gerçekleşti.

- ECB Başkanı Lagarde, sıkı para politikasının gerektiği sürece devam edeceğini açıkladı.

Göstergeler

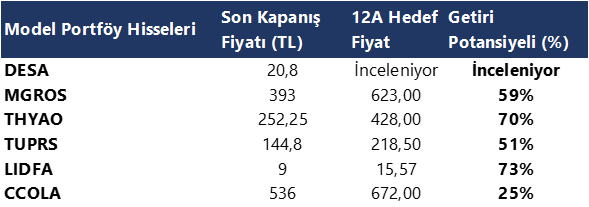

Model Portföy

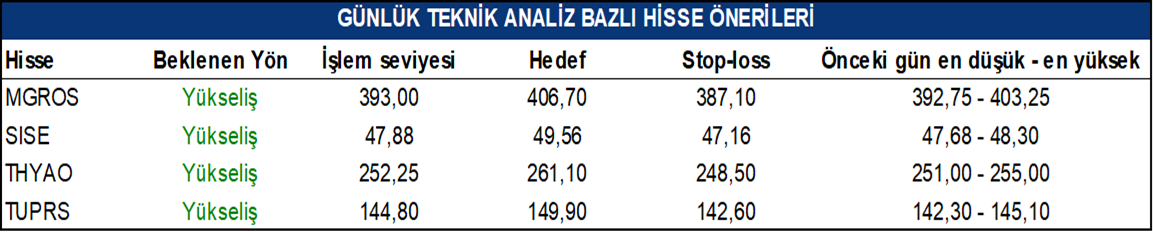

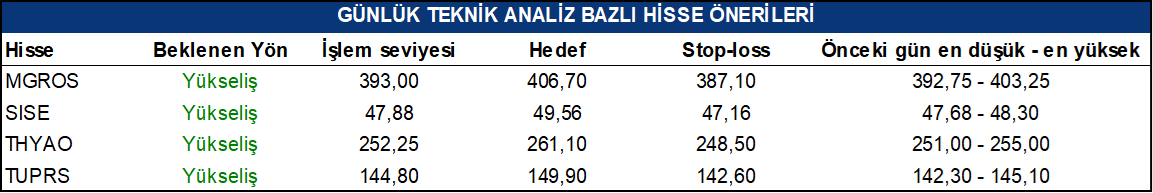

Günlük Teknik Analiz Bazlı Hisse Önerileri

Ekonomi ve Politika Haberleri

Politika faizi %45’e çekildi

Para Politikası Kurulu (PPK) dünkü toplantısı sonucunda politika faizini 250 baz puan artırarak %42,5 seviyesinden %45 seviyesine yükseltti. Karar, kurum beklentimiz ve piyasa beklentisi paralelinde gerçekleşti. Karar notunda yer alan ifadelerden, kurum beklentimize de paralel olarak, PPK'nın faiz artırım döngüsünde sona geldiğini anlıyoruz. Kurul ayrıca mevcut faiz seviyesinin gerekli olduğu müddetçe korunacağını ve enflasyon görünümü üzerinde risk oluşması durumunda ek faiz artırımının değerlendirilebileceğinin de altını çiziyor.

- TCMB tarafından geçtiğimiz hafta yayınlanan aralık ayı Piyasa Katılımcıları Anketi sonuçlarına göre 2024 yıl sonu enflasyon beklentisinin %42 seviyesinde oluştuğu, ocak ayı enflasyon artışının ise %5,4 düzeyinde tahmin edildiği takip edildi. 12 ve 24 ay ileriye yönelik enflasyon tahminleri ise sırasıyla %39,1 ve %23,7 oldu. Kurum olarak 2024 yıl sonu enflasyon tahminiz %43 düzeyinde bulunuyor. Ocak ayı aylık TÜFE artışının ise %6,5 seviyesinde oluşmasını bekliyoruz.

- Enflasyonda 2024 Temmuz ayına kadar %60 seviyesi altına kalıcı bir düşüş beklemiyoruz. Yıllık TÜFE artışının Mayıs 2024’te %70 - %75 aralığında zirve yapmasını ve ardından bir gerileme dönemine girmesini bekliyoruz. Yıllık TÜFE artışının 2024 yaz aylarında yaklaşık 30 baz puanlık bir düşüşün ardından son çeyreğin başında %45 civarında oluşacağını ve 2024 yılını %43 seviyesinde tamamlayacağını öngörüyoruz.

- Bir sonraki PPK toplantısı 22 Şubat 2024’te gerçekleşecek. Dünkü karar notunda yer verilen mesajlar çerçevesinde şubat toplantısında politika faizinin %45 düzeyinde sabit tutulmasını beklemekteyiz.

Ayrıntılı rapor için tıklayınız.

Reel Kesin Güven Endeksi ocak ayında 100,9 seviyesine çıktı

Arındırılmamış Reel Kesim Güven Endeksi (RKGE) ocak ayında 99,1 seviyesinden 100,9 seviyesine iyileşme kaydederken, mevsim etkilerinden arındırılmış endeksin ise 103,4 seviyesinden 102,9 seviyesine gerilediği takip edildi. Arındırılmış veride endeks değerinin Şubat 2023’ten bu yana en düşük düzeyi işaret ettiği görülüyor. Diğer yandan Kapasite Kullanım Oranı (KKO) ocak ayında %77,5 seviyesinden %76,2 seviyesine inerken, mevsimsel etkilerden arındırılmış KKO ise %77,3 seviyesinden %76,4 seviyesine geriledi.

- Ocak ayı arındırılmış RKGE’de gözlemlenen gerileme büyüme görünüme yönelik sınırlı bir zayıflamayı işaret ediyor. 2024 yılına ilişkin büyüme beklentimiz %3 seviyesinde bulunuyor.

- 2023 yılının son çeyreğine ilişkin gelen öncü verilerin büyümeye ilişkin yavaşlama sinyalleri verdiklerini takip etmiştik. Bu çerçevede üçüncü çeyrekte görülen yıllık %5,9’luk güçlü büyümenin ardından son çeyrekte daha ılımlı bir büyüme görünümü ile birlikte 2023 yılı büyümesinin %4 seviyesinde oluşmasını bekliyoruz.

Şirket ve Sektör Haberleri

KBORU – Kuzey Boru, 121,5 milyon tutarında sözleşme imzalamıştır. Bu tutar, 2022 yılı gelirlerinin %15,42’sine tekabül etmektedir.

KLMSN – Klimasan, fonksiyonel para birimi EUR olması nedeniyle enflasyon muhasebesine tabii tutulmayacağını açıklamıştır.

YEOTK – Yeo Teknoloji, 296 MWe kurulu gücünde depolamalı GES projesi için ÇED olumlu raporu almıştır. 50 MWe kurulu gücünde GES için ise onay süreci devam etmektedir.

KMPUR – Kimpur, 2,13 milyon EUR bütçeli projesi Eurostars-3 programı kapsamında onaylanmıştır.

MEDTR – Meditera ortakları, 9,52 milyon adet payın satışını gerçekleştirmiştir.

AHGAZ – Ahlatçı Doğal Gaz, ortalama 12,23 TL fiyattan yaklaşık 410 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %0,18 düzeyine yükselmiştir.

MPARK – Medical Park, ortalama 160,94 TL fiyattan 29,5 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %8,87 düzeyine yükselmiştir.

DOHOL – Doğan Holding, ortalama 12,64 TL fiyattan 30 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %1,14 düzeyine yükselmiştir.

YYLGD – Yayla Gıda, ortalama 14,62 TL fiyattan yaklaşık 136 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %0,62 düzeyine yükselmiştir

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

VIOP30 Teknik Analiz

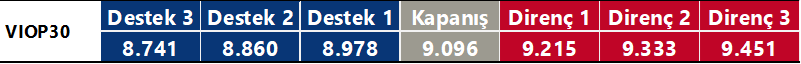

Şubat ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 9.096 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 9.215 ve ardından 9.333 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 8.978 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 8.860 puan seviyesi.

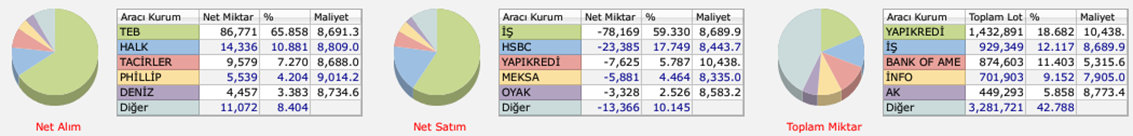

Günlük İşlemler

Kümülatif İşlemler

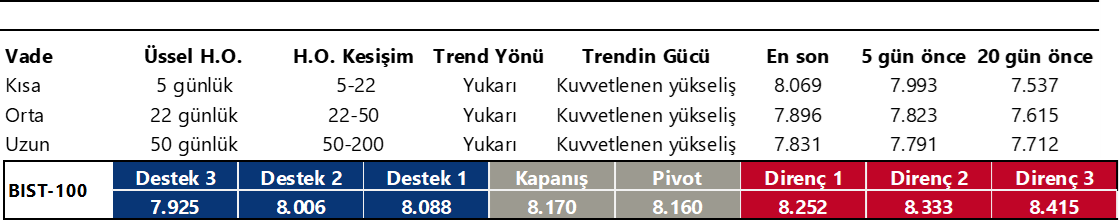

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

Dün Borsa İstanbul'da BIST 100 endeksi, günü %0,98 değer kazanarak 8.169,89 puandan tamamladı ve toplam işlem hacmi 87,3 milyar lira oldu. Önceki kapanışa göre mali endeks %0,53, sanayi endeksi %2,12, hizmetler endeksi %0,82, teknoloji endeksi %1,58 değer kazandı. Bankacılık endeksi %0,40 değer kaybederken holding endeksi %1,10 değer kazandı, sektör endekslerinde en çok gerileyen ise %0,72 ile sigorta oldu. Bugün BIST 100 endeksinde yukarı yönlü hareketlerde ilk olarak 8.250 direnç puan seviyesini ve ardından 8.330 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 8.100 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 8.000 puan seviyesi oluşturacak.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

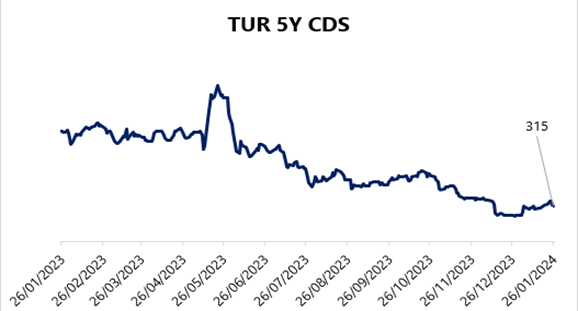

PPK dünkü toplantısı sonucunda politika faizini 250 baz puan artırarak %42,5 seviyesinden %45 seviyesine yükseltirken, kararın ardından TL’nin dolar karşısında değer kazandığı, ancak söz konusu hareketin kalıcı olmadığı takip edildi. TL dün dolar karşısında %0,09 oranında değer kaybı ile günü tamamladı ve Goü para birimleri arasında orta sırada yer aldı. USDTRY paritesi ise günü 30,2724 seviyesinde kapattı. Türkiye 5 yıllık CDS primi ise 317,18 baz puandan 315,81 baz puana geriledi. Teknik göstergeler kurda yakın vadede 30 – 33 bandının etkili olabileceği işaret ediyor.

EUR/USD

Geçtiğimiz hafta Eylül 2023’ten bu yana sürdürdüğü yükseliş kanalını aşağı yönlü kıran EURUSD paritesinde teknik göstergeler kanal kırılması sonrasında yükselişlerin sınırlı kalabileceğine işaret ediyor. Trend ve momentum göstergeleri paritedeki düşüş eğiliminin 1,08 seviyesi altını hedef alabileceğini işaret ederken, kısa vadede 50 GHO’nun geçtiği 1,0930 ve 100 GHO’nun geçtiği 1,0775 seviyeleri arasında bir hareketin ön planda olabileceğinin sinyalini veriyor. Kısa vadeli görünümde 1,0875, 1,0820 ve 1,0775 destek, yukarıda 1,0930, 1,0970 ve 1,10 direnç konumunda.

XAU/USD

Kısa vadeli düşüş kanalı içerisinde hareket etmeye devam eden ons altında, kanal sınırlarının işaret ettiği seviyeleri dikkate alarak kısa vadeye ilişkin 1980$ – 2038$ bandını ön plana çıkarıyoruz. Fed’e yönelik erken faiz indirim beklentilerinin normalleşme sürecinin devam etmesi ile birlikte metallerdeki baskının bir süre daha etkili olmasını bekleyebiliriz. Ancak indirim sürecine yaklaşıldıkça altındaki yukarı yönlü hareketin yeniden ön plana çıkmasını bekliyoruz. Altında 2020$, 2010$ ve 2000$ seviyeleri destek, 2020$, 2030$ ve 2038$ seviyeleri ise direnç konumunda bulunuyor.

XAG/USD

Dün kısa vadeli düşüş kanalını yukarı yönlü kırmayı başaran gümüşte yükseliş eğiliminin devamlılığı açısından bugün itibariyle 23,15$ seviyesinden geçen ve önemli bir direnç konumunda bulunan 100 GHO’yu takip ediyoruz. 100 GHO üzerinde ise 23,50$ seviyesinden geçen 200 GHO yer alıyor. Gümüşte yeniden yükselişlerin ön plana çıkabilmesi için 100 GHO ve 200 GHO’nun oluşturduğu 2315$ – 23,50$ direnç bölgesinin aşılması önem arz ediyor. Geri çekilmelerde ise 22,65$, 22,35$ ve 22$ seviyeleri kısa vadeli destek konumunda.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı | ||

DOHOL | DOHOL | Geri Alım | 30.000 | 12,64 | 1.14% | |||

AHGAZ | AHGAZ | Geri Alım | 409.568 | 12,23 | 0.18% | |||

ENERY | ENERY | Geri Alım | 37.500 | 134,36 | 0.28% | |||

LKMNH | LKMNH | Geri Alım | 10.000 | 50,24 | 0.94% | |||

MPARK | MPARK | Geri Alım | 29.500 | 160,94 | 8.87% | |||

YYLGD | YYLGD | Geri Alım | 136.083 | 14,62 | 0.62% | |||