11.12.2023

Global Piyasalar Bülteni

En Son Gelişmeler

Detaylı PDF - 612 KBHaber Başlıkları

11 – 15 Aralık haftası veri takvimimizi linkte bulabilirsiniz.

- ABD’de tarım dışı istihdam kasım ayında 185.000 olan piyasa beklentisinin üzerinde gelerek 199.000 olarak gerçekleşirken, işsizlik oranı %3,9 seviyesinden %3,7’ye geriledi (beklenti %3,9). Aylık ortalama saatlik kazançlar %0,2’den %0,4’e yükselerek %0,3 olan beklentinin üzerinde gerçekleşirken, yıllık ortalama saatlik kazançlar ise %4,1’den %4’e gerileyerek piyasa medyan tahmini paralelinde gerçekleşti.

- ABD’de Michigan Tüketici Güven Endeksi aralık ayına ilişkin açıklanan öncü verilerde 61,3 seviyesinden 69,4 seviyesine yükseldi ve 62 olan piyasa beklentisinin üzerinde gerçekleşti.

- Almanya’da TÜFE kasım ayına ilişkin açıklanan nihai verilerde aylık bazda -%0,4, yıllık bazda ise %3,2 seviyesinde sabit kaldı.

- Hafta sonu Çin’den gelen kasım ayı enflasyon verilerine göre TÜFE yıllık bazda %0,5 daralma kaydederek %0,2’lik düşüş beklentisinin üzerinde bir daralma gösterirken, ÜFE ise yıllık bazda %3 düştü. Piyasa beklentisi ÜFE’nin yıllık bazda -%2,8 olarak gerçekleşmesi yönündeydi.

- Beklentilerin üzerinde gelen tarım dışı istihdam verisinin ardından 103,80 seviyesinden 104,30 seviyesine doğru yükselişe geçen dolar endeksi, günü 104 seviyesi civarında yükselişle tamamladı. ABD 10 yıllık tahvil faizi ise %4,18’li seviyelerden %4,26 seviyesi üzerine tırmandı ve ardından günü %4,23 seviyesinden yükselişle kapattı.

- ABD borsaları haftanın son işlem gününü yükselişle tamamladı. Kapanışta Dow Jones endeksi 130 puanın üzerinde değer kazandı ve %0,36 artışla 36.247,87 puana çıktı. S&P 500 endeksi %0,41 artarak 4.604,38 puana ve Nasdaq endeksi %0,45 kazançla 14.403,97 puana yükseldi. S&P 500 endeksi Mart 2022'den bu yana, Nasdaq da Nisan 2022'den bu yana en yüksek kapanışını gerçekleştirdi.

- Avrupa borsalarının da günü yükselişle tamamladığı takip edildi. Kapanışta, gösterge endeks Stoxx Europe 600 %0,74 artarak 472,26 puana yükseldi. Fransa'da CAC 40 endeksi %1,32 değer kazanarak 7.526,55 puana çıktı. Almanya'da DAX endeksi %0,78'lik artışla 16.759,22 puandan kapandı. İngiltere'de FTSE 100 endeksi %0,54 artarak 7.554,47 puana yükseldi. İtalya'da FTSE MIB 30 endeksi ise %0,94'lük artışla 30,403,90 puandan kapandı.

- Bu hafta küresel piyasalarda Fed, Avrupa Merkez Bankası ve İngiltere Merkez Bankası toplantıları önemli gündem maddeleri olarak ön plana çıkıyor. Fed’den herhangi bir politika değişikliği beklememekle birlikte, piyasalarda son dönemde artan “erken faiz indirim” beklentilerini dengeleyecek nitelikte şahin açıklamalar gelebileceği kanaatindeyiz. Diğer yandan bu haftaki toplantıda açıklanacak olan ekonomik projeksiyonlar ve dot plot tahminleri de yakından takip edeceğiz.

- Bugün yurt dışında önemli bir veri akışı bulunmuyor.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

Bugün yurt dışında önemli bir veri akışı bulunmuyor. |

Makroekonomik Gelişmeler

ABD’de tarım dışı istihdam kasım ayında 199.000 oldu

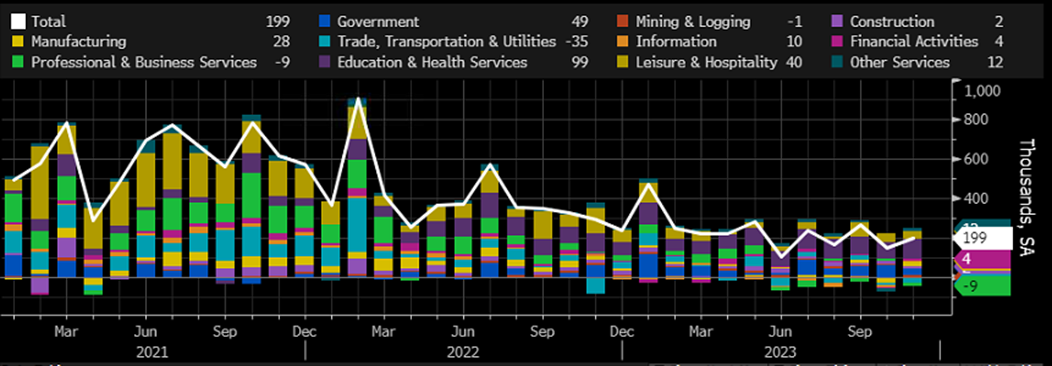

ABD’de tarım dışı istihdam kasım ayında 185.000 olan piyasa beklentisinin üzerinde gelerek 199.000 olarak gerçekleşirken, işsizlik oranı %3,9 seviyesinden %3,7’ye geriledi (beklenti %3,9). İşgücüne katılım oranının ise %62,7’den %62,8’e yükseldiği takip edildi. Aylık ortalama saatlik kazançlar %0,2’den %0,4’e yükselerek %0,3 olan beklentinin üzerinde gerçekleşirken, yıllık ortalama saatlik kazançlar ise %4,1’den %4’e gerileyerek piyasa medyan tahmini paralelinde gerçekleşti.

- Beklentilerin üzerinde gelen tarım dışı istihdam verisinin ardından 103,80 seviyesinden 104,30 seviyesine doğru yükselişe geçen dolar endeksi, günü 104 seviyesi civarında yükselişle tamamladı. ABD 10 yıllık tahvil faizi ise %4,18’li seviyelerden %4,26 seviyesi üzerine tırmandı ve ardından günü %4,23 seviyesinden yükselişle kapattı.

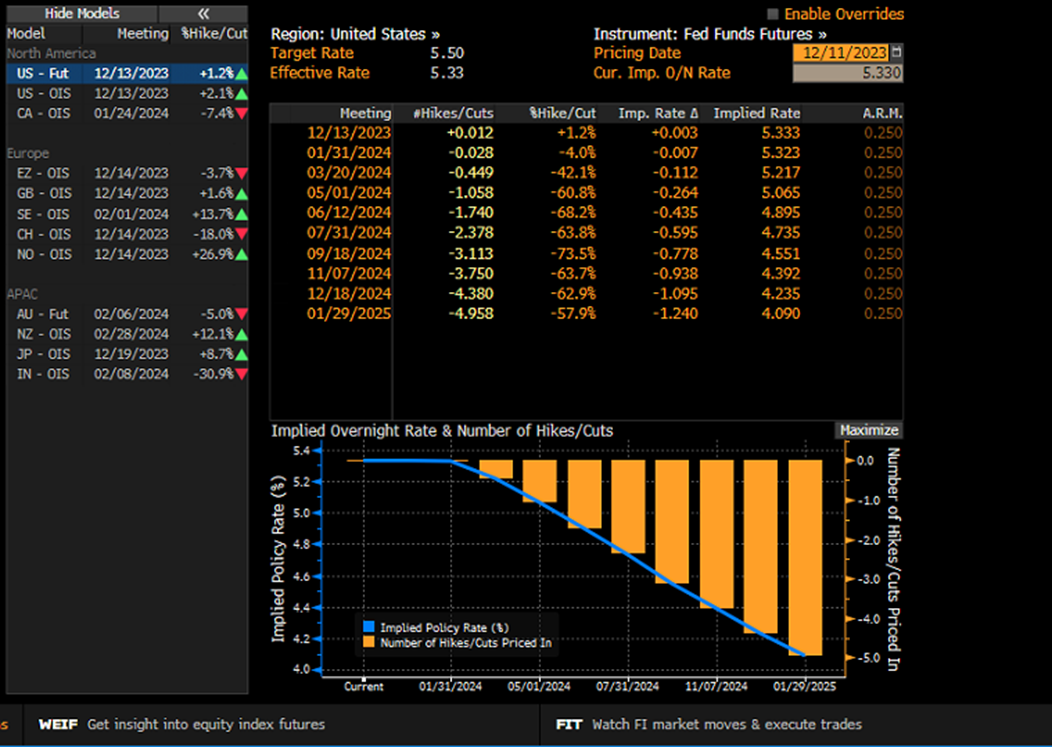

ABD’de ekim ayında beklentilerin üzerinde bir gerileme kaydeden enflasyon verileri ve ardından Fed’in şahin üyesi Waller’dan gelen güvercin açıklamalar alternatif getirilerde önemli bir düşüşü beraberinde getirdi. Ekim ayında yıllık TÜFE’nin %3,2’ye inmesinin ardından Fed’e ilişkin faiz indirim beklentileri Mayıs 2024’e kadar öne çekilirken, Fed’in şahin üyelerinden Christopher Waller’ın faiz artırımlarının sona erdiği ve gelecek dönemde indirimlere başlanabileceğine şeklinde yorumlanan açıklamaları ile birlikte söz konusu beklentiler Mart 2024’ü işaret etmeye başladı. Bu gelişmeleri takiben ABD 10 yıllıklar geçtiğimiz hafta %4,10 seviyesine kadar geriledi.

- Beklentinin üzerinde gerileyen ekim ayı enflasyon verileri ve Waller’dan gelen güvercin sinyaller ile birlikte mart ayına kadar öne çekilen faiz indirim beklentilerini agresif bir fiyatlama olarak okuyoruz. Bu çerçevede piyasalarda bir düzeltme olasılığının artmakta olduğu kanaatindeyiz, zira mevcut “erken indirim” fiyatlamaları piyasa koşullarının erken gevşemesine ve Fed’in enflasyon konusunda elde ettiği kazanmaları kaybetmesine neden olabileceğinden, para politikası üyeleri mevcut “coşku” havasının uzun sürmesini istemeyeceklerdir.

- Bu doğrultuda Fed üyelerinin bundan sonraki süreçte finansal koşullarda bir gevşeme oluşmasının önüne geçmek adına faiz indirim fiyatlamaların yeniden ilerleyen aylara kaymasını sağlamaya yönelik açıklamalarda bulunmaları beklenebilir. Ancak genel konjonktür itibariyle Fed’in faiz artırımlarını noktaladığı ve gelecek sene enflasyonda devam edecek geri çekilme nedeniyle reel getirideki artışın – dolayısı ile efektif sıkılaşmanın – önüne geçmek adına faiz indireceği görüşünde olmakla birlikte, faiz hadlerinde zirve seviyeleri geri bıraktığımızı ve burada aşağı yönlü eğilimin 2024’te de kendini göstereceğini düşünüyoruz.

Bu hafta Çarşamba günü TSİ 22:00’da FOMC toplantı kararı açıklanacak. Kararın ardından 22:30’da ise Fed Başkanı Powell’ın konulması gerçekleşecek. Fed’den herhangi bir politika değişikliği beklememekle birlikte, piyasalarda son dönemde artan “erken faiz indirim” beklentilerini dengeleyecek nitelikte şahin açıklamalar gelebileceği kanaatindeyiz. Diğer yandan bu haftaki toplantıda açıklanacak olan ekonomik projeksiyonlar ve dot plot tahminleri de yakından takip edeceğiz.

Tarım dışı istihdam değişimi alt kalemleri:

Fed toplantılarına ilişkin opsiyon fiyatlamalarının işaret ettiği olasılıklar:

Döviz & Emtia Analizleri

USD/TRY

USD/TRY

ABD’de beklentilerin üzerinde gelen tarım dışı istihdam verisinin ardından dolar endeksi değer kazanırken, GoÜ para birimleri genelinde satış ağırlıklı bir resmin ön plana çıktığı izlendi. Türk lirası ise haftanın son işlem gününde dolar karşısında %0,17 oranında düşüş kaydederek GoÜ para birimleri arasında orta sırada yer aldı. Bu görünüm altında USDTRY paritesinin günü 28,97 seviyesinden yükselişle tamamladığı gözlendi. Risk priminde ise görece olumlu seyrin devam ettiği ve Türkiye 5 yıllık CDS priminin 334,95 baz puandan 334,66 baz puana gerilediği izlendi. Kurda genel görünüm itibariyle kademeli yükseliş hareketinin etkili olmayı sürdürdüğünü izliyoruz. Teknik göstergelerin ürettikleri sinyaller doğrultusunda USDTRY paritesinde kısa vadeye ilişkin 27 – 30 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

EUR/USD

Beklentilerin üzerinde gelen tarım dışı istihdam verisinin ardından dolar endeksi 103,80 seviyesinden 104,30 seviyesine doğru yükselişe geçerken, EURUSD paritesinin de 1,0724 seviyesine kadar gerilediği takip edildi. İlerleyen saatlerde kayıplarının bir kısmını telafi eden EURUSD paritesi haftanın son işlem günün 1,0763 seviyesinden kapattı. Parite cuma günkü geri çekilme hareketi ile birlikte 100 günlük ortalama çizgisi altına sarksa da kapanışı bu ortalama üzerinde gerçekleştirmeyi başardı. Kısa vadeli görünüm açısından bugün itibariyle 1,0760 seviyesinden geçen 100 günlük hareketli ortalamayı yakından izlemeye devam ediyoruz. Paritenin bu ortalama üzerinde tutunmaya devam etmesi durumunda mevcut seviyelerden yönünü yeniden yukarı dönmesi beklenebilir. Bu ortalamanın aşağı yönlü kırılması ise düşüş eğiliminin 1,07 seviyesi altına doğru devam etmesine yol açabilir. Genel görünüm itibariyle ise Euro Bölgesi ekonomisindeki zayıf görünüm nedeniyle Avrupa Merkez Bankası’nın 2024’te Fed’den daha erken faiz indireceği beklentimiz ve ABD ekonomisinin bulunduğu güçlü konum ve faiz indirimlerinin gündeme gelme sebebinin efektif sıkılaşmanın önüne geçmek olacağı öngörümüz çerçevesinde euronun dolar karşısındaki kazançlarını sınırlı görmeye ve yükselişleri düzeltme olarak okumaya devam ediyoruz. Kısa vadeli teknik seviyelere bakacak olursak paritede 100 GHO’ya denk gelen 1,0760 seviyesi ilk destek konumundayken, bu seviye altında 1,07, 1,0675 ve 1,0625 destekleri yer alıyor. Yukarıda ise 1,0820, 1,1875 ve 1,0915 kısa vadeli direnç konumunda.

XAU/USD

XAU/USD

Cuma günü ABD’den gelen güçlü tarım dışı istihdam verisinin ardından değerli metallerdeki ralli havasının sekteye uğradığı ve altın ve gümüş fiyatlarının satış baskılarına maruz kaldığı takip edildi. Haftanın son işlem gününde 2000$ seviyesi altına sarkan ve 1994,80$ seviyesine kadar inen ons altın, kısa vadeli yükseliş kanalını da aşağı yönlü kırmış oldu. Son dönemde piyasalarda artan “Fed’in erken faiz indirimi” beklentilerinin aşırı bir fiyatlamayı beraberinde getirdiğini ve bu durumun düzeltme ihtimalini artırdığını ifade ediyorduk. Son dönemde görülen “aşırı” fiyatlamalar sonrasında bir süre değerli metallerde zayıf bir seyir ön plana çıkabilir. Bu sabah saatlerinde 1996$ seviyesinden işlem gören ons altında kanal kırılması sonrasında düşüşü eğiliminin korunabileceği görüşünde olmakla birlikte, aşağıda 1990$, 1980$ ve 1975$ desteklerinin takip edilmesi gerektiği görüşündeyiz. Bu seviyelerin çok daha altında bulunan ve 1940$ seviyesinden geçen 100 günlük ortalamanın ise düşüşlerin hızlanması durumunda orta vadeli güçlü bir destek konumunda yer aldığını belirtmekte fayda var. Yukarı yönlü hareketlerde ise 2000$, 2010$ ve 2020$ dirençleri izlenecek.

XAG/USD

XAG/USD

Değerli metallerde düzeltme hareketi etkili olmaya devam ederken, cuma günü ABD’den gelen güçlü tarım dışı istihdam verisinin ardından gümüşteki gerilemenin 23$ seviyesi altına doğru hızlandığı takip edildi. 200, 100 ve 50 günlük hareketli ortalama (GHO) yığınını oluşturduğu destek bölgesini aşağı yönlü kıran ve kısa vadeli yükseliş kanalının da altına sarkan gümüş, 22,94$ seviyesine kadar inmesinin ardından günü 23,02$ seviyesinden düşüşle tamamladı. Gümüşte kısa vadeli görünümde bugün itibariyle 23,10$ seviyesinden geçen 50 GHO, 23,25$ seviyesinden geçen 100 GHO ve 22,95$ seviyesinden geçen 200 GHO kısa vadeli önemli bir direnç bölgesi olarak ön plana çıkıyor. Yeniden yükseliş eğiliminden bahsedebilmemiz için bu ortalamalar üzerinde kalıcı bir hareket görmemiz önem arz ediyor. Aşağıda ise 22,65$, 22,35 ve 22$ seviyeleri destek konumunda yer alıyor. Son dönemde piyasalarda artan “Fed’in erken faiz indirimi” beklentilerinin aşırı bir fiyatlamayı beraberinde getirdiğini ve bu durumun düzeltme ihtimalini artırdığını ifade ediyorduk. Son dönemde görülen “aşırı” fiyatlamalar sonrasında bir süre değerli metallerde zayıf bir seyir ön plana çıkabilir.