11.09.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.48 MBGüne Başlarken

Günaydın. ABD’de başkanlık yarışında olan Trump ve Harris’in bu sabaha karşı 04:00’teki TV münazarasından doğrudan piyasaları etkileyecek sonuçlar çıkmazken, küresel piyasalarda zayıflık devam ediyor. ABD, Avrupa vadelileri ve Asya-Pasifik borsaları genel olarak negatif tarafta. Fitch, 2024 küresel ekonomik büyüme tahminini %2,6'dan %2,7'ye yükseltti. Rapora göre, Türkiye'de Ağustos ayında enflasyon yavaşladığını ve yıl sonunda %43 seviyesinde olabileceği belirtildi. Türkiye ekonomisinin bu yıl %3,5, 2025'te %2,8 ve 2026'da %3,7 büyüyeceği öngörülüyor. BIST’te zayıf seyir devam ediyor, para çıkışı sınırlı, işlem hacimleri ortalamaların altında. Kısa vadede katalist bulmakta zorlanan ve alım yönünde iştah kazanamayan yatırımcılar, büyümede momentum kaybı, zayıf 2Ç finansalları ve dışarıdaki zayıflıktan olumsuz etkileniyor. Fitch’in not görünümünü durağan’a düşürmesi de not artırım döngüsünün sonuna yaklaşıldığı algısı ile TL varlıkları baskılıyor. Bu süreçte, hisse bazlı bakılmalı ve para girişlerinin devam ettiği, güçlü finansal performansıyla dikkat çeken şirketler tercih edilmeli. Günün ajandasında ABD’de TÜFE verileri öne çıkıyor. Yıllık TÜFE’nin %2,9’dan %2,5’e belirgin bir gevşeme sergilemesi bekleniyor. Türkiye 5 yıl vadeli CDS primleri düne göre hafif artışla güne 276 baz puandan başlıyor.

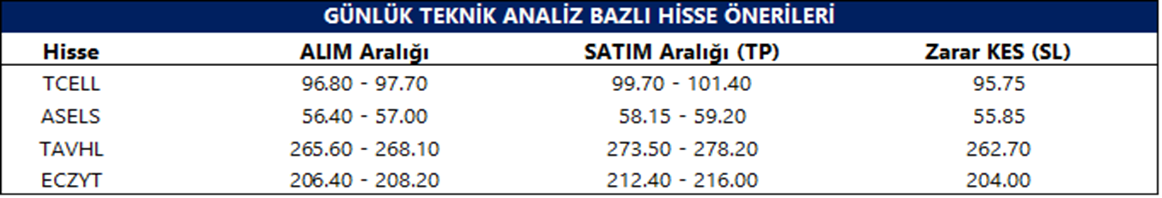

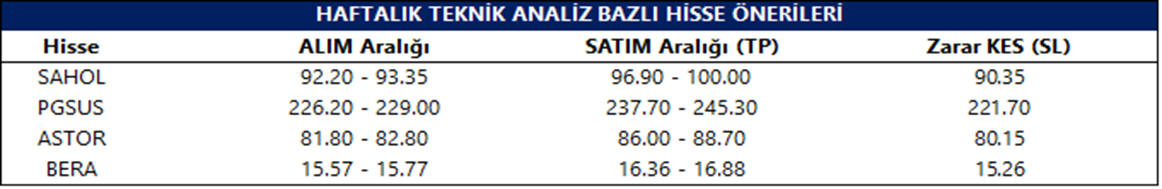

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

AKGRT: Ak Sigorta, ağustos ayı brüt prim üretimi verilerini açıkladı. Buna göre ağustos ayında yazılan brüt prim üretimi bir önceki yılın aynı ayına göre %1 düşüşle 2,22 milyar TL düzeyinde açıkladı. Yazılan brüt prim, bir önceki aya göre %3 arttı.

ASELS (Pozitif): Aselsan, 2Ç24 dönemi finansallarını piyasa beklentisinin %50 üzerinde 2,3 milyar TL net kar ile açıkladı. Açıklanan net kar, bir önceki çeyreğe göre %71 oranında artarken, bir önceki yılın aynı dönemine göre %12 oranında azaldı. Şirket, 2Ç24 döneminde FAVÖK’ünü piyasa beklentisinin %32 üzerinde 5,07 milyar TL düzeyinde açıkladı. Şirketin FAVÖK marjı bir önceki yıla göre 60 baz puan artarak %26,3 düzeyine ulaştı. Şirketin backlog siparişleri ise 2Ç24 itibariyle bir önceki döneme göre %11 artarak 12,3 milyar USD’ye ulaştı.

COSMO: Cosmo, yurtiçi müşterisi ile 12,2 milyon TL tutarında inşaat, mekanik ve elektrik işleri sözleşmesi imzaladı.

DESA (Sınırlı Olumlu): Desa Deri, 2Ç24 finansal sonuçlarını 148 milyon TL net kar ile açıkladı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %51 azalırken, bir önceki çeyreğe göre %686 arttı. Başarılı maliyet kontrolü, karlılığı destekledi. Aynı dönemde şirketin satış gelirleri, yıllık bazda %13 daralırken, çeyreksel bazda %12 artarak 654 milyon TL oldu.

ENERY: Enerya Enerji’nin bağlı ortaklığı Enerya Aksaray Gaz Dağıtım, Yenikent İlçesi'ne doğal gaz dağıtımı yapmak üzere lisans kapsamını genişletme kararı almış ve bu amaçla Enerji Piyasası Düzenleme Kurumu'na başvuruda bulundu.

FONET: Fonet Bilgi Teknolojileri, Samsun İl Sağlık Müdürlüğü tarafından yapılan Hastane Bilgi Yönetim Sistemi Hizmet Alımı ihalesine 99,7 milyon TL ile en uygun teklifin verildiğini açıkladı.

METRO: Metro, 2Ç24 dönemi finansallarını 143 milyon TL net zarar ile açıkladı.

PEHOL: Pera Holding, Renovasyon çalışmaları devam eden Sümerpark AVM'deki 131,39 m²'lik mağaza için Suwen Tekstil ile 5 yıllık kira sözleşmesi imzalandığını duyurdu.

SOKM (Negatif): Şok Marketler, 2Ç24 sonuçlarında 176 milyon TL net kar açıkladı. Ancak bu karın elde edilmesinde 2.9 milyar TL’lik parasal kazanç büyük rol oynadı. Net satışlar yıllık bazda sabit kalırken, satışların maliyetinin %2 artması brüt kar marjını olumsuz etkiledi. Finansallarda asıl olumsuz etki ise operasyonel harcamalardan kaynaklandı. Şirketin 9,7 milyar TL olan operasyonel giderlerinin büyük kısmı satış ve pazarlama giderlerinden oluştu. Bu yüksek operasyonel giderler sonucunda, FVÖK kalemi 2,3 milyar TL zararla sonuçlandı. Yüksek parasal gelir kalemi olmasaydı, şirket net zarar açıklayacaktı. Şirket aynı zamanda 2024 beklentilerini de paylaştı; 2024 yılı için şirket, enflasyon muhasebesi dahil konsolide satışlarda %5 büyüme, %0,5 FAVÖK marjı ve cironun %2,5-3,0'ü kadar yatırım harcaması öngörmektedir.

NIBAS: Niğbaş Niğde Beton 2Ç24 finansal sonuçlarını 36 bin TL net zarar ile açıkladı. Yıllık bazda net satışlar %20 artarken 2024’ün ilk yarısında şirketin performansı böylece hafif düzeldi. Bir önceki çeyreğe göre ise sınırlı bir düzelme oldu.

Ekonomi ve Politika Haberleri

Sanayi üretiminde temmuz ayında aylık %0,4 artış gösterdi

Mevsim ve takvim etkilerinden arındırılmış sanayi üretimi temmuzda aylık %0,4 oranında sınırlı bir artış gösterdi. Temmuz ayında kaydedilen aylık artışta köprü günü etkisinden kaynaklanan teknik toparlanma etkili oldu. Sanayi üretimi temmuz ayında yıllık bazda ise %3,9 daralma gösterdi. Temmuz gerçekleşmelerinde sermaye malı endeksi %4,1 gerilerken, dayanıklı tüketim malı endeksi ise %3,6 artış gösterdi. Ara malı endeksi ise %1,7 arttı. Köprü günü etkilerinin yoğun olduğu ikinci çeyreği takiben, teknik toparlanmaların da etkisi ile birlikte üçüncü çeyrek sanayi üretimi performansının ikinci çeyreğe göre bir miktar daha iyi bir yerde oluşabileceğini değerlendiriyoruz. Ancak, köprü günü etkilerinin yarattığı oynaklığın dışında ana eğilime bakıldığında genel çerçevede sanayi sektörü faaliyetinin güç kaybetmekte olduğunu görüyor ve bu zayıflamanın ilerleyen aylarda sürmesini bekliyoruz.

- Ağustos ayına ilişkin öncü göstergelerde İSO imalat PMI ve Reel Kesim Güven Endeksi verileri ekonomik faaliyetteki zayıflamanın sürdüğünü ortaya koyuyor. Ekonomik aktivitedeki soğumanın üçüncü çeyrekte çok daha belirgin düzeyde gerçekleşeceği beklentimiz çerçevesinde GSYİH’nın bu dönemde çeyreklik bazda daralabileceğini değerlendiriyoruz. Aynı durumun yılın son çeyreği için de söz konusu olabileceği, dolayısı ile gelecek dönemde Türkiye ekonomisine ilişkin “teknik resesyon” kavramının gündeme taşınabileceği görüşündeyiz. 2024 büyüme tahminimiz %3 seviyesinde.

Atıl işgücü oranı temmuz ayında %26,5 oldu

Mevsim etkisinden arındırılmış işsizlik oranı temmuz ayında %9,2 seviyesinden %8,8 seviyesine geriledi. İşgücü istatistikleri içerisinde yakından izlediğimiz ve daha geniş tanımlı bir işsizlik göstergesi olan âtıl işgücü oranı ise önceki aya göre 2,7 puan azalarak %26,5 oldu. Temmuz ayı itibariyle mevsim etkisinden arındırılmış zamana bağlı eksik istihdam ve işsizlerin bütünleşik oranı %17,5 seviyesinde %17,9’a çıkarken, buradaki artış 15 ve daha yukarı yaştaki nüfus içerisinde tam zamanlı bir işte çalışabilecekken bu doğrultuda bir iş bulamayarak yarı zamanlı bir işte çalışmak durumunda kalan kişi sayısındaki yükselişi işaret ediyor. İşsiz ve potansiyel işgücünün bütünleşik oranı %ise %19,5 seviyesinden %18,5 seviyesine geriledi. Potansiyel iş gücü ise 15 ve daha yukarı yaştaki nüfus içerisinde referans haftasında ne istihdamda ne de işsiz olan çalışma çağındaki kişilerden; iş arayan fakat 2 hafta süre içerisinde işbaşı yapabilecek durumda olmayanlarla, işsiz olduğu ve 2 hafta içerisinde işbaşı yapabilecek durumda olduğu halde son 4 hafta içerisinde iş arama kanalları üzerinden başvuru yapmamış durumda olan kişileri kapsamaktadır. İkinci yarı itibariyle ekonomik aktivitede derinleşmesini beklediğimiz soğuma çerçevesinde işgücü göstergelerindeki bozulmanın devam edebileceği beklentisindeyiz.

Hazine bu hafta 75,8 milyar TL iç borçlanma gerçekleştirdi

Hazine ve Maliye Bakanlığı bugün düzenlediği 7 yıl vadeli değişken faizli ve 9 yıl vadeli sabit kuponlu tahvil ihalesinde ROT satışlar dahil piyasalardan toplan 26,1 milyar TL iç borlanma gerçekleştirdi. 7 yıl vadeli değişken faizli tahvil ihalesinde talep / satış rasyosu 1,28x olurken, dönemsel faiz ise %25,53 olarak gerçekleşti. 9 yıl vadeli sabit kuponlu ihalede ise talep / satış rasyosu 1,3x, ortalama bileşik getiri %28,67 oldu. İki ihalede de talep / satış rasyolarının düşük olduğu ve ihalelere zayıf talep geldiği gözlemlendi. Dün gerçekleşen ihaleler ile birlikte Hazine ve Maliye Bakanlığı bu hafta toplam 75,8 milyar TL iç borçlanma gerçekleştirmiş oldu.

- Bu haftaki ihalelerin ardından Hazine 16 Eylül’de 2 yıl vadeli sabit kuponlu ve 3 yıl vadeli TÜFE’ye endeksli iki tahvil ihalesi, 17 Eylül’de ise 5 yıl vadeli sabit kuponlu tahvil ihalesi ve 2 yıl vadeli kira sertifikası doğrudan satışı düzenleyecek olan eylül ayı iç borçlanma programını tamamlayacak. Eylül – Kasım 2024 dönemine ilişkin üç aylık iç borçlanma stratejisine göre Hazine eylül ayında 126,8 milyar TL’lik itfası karşılığında yedi ihale ve bir doğrudan satış ile birlikte toplam 177,6 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor. Eylül ayı için geri çevirme rasyosu %140 olarak planlanıyor.

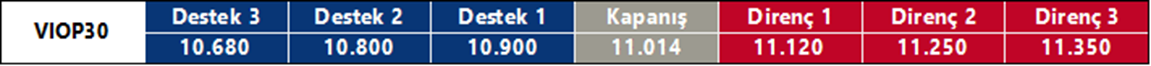

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ekim ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 11.014 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.120 ve ardından 11.250 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 10.900 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 10.800 puan seviyesi.

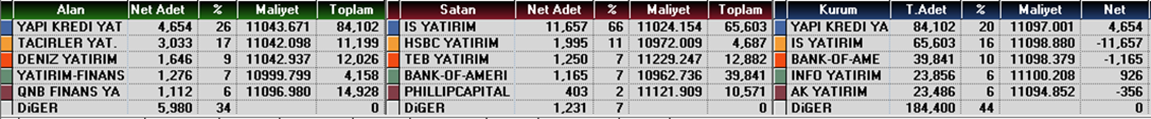

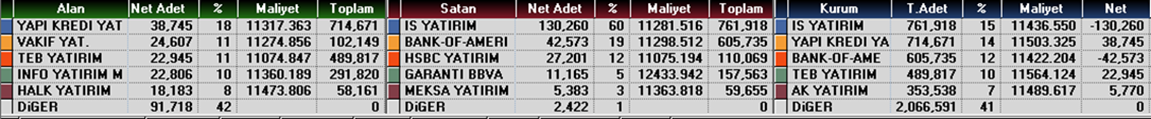

Günlük İşlemler

Kümülatif İşlemler

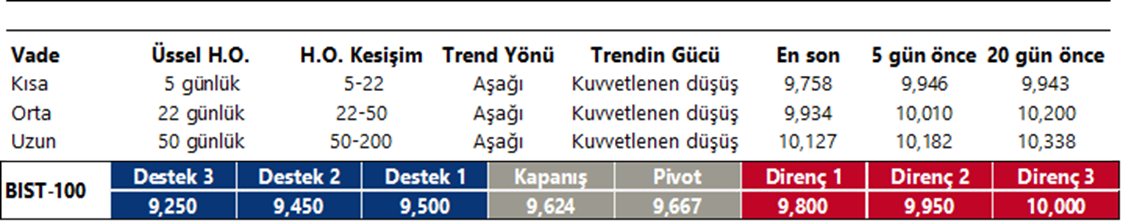

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

Momentum (trendin ivmesini gösterir): 100 eşik değerinde yatay. Nötr.

MACD (orta vadeli trend göstergesi): MACD (26,12) alım sinyali vermişti, ancak tekrar satıma yöneliyor. Şimdilik nötr.

RSI (trendin gücünü gösterir): RSI ivme kaybediyor. Hafif negatif.

Hareketli Ortalamalar: BIST 100 endeksi yeniden tüm önemli ortalamaları altında. Negatif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

GoÜ para birimleri dün gününde dolar karşısında büyük oranda zayıflarken, TL ise %0,01’lik sınırlı bir yükselişle üst sıralarda yer almayı başardı. USDTRY günü 34,0375 seviyesinde tamamlarken, Türkiye 5 yıllık CDS primi ise 272,55 baz puandan 277,40 baz puana yükseldi. TL’de yakın vadede nominal değer kayıplarının söz konusu olabileceği görüşünde olmakla birlikte, yıl sonuna ilişkin USDTRY tahminlerimiz TL’de reel değer kazanımına işaret ediyor. Kurda kısa vadede 33 – 35 bandının etkili olabileceğine ilişkin görüşümüzü korumaktayız.

EUR/USD

EURUSD paritesinde 1,10 desteğini izlemeye devam ediyoruz. Teknik göstergeler bu destek seviyesi üzerindeki hareketin korunması durumunda kısa vadede 1,10 – 1,1250 bandının etkili olabileceğinin sinyalini verirken, 1,10 seviyesi altında bir günlük kapanışın kazançların silinmesi sürecinin hızlanmasına yol açacağına işaret ediyor. 1,10 öncesinde 1,1026 desteği bulunurken, 1,10 altında ise 1,0980 ve 1,0950 destekleri ön plana çıkıyor. Yukarıda ise 1,1050, 1,1080 ve 1,11 kısa vadeli direnç konumunda.

XAU/USD

Dün %0,4 yükselişle günü 2,516$ üzerinde tamamlayan ons altın, bu sabah saatlerinde 2.520$ üzerinde seyrediyor. Tahvil getirilerindeki sert düşüşün durulması durumunda ons altında kısmi düzeltmelerin etkili olabileceği görüşünde olmakla birlikte genel yükseliş eğiliminde bozulma beklemiyor ve önümüzdeki döneme ilişkin pozitif görüşümüzü koruyoruz. Gelecek döneme ilişkin 2.500$ – 2.700$ bandı beklentimizi sürdürüyoruz. Yukarıda 2.530$ direnci bulunurken, aşağıda 2.510$, 2.500$ ve 2.480$ destekleri yer alıyor.

XAG/USD

Gümüş fiyatları dün %0,2 yükselerek 28,40$ seviyesinden kapanırken, altın / gümüş rasyosu ise 88,61 seviyesine yükseldi. Gümüşte kısa vadede 50 ve 100 günlük ortalamaların geçtiği 29,20$ direncini izlemeye devam ediyoruz. Bu ortalamaların altındaki hareketin sürmesi durumunda yakın vadede 27$ – 29,20$ bandında bir seyir görmeyi bekliyoruz. 29,20$ direnci öncesinde 28.95$ seviyesi ara direnç konumunda yer alırken, aşağıda 28,30$, 28$ ve 27,70$ seviyeleri kısa vadeli destek konumunda bulunuyor.