19.08.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.44 MBGüne Başlarken

Günaydın. Küresel risk iştahı yeni haftaya dengeli bir başlangıç yapıyor. ABD ve Avrupa vadelileri hafif pozitif bölgede, Asya’da ise karışık bir görünüm var. Japon Yeni’nde yeniden yaşanan değerlenme Nikkei için tedirgin edici, ancak henüz küresel piyasalara bir baskısı yok. Yine de, USD/JPY paritesinde 140 civarına ve altına bir yönelim halinde “carry trade” pozisyonlarında çözülme riski yeniden hatırlanacağından bu tarafın takip edilmesi gerekiyor. Günün ajandası sakin, Haftanı ajandasında içeride TCMB Para Politikası Kurulu (PPK) toplantısı, dışarıda ise ABD ve Avrupa PMI verileri ile Jackson Holse Sempozyumu takip edilecek. Zaman zaman Fed’den önemli politika değişimi mesajlarının verildiği bu sempozyumda, Fed Başkanı Powell’ın Cuma günü TSİ 17:00’de konuşması ve Eylül’de başlamak üzere düzenli bir faiz indirim sürecinin sinyalini vermesi bekleniyor. Türkiye 5 yıl vadeli CDS primlerinde gevşeme devam ediyor. 5 Ağustos’ta 260 baz puan civarından 300 baz puan üzerine sıçrayan CDS’ler, bu sabah yeniden 260 – 270 baz puan bandında fiyatlanıyor.

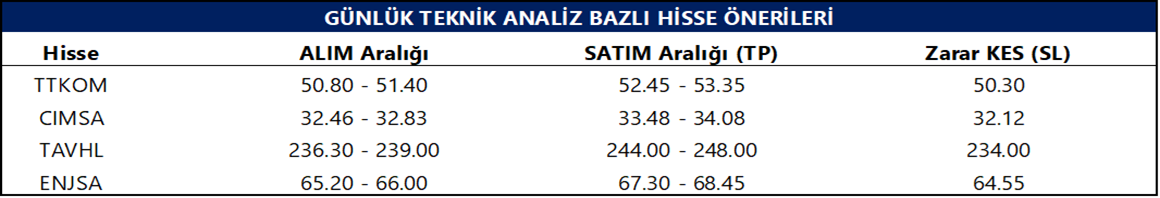

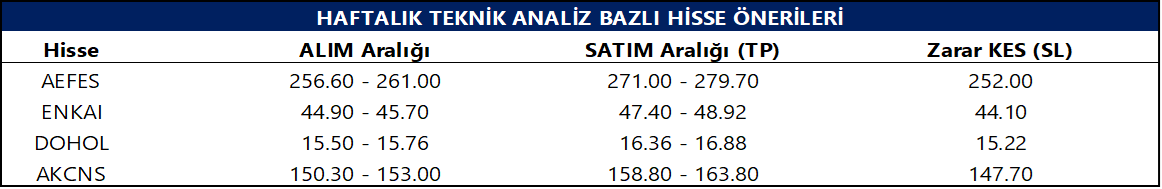

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- AKCNS (Nötr): Akçansa, 2Ç24 finansal sonuçlarını 671 milyon TL net kar ile açıkladı. Şirket, bir önceki çeyrek finansal sonuçlarını 2 milyon TL net kar ile açıklarken, 2Ç24 döneminde açıklanan net kar bir önceki yılın aynı dönemine göre ise %43 daraldı.

- ENKAI (Pozitif): Enka İnşaat, 2Ç24 finansal sonuçlarını piyasa beklentisinin %43 üzerinde 6,36 milyar TL net kar ile açıkladı. Açıklanan net kar, bir önceki çeyreğe göre %36, bir önceki yılın aynı dönemine göre ise %159 arttı.

- ISGYO: İş GYO, 2Ç24 finansal sonuçlarını 2,56 milyar TL net kar ile açıkladı. Şirket, bir önceki çeyrek finansal sonuçlarını 112 milyon TL zarar ile açıklarken, açıklanan net kar bir önceki yılın aynı dönemine göre ise %25 daraldı.

- SEGYO: Şeker GYO, 2Ç24 finansal sonuçlarını 93 milyon TL zarar ile açıkladı. Şirket, bir önceki çeyrek finansal sonuçlarını 171 milyon TL net kar, bir önceki yılın aynı döneminde ise 715 milyon TL net kar ile açıklamıştı.

- VESBE (Negatif): Vestel Beyaz Eşya, 2Ç24 finansal sonuçlarını 1 milyon TL net kar ile açıkladı. Şirket, bir önceki çeyrek 668 milyon TL net kar, bir önceki yılın aynı döneminde de 637 milyon TL net kar ile açıklamıştı. Şirket’in satışları ise bir önceki yılın aynı dönemine göre %16,3 azalış gösterdi.

- VERTU: Verusaturk, 2Ç24 finansal sonuçlarını 181 milyon TL zarar ile açıkladı. Şirket, bir önceki çeyrek finansal sonuçlarını 495 milyon TL net kar, bir önceki yılın aynı döneminde ise 2,3 milyar TL zarar ile açıklamıştı.

- ZRGYO: Ziraat GYO, 2Ç24 finansal sonuçlarını 244 milyon TL net kar ile açıkladı. Açıklanan net kar, bir önceki çeyreğe göre %209 artarken, bir önceki yılın aynı dönemine göre ise %77 daraldı.

- AYGAZ: Aygaz, %50 iştiraki Bangladeş’te kurulu United Aygaz şirketinin 14 milyon USD tutarındaki sermaye arttırımına 7 milyon USD nakden iştirak edeceğini duyurdu.

- ENTRA: IC Enterra Yenilenebilir Enerji, 136 MW kapasiteli YEKA Erzin-2 GES santralinin bu ay sonundan itibaren yıl sonuna kadar kademeli olarak devreye alınacağını duyurdu.

Ekonomi ve Politika Haberleri

Saat 10:00’da haziran kısa vadeli dış borç istatistikleri açıklanacak

Kısa vadeli dış borç stoku mayıs ayında 2023 yıl sonuna göre %3,6 oranında artışla 182,5 milyar dolar olarak gerçekleşti. Kısa vadeli dış borç verilerinde özellikle “kalan vadeye göre kısa vadeli dış borç stoku” verisini, diğer bir deyişle orijinal vadesine bakılmaksızın vadesine bir yıl ve daha kısa kalan dış borçları yakından takip ediyoruz. Söz konusu borç stoku Mayıs 2024 itibariyle 235,3 milyar dolar seviyesinde. Bu veriden şube ve iştiraklere borçları çıkararak baktığımızda borç stokunun 212,9 milyar dolar olduğu görülüyor. Bu veriye önümüzdeki 12 aylık cari açık beklentisini de ekliyoruz ve böylelikle Türkiye’nin önümüzdeki 1 yıllık süreçteki dış finansman ihtiyacını 240 milyar dolar civarında hesaplıyoruz.

Hazine bugün iki ihale düzenleyecek

Hazine ve Maliye Bakanlığı bu hafta 19 Ağustos Pazartesi günü 13 ay vadeli kuponsuz ve 3 yıl vadeli TÜFE’ye endeksli, 20 Ağustos Salı günü ise 7 yıl vadeli değişken faizli ve 9 yıl vadeli sabit kuponlu ihale düzenleyecek ve ağustos ayı iç borçlanma programını tamamlayacak. Hazine ay başından bu yana düzenlediği ihaleler ve doğrudan satışlar ile birlikte şimdiye kadar toplam 130,5 milyar TL’lik iç borçlanma gerçekleştirdi. Hazine ve Maliye Bakanlığı’nın 3 aylık (Ağustos – Ekim 2024) iç borçlanma stratejisine göre Hazine bu ay içerisinde 123,2 milyar TL’lik itfası karşılığında toplam iki doğrudan satış ve yedi tahvil ihalesi ile birlikte 182,3 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor.

Politika faizi beklentilerinde gerileme görüldü

TCMB’nin Ağustos 2024 dönemine ilişkin Piyasa Katılımcıları Anketi yayınlandı. Anket sonuçlarına göre katılımcıların ağustos ayı aylık TÜFE artış beklentisinin %2,55 olduğunu görmekteyiz. Diğer yandan temmuz anketinde %43,5 seviyesinden %42,95’e gerileyen 2024 yıl sonu enflasyon beklentisi ağustos anket sonuçlarında %43,3’e yükseldi. 12 ve 24 ay ileriye yönelik enflasyon tahminlerinde ise düşüş sürerken; 12 ay sonrasına yönelik enflasyon beklentisi ağustos ayında %30 seviyesinden %28,7’ye, 24 ay sonrasında yönelik enflasyon beklentisi ise %19,32 seviyesinden %19,3’e geriledi. Kurum olarak 2024 yıl sonu enflasyon tahminiz %43 düzeyinde. Piyasa katılımcıları 20 Ağustos Salı günü (yarın) gerçekleştirilecek Para Politikası Kurulu (PPK) toplantısında politika faizinin %50 düzeyinde sabit kalmasını bekliyor. Önümüzdeki zaman dilimlerinde bakıldığında piyasa katılımcılarının 3 ay sonrasında politika faizinin %48,1 düzeyine gerileyeceğini öngördüğü dikkat çekerken, 12 ve 24 ay ay sonrasında ise faizin sırasıyla %33,3 ve %21,61 seviyelerinde oluşması bekleniyor. Ayrıntılı rapor için tıklayınız.

Bu haftanın öne çıkan gelişmeleri

Bu hafta yurt içinde yarın gerçekleşecek olan Para Politikası Kurulu (PPK) toplantısı en önemli gündem maddesi olarak öne çıkıyor. PPK’nın politika faizini %50 düzeyinde sabit bırakmasını beklemekteyiz. Piyasa beklentisinin de kurum beklentimiz paralelinde olduğu görülüyor. Yurt dışında ise 23 Ağustos Cuma günü Fed Başkanı Powell’ın TSİ 17:00’da Jackson Hole sempozyumunda yapacağı konuşma öne çıkarken, hafta genelinde ise Euro Bölgesi’nden gelecek olan temmuz enflasyon verileri, ABD ve Avrupa genelinde açıklanacak olan ağustos öncü PMI verileri ve Japonya temmuz enflasyon verileri takip edilecek. 19 – 23 Ağustos haftasına ilişkin ekonomik veri takvimimizi linkte bulabilirsiniz.

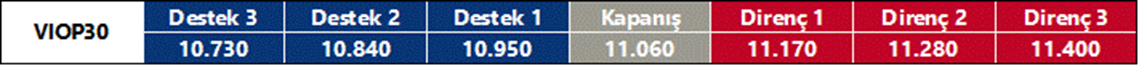

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ağustos ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 10.850 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.000 ve ardından 11.100 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 10.750 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 10.630 puan seviyesi.

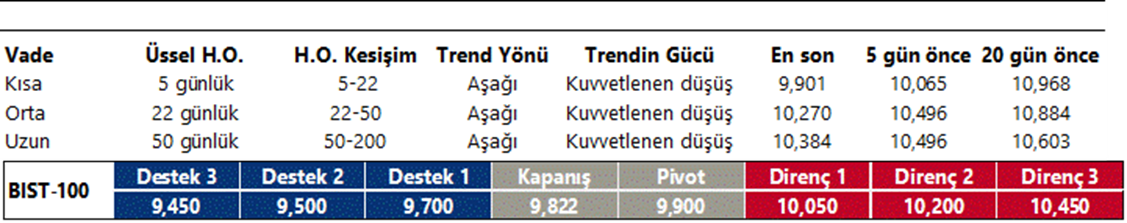

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değeri altında, tepki veriyor. Hafif pozitif.

- MACD (orta vadeli trend göstergesi): MACD (26,12) günlük bazda satım bölgesinde. Negatif.

- RSI (trendin gücünü gösterir): RSI aşırı satım bölgesinin hemen üzerinde yatay. Nötr.

- Hareketli Ortalamalar: BIST 100 endeksi 200g ho hariç tüm önemli ortalamaların altında. Negatif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Haftanın son işlem gününde GoÜ para birimlerinde genel olarak pozitif bir seyir ön plana çıkarken, Türk lirası ise dolar karşısında %0,15 değer kaybı ile en zayıf performans gösteren beşinci GoÜ para birimi konumunda yer aldı. USDTRY paritesi günü 33,69 seviyesinden tamamlarken, Türkiye 5 yıllık CDS primi ise 272 baz puandan 268,34 baz puana indi. TL’de yakın vadede nominal değer kayıplarının söz konusu olabileceği ve kurda 33 – 35 bandının ön planda olabileceğine ilişkin görüşümüzü korumaktayız.

EUR/USD

Dolar endeksinde devam eden düşüş ile birlikte EURUSD paritesi cuma günün 1,1027 seviyesinden yükselişle kapattı. Bu sabah saatlerinde yükseliş eğilimini koruyan EURUSD paritesinde 1,1080 direncini yakından takip ediyoruz. Gerek dolar endeksindeki teknik göstergelerin aşırı satıma işaret ediyor oluşu gerekse de 1,1080 seviyesinin önemli bir direnç teşkil etmesinden ötürü paritede bu seviye yakınında bir tepki satışı oluşabileceğini değerlendiriyoruz. 1,1080 direnci öncesinde 1,1050 seviyesi ara direnç konumunda yer alırken, aşağıda ise 1,10, 1,0980 ve 1,0950 destekleri yer alıyor.

XAU/USD

Dolar endeksi ve ABD tahvil faizlerindeki düşüş ile birlikte haftanın son işlem gününde %2’nin üzerinde değer kazanan ons altın, günü 2.508$ seviyesinden tamamlayarak rekor tazeledi. Bir süredir bültenlerimizde ifade ettiğimiz üzere ons altına ilişkin pozitif görüşümüzü ve teknik göstergelerin işaret ettiği üzere 2.500$ – 2.700$ hedefimizi koruyoruz. Ons altın rekor yüksek seviyelerde işlem gördüğünden dolayı yükselişleri sınırlayabilecek bir direnç seviyesi bulunmuyor. Geri çekilmelerde ise 2.500$ seviyesi ve onun altında yer alan 2.480$ ve 2.465$ destekleri takip edilecek.

XAG/USD

Haftanın son işlem gününde gümüş fiyatları %2,2 primle 28,98$ seviyesine yükselirken, altın / gümüş rasyosu ise 86,64 seviyesinden 86,55 seviyesine indi. Gümüşte 50 ve 100 günlük ortalamaların kesiştiği 29$ seviyesi önemli bir direnç konumunda yer alıyor. Yakın vadede yükselişin devamlılığı açısından bu seviyenin aşılması önem arz ediyor. 29$ seviyesinin aşılması durumunda 29,20$, 29,40$ ve 29,75$ dirençleri ön plana çıkacakken, olası geri çekilmelerde ise 28,95$, 28,55$ ve 28,30$ destekleri takip edilecek.