26.07.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.52 MBGüne Başlarken

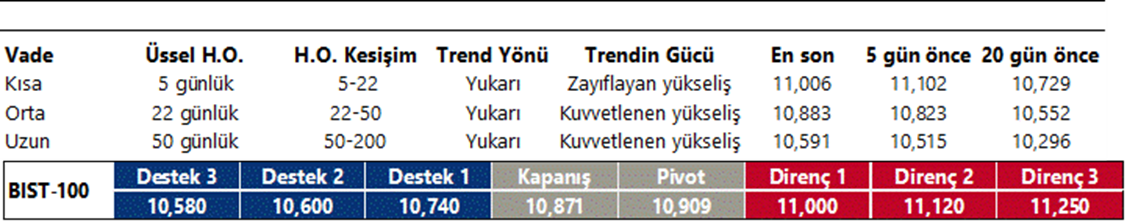

Günaydın. ABD’de teknoloji şirketlerine gelen satışlar devam ediyor. Fakat bu sabah ABD vadeli endeks kontratlarına baktığımızda bir miktar toparlanma ve tepki arayışı görüyoruz. Avrupa'da da dün satışlar vardı, fakat vadeliler bu sabah biraz daha dengeli. Asya'da ise genel olarak alımlar var. Dolayısıyla küresel risk iştahının bu sabaha biraz daha dengeli ve tepki arayışında başladığını söyleyebiliriz. Borsa İstanbul'da 11.000 altında gevşeme ve momentum kaybı devam ediyor. Fakat yurt dışındaki tepki arayışı bu sabah içeride de bir miktar etkili olabilir. Bununla beraber ikinci çeyrek bilanço sezonunun zayıf beklenmesi, büyüme tarafında ivme kaybı ve yakın vadeli ajandada iştah kabartacak bir başlık olmaması BIST’te geri çekilmelerin bir süre daha devam etmesine neden olabilir. Bu noktada destekler öne çıkıyor, 10.600 destek seviyesi takip edilebilir. Dirençler açısından da 11.000 / 11.100 bölgesi hala direnç konumunda. Günün ajandasında Amerika'da açıklanacak olan çekirdek kişisel tüketim harcamaları verisi öne çıkıyor. Türkiye 5 yıllık CDS primleri ise güne 264 baz puandan başlıyor.

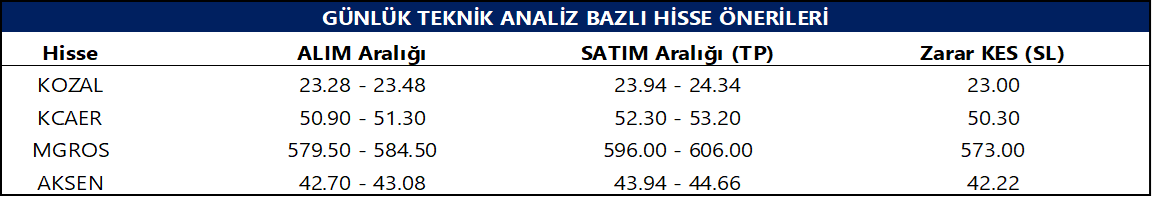

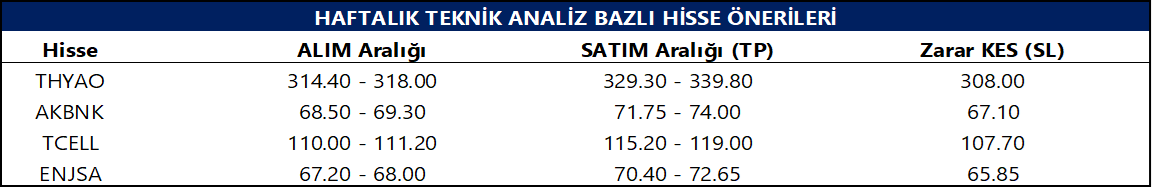

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- ÖTV indirimi: Yeni düzenlemeye göre karbondioksit emisyonu 25 gr altında olup, elektrikli menzili 70 km ve üstünde olan şarj edilebilir hibrit araçların ÖTV oranları şu şekilde olacak: -Motor silindir hacmi 1.600 cm3'ü geçmeyen, ÖTV matrahı 1,35 milyon TL'yi aşmayanlar %30 ÖTV, Motor silindir hacmi 1.600 cm3'ü geçmeyen, ÖTV matrahı 1,35 milyon TL’yi aşanlar %60 ÖTV, Motor silindir hacmi 1.600 cm3'ü geçen fakat 1.800 cm3'ü geçmeyenlerden ÖTV matrahı 1,35 milyon TL'yi aşmayanlar %70 ÖTV’ye tabi olacak.

- KLNMA: Türkiye Kalkınma Bankası, 2Ç24 finansal sonuçlarını 1,7 milyar TL net kar ile açıkladı. Şirket, bir önceki yılın aynı döneminde 1,25 milyar TL net kar ile finansal sonuçlarını açıklamıştı.

- KOTON: Koton, MENA Bölgesi'ndeki büyüme planları kapsamında bölgenin Dubai merkezli Apparel Group ile şirket arasında GCC ülkelerinde ortaklığa yönelik bir ön sözleşme imzaladı.

- MGROS: Migros, 2Ç24 finansal sonuçlarını 20 Ağustos tarihinde açıklayacağını duyurdu.

- MIATK: Mia Teknoloji’nin içerisinde bulunduğu iş ortaklığının, NATO Communications and Information Agency (NCIA) tarafından Ship-Shore-Ship Buffer (SSSB) (Birleşik Krallık, Hollanda, Yunanistan) projesine ait sözleşme tutarı 35,4 milyon EUR düzeyinde gerçekleşti.

- MPARK: MLP Sağlık, %80 oranında iştiraki Samsun Medikal Grup altında faaliyet göstermek adına Kosova Priştine’de 80 yatak kapasitesi ve 4 ameliyathanesi bulunan Medical Park Hospital’ın kabul sözleşmesini imzaladığını duyurdu. Hastanenin ağustos ayında faaliyete geçmesi planlanıyor.

- TCELL: Turkcell, Ukrayna bağlı ortaklıklarının hisselerinin tamamının NJJ Capital’e devredilmesine ilişkin Ukrayna Rekabet Kurulu tarafından onay alındığını ve satışa ilişkin sürecin devam ettiğini duyurdu.

- THYAO: Türk Hava Yolları, %100 bağlı ortaklığı şeklinde “THY Gayrimenkul” unvanında şirket kuruluşunun tamamlandığını ve şirketin tescil edildiğini duyurdu.

- TTRAK: Türk Traktör, Rekabet Kurulu tarafından şirketin içinde bulunduğu sektöre yönelik yürütülen soruşturma neticesinde şirketin herhangi bir ihlali bulunmadığı, dolasıyla herhangi bir yaptırıma tabii tutulmayacağını duyurdu.

Ekonomi ve Politika Haberleri

Öncü göstergelerde daralma sinyalleri derinleşiyor

Arındırılmamış reel kesim güven endeksi (RKGE) temmuz ayında 102,8 seviyesinden 100,3 seviyesine inerek bu yılın en düşük düzeyine gerilerken, mevsim etkilerinden arındırılmış endeks ise 100,5 seviyesinden 98,7 geriledi ve Haziran 2020’den bu yana en düşük seviyesine indi. Arındırılmış endeks değerinin 100 seviyesi altına inmesi anketin kapsadığı reel kesim temsilcilerinin ekonomik faaliyetlere ilişkin güveninin azaldığını ortaya koyuyor. 3 aylık ortalamalara bakıldığında ise arındırılmış RKGE’nin temmuz ayında 102,1 seviyesinden 100,5 seviyesine indiği ve Ağustos 2020’den bu yana en düşük düzeyine gerilediği takip ediliyor. Diğer yandan kapasite kullanım oranı (KKO) temmuz ayında %76,3 seviyesinden %75,9 seviyesine inerken, mevsimsel etkilerden arındırılmış KKO ise %76,2 seviyesinden %75,9 seviyesine geriledi. Reel kesim güven endeksindeki zayıflamanın ve diğer öncü göstergelerdeki yavaşlama sinyallerinin ağustos ayında da devamını bekliyoruz.

- İkinci çeyrekte başta kredi kartı harcamaları, reel kesim güven endeksi ve PMI verileri olmak üzere pek çok öncü veride yavaşlama görmüş olsak da iç talepte henüz istenilen ölçüde bir durulma söz konusu değil. İkinci çeyrekte birinci çeyreğe kıyasla daha ılımlı ancak yine güçlü kalmaya devam eden bir büyüme görünümünün ön plana çıkmasını, yılın ikinci yarısı itibariyle ise ekonomide soğumanın çok daha belirgin bir hale gelmesini bekliyoruz. Bu çerçevede yaz ayları itibariyle öncü göstergelerdeki yavaşlama sinyallerinin derinleşeceğini öngörüyoruz. 2024 yılı GSYİH büyüme beklentimiz %3 seviyesinde bulunuyor.

Yabancı yatırımcılar hisse piyasasında sınırlı alım, tahvil tarafında satış gerçekleştirdi

12 – 19 Temmuz döneminde yabancı yatırımcılar hisse senedi piyasasında sınırlı alım yaparken, tahvil piyasasında ise net satıcı konumunda yer aldı. Bu dönemde hisse piyasasında 124,2 milyon dolarlık sınırlı bir yabancı alımı, tahvil piyasasında ise repo işlemleri hariç 700 milyon dolarlık bir yabancı satışı görüldü. Yabancı yatırımcının toplam tahvil stoku içerisindeki payı ise %6,6 seviyesinden %6,2 seviyesine indi. 12 – 19 Temmuz haftasında yerleşiklerin altın hariç parite etkisinden arındırılmış DTH’ları 1,34 milyar dolar artarken, altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak 1,36 milyar dolar artış gerçekleşti. Bu dönemde TCMB net döviz rezervi 490 milyon dolar artışla 48,15 milyar dolara, brüt döviz rezervi ise 115 milyon dolar yükselişle 154 milyar dolara çıktı. Swap hariç net rezerv ise 720 milyon dolar artışla 22,9 milyar dolara yükseldi. Ayrıntılı rapor için tıklayınız.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ağustos ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 12.238 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 12.360 ve ardından 12.480 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 12.120 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 12.000 puan seviyesi.

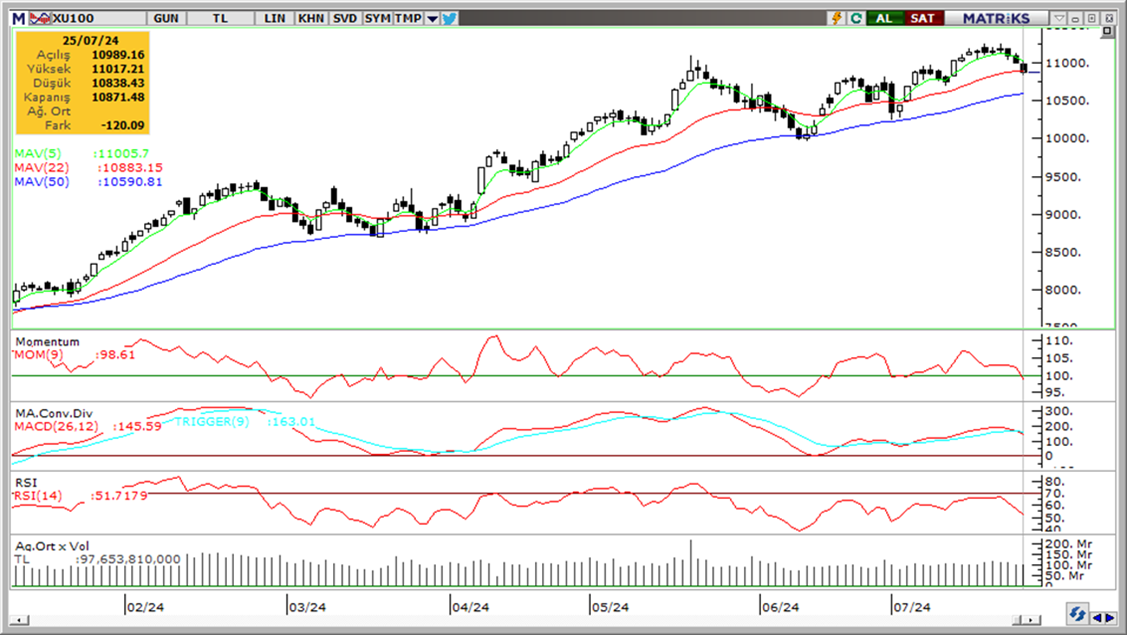

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değeri altına gevşedi. Negatif.

- MACD (orta vadeli trend göstergesi): MACD (26,12) sat sinyali verdi. Negatif.

- RSI (trendin gücünü gösterir): RSI aşırı alım bölgesine giremeden geri çekildi. Nötr.

- Hareketli Ortalamalar: BIST 100 endeksi 5g ve 10g ho altında, 22g ho’da tutundu. Nötr.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

GoÜ para birimleri genelinde dün alış ağırlıklı bir resim ön plana çıkarken, Türk lirası dolar karşısında %0,55’lik değer kaybı ile en zayıf performans gösteren GoÜ para birimi konumunda yer alarak negatif ayrıştı. USDTRY günü 33 seviyesinden yükselişle tamamlarken, Türkiye 5 yıllık CDS primi ise 261,93 baz puandan 263,26 baz puana çıktı. TL’de yakın vadede nominal değer kayıplarının söz konusu olabileceği ve kurda 33 – 35 bandının ön planda olabileceğine ilişkin görüşümüzü korumaktayız.

EUR/USD

Paritenin, bugün itibariyle 1,08 – 1,0820 bandında kümelenen 50, 100 ve 200 günlük ortalamaların üzerindeki hareketini koruduğunu takip ediyoruz. Bu ortalamaların üzerinde kalındığı müddetçe, teknik göstergelerin ürettikleri sinyaller doğrultusunda paritenin yakın vadede 1,08 – 1,10 aralığında seyredebileceği görüşündeyiz. 1,10 öncesinde 1,0875, 1,0915, 1,0950 ve 1,0980 dirençleri bulunurken, 1,08 öncesinde ise 1,0850 ve 1,0820 destekleri yer alıyor. 1,08 altında kalıcı bir düşüş ise 1,0760 ve 1,0726 desteklerini gündeme getirebilir.

XAU/USD

Yükseliş kanalı içerisindeki hareketini sürdüren ons altın kanalın alt sınırında işlem görmeye devam ediyor. 50 günlük ortalama ve kalan sınırına bugün itibariyle denk gelen 2.355$ seviyesinin önemli bir destek konumunda olduğunu görüyoruz. Günlük kapanış bazında 2.355$ üzerindeki hareketin sürmesi bu seviyelerden yönün yukarı dönmesini ve 2.370$, 2.378$ ve 2.387,30$ dirençlerinin gündeme gelmesini sağlayabilir. 2.355$ altında ise 2.352,31$, 2.343,18$ ve 2.335,29$ destekleri yer alıyor.

XAG/USD

Gümüş fiyatları da ons altında olduğu gibi kanal sınırında işlem görmeye devam ediyor. Metallerdeki kısa vadeli yön açısından kanal içerisindeki hareketin korunup korunmadığı önemli olacak. Bugün itibariyle kanal sınırına denk gelen 27,50$ seviyesi kısa vadeli destek konumunda. 27,50$’nin altında bir günlük kapanış düşüş eğiliminin hızlanmasına ve 27,40$, 27$ ve 26,64$ desteklerinin gündeme gelmesine yol açabilecekken, gümüşün 27,50$ üzerinde tutunması durumunda ise 28$, 28,30$ ve 28,55$ dirençleri ön plana çıkacak.