27.06.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.44 MBGüne Başlarken

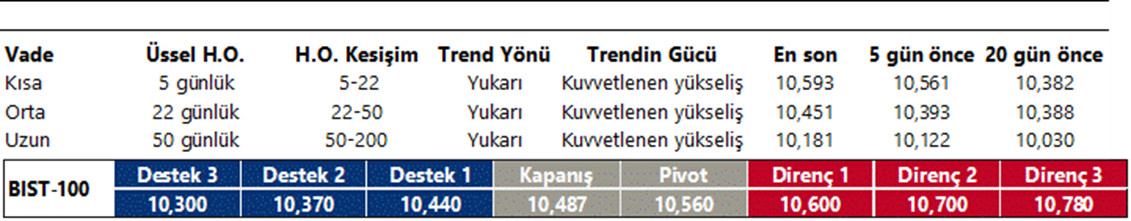

Günaydın. Küresel risk iştahı yeniden zayıflarken, BIST’te de bir süredir dikkat çektiğimiz momentum kaybı iyice belirginleşiyor. Gri Liste’den çıkış ve not artırım beklentileri olumlu tarafta devam etse de; efektif kurumlar vergisi oranlarında artış beklentileri, beklenen dezenflasyonun boyutuna dair belirsizlikler, TL’de değer kaybı, büyümede yavaşlama beklentileri ve şirket / endeks hedeflerinde yukarı revizyonların yetersiz kalması iştahı sınırlıyor. BIST 100 endeksinde teknik açıdan da 5 ve 10 günlük hareketli ortalamaların aşağı kırılmasını ve kritik bazı momentum ve trend göstergelerinin yönünü yeniden aşağı çevirmesini olumsuz buluyoruz. Temkinli kalınması gereken bir dönemdeyiz. Bu nedenle, kısa vadeli pozisyon risklerinin yakından izlenmesi ve stop-loss disiplini ile hareket edilmesi gerekiyor. BIST 100 endeksi için 10.300 civarı kritik destek alanı, 10.600 üzeri ise piyasanın biraz rahatlayacağı önemli direnç bölgesi olacaktır. 11.000 / 11.100 bandı ise tarihi zirve bölge olarak takip edilebilir. Türkiye 5 yıl vadeli CDS primleri düne göre hafif gevşeme ile güne 280 baz puandan başlıyor.

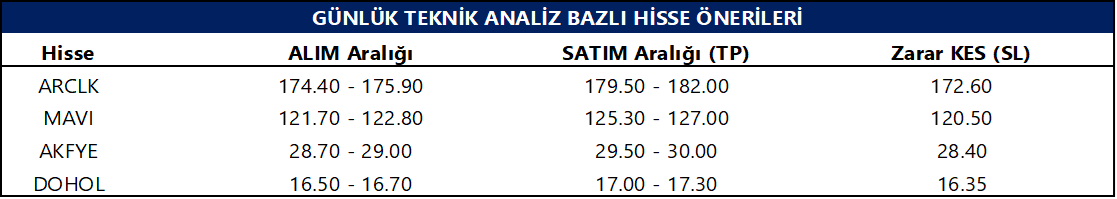

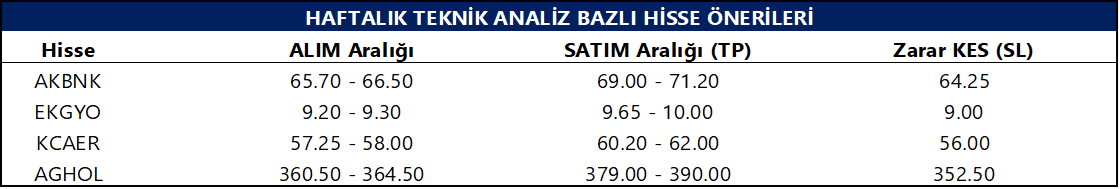

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- AYDEM: Aydem Yenilenebilir Enerji, mayıs ayı üretim verilerini açıkladı. Buna göre toplam net üretim, mayıs ayında bir önceki yılın aynı ayına göre %15 azaldı ve 226 GWh düzeyinde gerçekleşti. 2024 yılının ilk 5 ayında toplam üretim, bir önceki yılın aynı dönemine göre %20 artışla 1.139 GWh’a ulaştı.

- GEDIK: Gedik Yatırım, sermaye düzeltmesi olumlu farklarından karşılanmak üzere %98 oranında bedelsiz sermaye arttırımı ile sermayesini 505 milyon TL’den 1 milyar TL’ye yükseltme kararı aldı.

- HTTBT: Hitit Bilgisayar, Romanya merkezli FlyLili firması ile 5 yıl süreli yolcu hizmet sistemleri, operasyonel işlemler ve maliyet muhasebesi hizmeti verilmesine ilişkin sözleşme imzaladı.

- KCAER: Kocaer Çelik, pay başına brüt 0,30 TL temettü tutarının hak kullanım tarihinin 1 Temmuz 2024 olarak belirlendiğini duyurdu.

- KOZAA: Koza Altın’ın %99,04 oranında bağlı ortaklığı ATP Havacılık paylarının tamamının 1,75 milyar TL’ye Koza İpek Holding’e satılmasına karar verdi.

- SUWEN: Suwen Tekstil, 1Ç24 finansallarını 17 milyon TL net kar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 27 milyon TL net kar ile açıklamıştı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %37 azaldı. Şirketin 1Ç24 net satış gelirleri, geçen yılın aynı dönemine göre %21 artarak 618 milyon TL oldu.

- TRILC: Türk İlaç, 46,1 milyon TL tutarında ihalenin uhdesine kaldığını duyurdu. Tutar, 12 aylık gelirlerinin %2’sine tekabül ediyor.

- VAKBN: Fitch Ratings, VakıfBank'ın tüm derecelendirme notlarını ve görünümlerini teyit etti.

- KLSER: Kaleseramik, porselen slab yatırımları kapsamında 1 x 3 metre ve 1,2 x 3,6 metre ebatlı üretim kapasitesini %50 arttıracak yatırım için System Ceramics ile mutabakat anlaşması imzalamıştır. Slab-Sinterflex yatırımı kapsamında yapılacak ve halka arzdan sağlanan fondan karşılanacak yaklaşık 15 milyon EUR tutarındaki yatırım ile söz konusu ürünlerdeki kapasitenin 1,6 milyon m2'den 2,4 milyon m2'ye çıkarılması hedeflenmektedir

Ekonomi ve Politika Haberleri

Politika faizinde değişiklik beklemiyoruz

TCMB Para Politikası Kurulu (PPK) toplantı kararı bugün saat 14:00’da açıklanacak. PPK’nın politika faizinde değişikliğe gitmeyerek faizi %50 düzeyinde sabit bırakmasını bekliyoruz. Piyasa tahmininin de kurum beklentimiz paralelinde olduğunu görmekteyiz. Karar metninde de önemli bir değişiklik beklememekle birlikte, enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda para politikası duruşun sıkılaştırılacağı vurgusunun yineleneceğini ve ak artırımlara açık kapı bırakılmaya devam edileceğini öngörüyoruz. Ayrıca, önceki karar metinlerinde de yer alan «Parasal sıkılaştırmanın krediler ve iç talep üzerindeki etkileri yakından izlenmektedir» ifadesinin tekrarlanmasını ve iç talep dinamiklerinin enflasyonla mücadele açısından öneminin bir kez daha altının çizilmesini beklemekteyiz.

- TCMB’den yılın geri kalanında ek artırım beklememekle birlikte, aylık enflasyon eğilimlerinin bu açıdan belirleyici rol onacağı görüşündeyiz. Mayıs ayı itibariyle enflasyonda zirvenin geride kalmasını takiben temmuz ve ağustos aylarında göreceğimiz olumlu baz etkisi ile birlikte eylül ayında yıllık TÜFE’de %50’ye yakınsayacağımızı ve bu yılı %43 seviyesinde tamamlayacağımızı öngörüyoruz.

- İkinci çeyrek itibariyle öncü göstergelerde bir takım yavaşlama sinyalleri alıyor olsak da iç talepte henüz istenilen ölçüde bir durulma söz konusu değil. İkinci çeyrekte ilk çeyreğe göre daha düşük bir büyüme öngörmekle birlikte, ekonomidkie soğumanın yılın ikinci yarısında çok daha belirgin olacağı kanaatindeyiz. İç talepte beklediğimiz yavaşlamanın oluşması ve aylık enflasyon gerçekleşmelerinin %2 seviyesi altında kalıcı bir düşüş sergilemesi durumunda TCMB’nin bu yıl eylül ayında faiz indirimlerine başlaması açısından manevra alanı oluşacağını düşünüyoruz.

Saat 10:00’da haziran ayına ilişkin ekonomik güven endeksi açıklanacak

Ekonomik güven endeksi mayıs ayında 99 seviyesinden 98,2 seviyesine indi. Endeksin 100'den büyük olması genel ekonomik duruma ilişkin iyimserliği gösterirken, 100'den küçük olması ise genel ekonomik duruma ilişkin kötümserliği ön plana çıkarıyor. Mayıs verisinin alt kalemlerini incelediğimizde; tüketici güven endeksi %0,1 oranında artarak 80,51 değerini, reel kesim (imalat sanayi) güven endeksi %1,1 oranında azalarak 102,4 değerini, hizmet sektörü güven endeksi aynı düzeyde kalarak 117,1 değerini, perakende ticaret sektörü güven endeksi %3,3 oranında azalarak 111,7 değerini, inşaat sektörü güven endeksi %0,3 oranında azalarak 88,3 değerini aldı.

Saat 14:30’da 14 – 21 Haziran haftasına ilişkin TCMB verileri açıklanacak

14 – 21 Haziran haftasına ilişkin menkul kıymet istatistikleri, para & banka istatistikleri ve TCMB rezerv verileri bugün saat 14:30’da açıklanacak. Bugünkü resmi rezerv verileri öncesinde TCMB analitik bilanço verileri üzerinden yaptığımız hesaplamalar çerçevesinde net döviz rezervinin bayram haftasında 2,1 milyar dolar gerileyerek 44,85 milyar dolara indiğini, brüt döviz rezervinin ise 1,2 milyar dolar artışla 147,56 milyar dolara yükseldiğini tahmin ediyoruz.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Haziran ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 11.510 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.570 ve ardından 11.700 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 11.475 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 11.330 puan seviyesi.

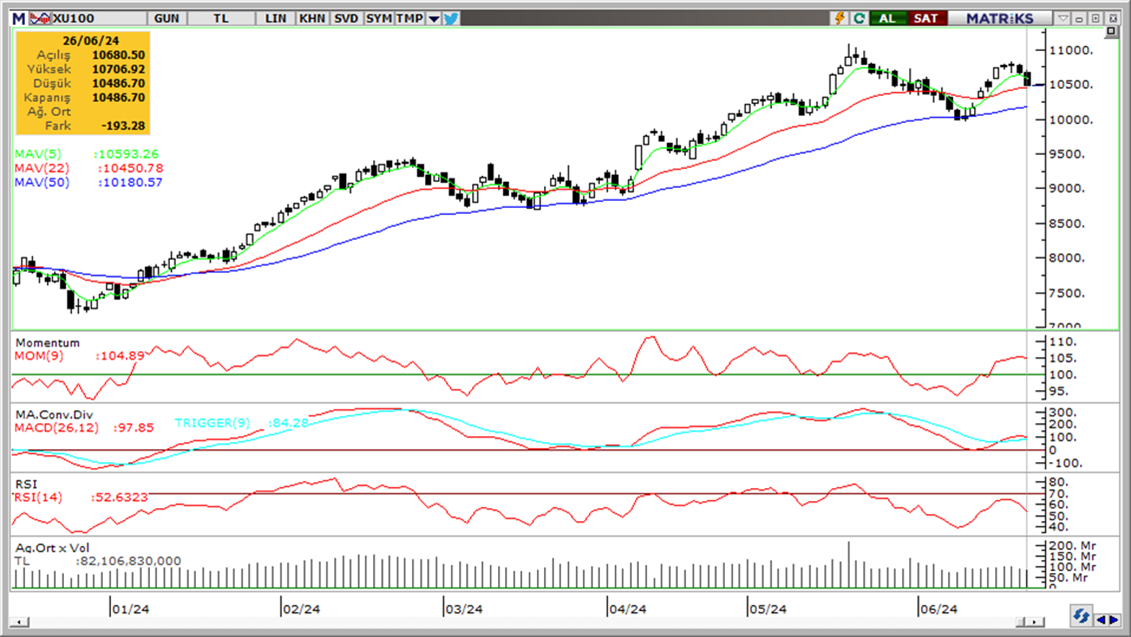

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): Günlük bazda 100 eşik değeri üzerinde, ancak gün içi grafiklerde momentum kaybı görüyoruz. Nötr.

- MACD (orta vadeli trend göstergesi): ): MACD (26,12) alım bölgesinde fakat zayıflıyor. Negatif.

- RSI (trendin gücünü gösterir): RSI’da güçlenme hız kesti, hatta gün içi görünümde zayıflama var. Hafif negatif.

- Hareketli Ortalamalar: BIST 100 endeksi 5 ve 10 günlük hareketli ortalamalarını aşağı kırdı. Negatif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Dün GoÜ para birimlerinin tamamına yakını değer kaybederken, TL’nin %0,3 yükseliş göstererek olumlu ayrıştığı ve USDTRY’nin günü 32,8471 seviyesinden düşüşle tamamladığı izlendi. Bugünkü PPK toplantısında politika faizinin %50 düzeyinde korunmasını ve karar metninde önemli bir değişiklik olmamasını bekliyoruz. TL’de yakın vadede nominal değer kayıplarının söz konusu olabileceği ve 33 üzerinde bir tutunma oluşabileceği görüşündeyiz. Yıl sonuna ilişkin beklentilerimiz ise TL’de reel bir değer kazanımına işaret ediyor

EUR/USD

Beklentilerimize paralel olarak yeniden 1,07 altına gerileyen EURUSD paritesi, günü %0,3’lük kayıpla 1,0681 seviyesinden tamamladı. Teknik görünüm kısa vadede paritedeki baskının sürebileceğine işaret ediyor. 1,07 altındaki hareketin korunması durumunda 1,0675, 1,0650 ve 1,0620 destekleri izlenecek. Yukarıda ise 1,07, 1,0726 ve 1,0760 dirençleri bulunuyor. Pazar günü Fransa’da gerçekleşecek olan cumhurbaşkanlığı seçimlerinin ilk turu parite açısından önemli olacakken, seçimler öncesinde yarın ABD’den gelecek olan PCE verileri de yakından takip edilecek.

XAU/USD

Kanal hareketinin sürdüğü ons altında, teknik oluşumların ürettikleri sinyaller doğrultusunda kısa vade için 2.250$ – 2.350$ bandını ön plana çıkarmaya devam ediyoruz. Bugün itibariyle 2.340$ seviyesinden geçen 50 GHO ise ara direnç konumunda. Jeopolitik riskler, altın alımlarına devam eden küresel merkez bankaları ve Fed’in faiz indirim sürecine doğru ilerleniyor olması ile birlikte altında gelecek döneme ilişkin pozitif beklentimizi koruyoruz, ancak primlerin yılbaşından bu yana görülen harekete kıyasla daha sınırlı düzeyde gerçekleşmesini bekliyoruz.

XAG/USD

Kanal kırılmasının ardından gümüşte aşağı yönlü potansiyelin sürdüğünü takip ediyoruz. Teknik göstergeler, yükseliş kanalı ve 50 GHO’yu aşağı kıran gümüşte kısa vadede baskının devam edebileceğine işaret ediyor. Düşüşün sürmesi durumunda 28,55$, 28,30$ ve 28$ destekleri takip edilecek. Yukarı yönlü tepki alımlarında ise 28,95$, 29,20$ (50 GHO) ve 29,40$ dirençleri izlenecek.