16.05.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.31 MBGüne Başlarken

Günaydın. ABD’de enflasyon ve tüketim odaklı verilerin zayıf görünümü Fed iyimserliğini artırırken küresel borsalara da alım geliyor. Bu sabah, ABD ve Avrupa vadelileri ile Asya borsalarını tamamında alımlar görüyoruz. BIST’te ise, momentum kaybı ve para çıkışı devam ediyor. Bu süreçte, özellikle dolar bazında güçlü performans sergileyen büyük ölçekli şirketlerden, geride kalan ve halen potansiyel vaat eden şirketlere bir rotasyon olduğunu görüyoruz. Bu eğilimin bir süre daha devamını, bununla beraber de BIST’te endeks bazında momentum kaybını süreceğini düşünüyoruz. Fakat, bir yandan da şirketlerin hedef değerlerinde yukarı revizyonların sürdüğünü ve ortalama BIST 100 endeks hedefinin 13 bin civarına tırmandığını belirtelim. Burada oluşan potansiyel nedeniyle, endekste düzeltme marjını sınırlı buluyor ve geri çekilmelerde kademeli alım ve biriktirme amaçlı işlemler yapılabileceğini düşünüyoruz. Günün ajandasında, içeride TCMB’nin her Perşembe açıkladığı rezervler ve yabancıların haftalık menkul kıymet işlemleri ile ABD’de istihdam, konut sektörü ve büyüme odaklı bir dizi veri izlenecek. Türkiye 5 yıllık CDS primleri 280 baz puan altında kalmaya devam ediyor. Bu sabah ilk kotasyonlar 273 baz puanda.

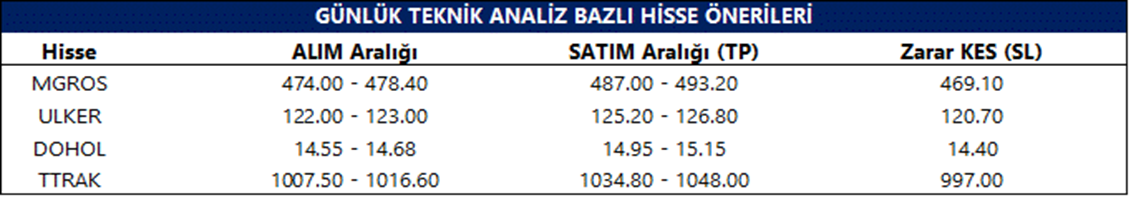

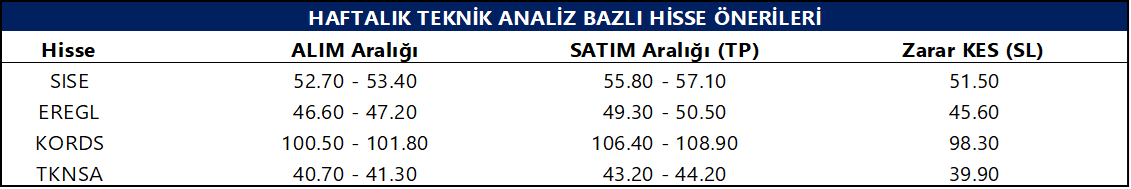

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- ALFAS: Alfas Solar Enerji, 2023 yılı finansal sonuçlarını 1,04 milyar TL net kar ile açıkladı. Açıklanan net kar, bir önceki yıla göre %27 arttı.

- DOAS: Doğuş Otomotiv, ABERG Service ile Wielton grup markalarının yarı römork ürünlerinin orijinal yedek parça satışının ve servis hizmetinin sağlanması adına distribütörlük sözleşmesi imzaladı.

- GEREL: Gersan Elektrik, 1,6 milyon USD tutarında sözleşme imzaladı. Tutar, 2023 yılı USD bazlı gelirlerinin %3’üne tekabül ediyor.

- TTKOM: Türk Telekom, Export-Import Bank of China ile 83 milyon EUR tutarında Mayıs 2029 vadeli 83 milyon EUR tutarında kredi anlaşması imzaladı.

- PAPIL: Papilon Savunma, pay başına brüt 0,06 TL temettü dağıtma kararı aldı. Temettü verimi %0,04 düzeyinde.

- FRIGO: Frigo, şirketin hakim ortağı Girişim Holding’in 2,3 milyon adet borsada işlem görmeyen payın 8,00 TL fiyattan satışını gerçekleştiğini duyurdu. İşlem sonucunda, sahip olunan payların sermayeye oranı %13,6’ya geriledi.

- VIKING: Viking Kağıt, Rekabet Kurulu tarafından soruşturma başlatıldığını açıkladı.

Ekonomi ve Politika Haberleri

Saat 14:30’da 3 – 10 Mayıs haftasına ilişkin TCMB verileri açıklanacak

Bugün saat 14:30’da 3 – 10 Mayıs haftasına ilişkin menkul kıymet istatistikleri, para & banka istatistikleri ve TCMB rezerv verileri açıklanacak. TCMB analitik bilançosu üzerinden yaptığımız hesaplamalar çerçevesinde net döviz rezervinin 3 – 10 Mayıs haftasında 9,5 milyar dolar artışla 30,6 milyar dolara, brüt döviz rezervinin ise 7,5 milyar dolar artışlar 134,5 milyar dolara yükseldiğini hesaplıyoruz. Bir önceki haftanın, 29 Nisan – 3 Mayıs döneminin menkul kıymet istatistikleri ve para & banka istatistiklerini hatırlayacak olursak; 26 Nisan – 3 Mayıs haftasında hisse senedi piyasasında 309 milyon dolar, tahvil piyasasında ise repo işlemleri hariç 761 milyon dolarlık bir yabancı girişi gerçekleşirken, aynı dönemde yerleşiklerin altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak 2,98 milyar dolarlık bir düşüş yaşanmıştı.

Nisanda bütçe 177,8 milyar TL açık verdi

Nisan ayında merkezi yönetim bütçesi 177,8 milyar TL açık verirken, faiz dışı açık ise 63,8 milyar TL oldu. Bütçe açığı, aynı dönemde 237 milyar TL olarak gerçekleşen Hazine nakit açığına göre 59,2 milyar TL daha düşük gerçekleşti. Geçen yılın aynı ayında 132,5 milyar TL bütçe açığı ve 98 milyar TL faiz dışı açık kaydedilmişti. Nisan verileri ile 12 aylık bütçe açığı 1,64 trilyon TL’den 1,68 trilyon TL’ye yükselirken, 12 aylık faiz dışı açık ise 814 milyar TL’den 780 milyar TL’ye geriledi. Ocak – Nisan döneminde ise bütçe açığı 691,3 milyar TL, faiz dışı açık ise 326,8 milyar TL oldu. Bütçe gelirlerinde nisan ayında %122,3 oranında yıllık yükseliş izlendi. Vergi gelirlerindeki %110’luk yıllık nominal artış bu cephedeki en önemli faktör olarak ön plana çıkarken, Nisan 2024’te %69,8 olarak gerçekleşen yıllık TÜFE artışı göz önüne alındığında reel artışın güçlü olduğu görülüyor. Harcamalar tarafında ise yıllık bazda %93,2 oranında bir artış yaşandığı dikkat çekiyor.

- Deprem harcamalarının bütçe üzerindeki yükünün büyük kısmının 2023 yılı gerçekleşmelerinde eritilmiş olması ile birlikte 2024 bütçe açığının OVP tahminin altında gerçekleşmesini beklemekteyiz. Ayrıca, kamuda tasarruf sürecinin başlatılması ve gelecek dönemde ek paketler açıklanacağının sinyalinin verilmesinin bütçe açığının resmi tahminlerden daha iyi bir yerde oluşmasını sağlayacağı görüşündeyiz. Bu çerçevede 2024 yılına ilişkin bütçe açığı tahminimizi 2 trilyon TL (GSYİH’nın %5,2’si) seviyesinde korumaktayız.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Haziran ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 11.577 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.750 ve ardından 11.900 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 11.450 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 11.300 puan seviyesi.

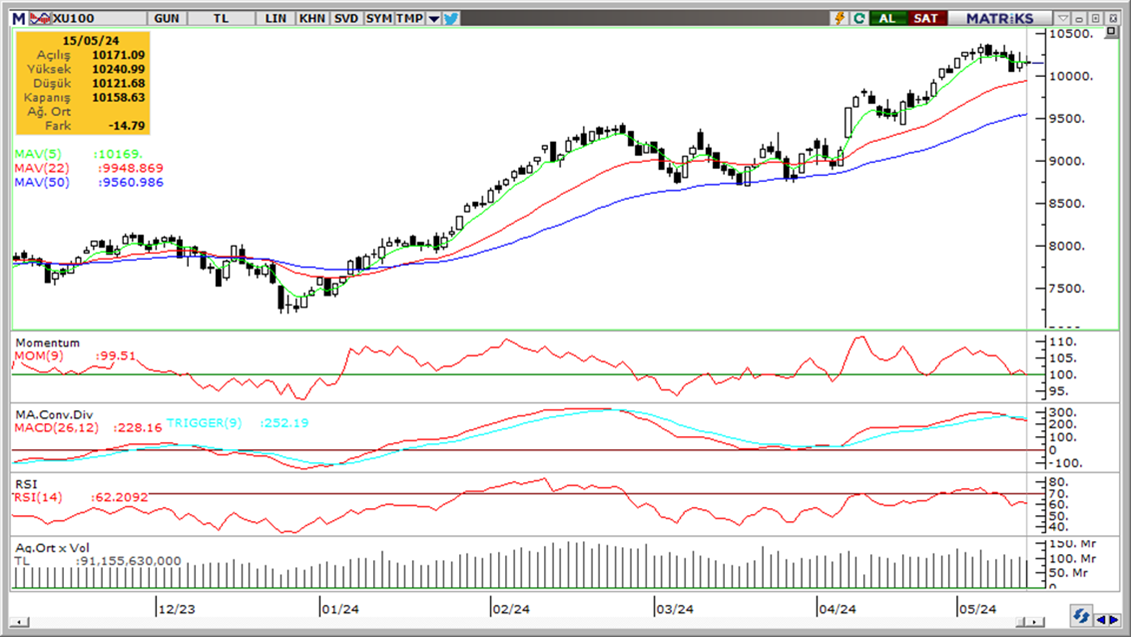

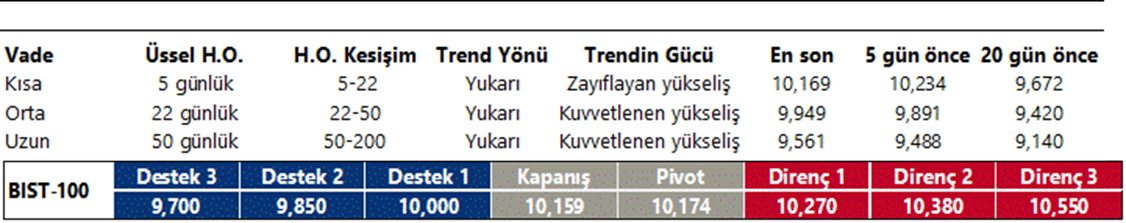

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

Momentum (trendin ivmesini gösterir): 100 eşik değerine geri döndü. Nötr.

MACD (orta vadeli trend göstergesi): ): MACD (26,12) SATIM bölgesine geçti. Bu sinyal orta vadeli ve Negatif.

RSI (trendin gücünü gösterir): Aşırı alım bölgesinden denge bölgesine geri döndü. Nötr.

Hareketli Ortalamalar: BIST 100 endeksi 5 ve 10 günlük hareketli ortalamalar civarında denge arıyor. Nötr.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Dolar endeksi ABD verilerinin ardından 105 seviyesi üzerinden 104,30 altına kadar gerilerken, GoÜ para birimlerinin tamamına yakını dolar karşısında değer kazandı. TL ise %0,23’lük yükseliş ile orta sırada yer aldı. USDTRY paritesi günü 32,2170 seviyesinden düşüşle kapatırken, Türkiye 5 yıllık CDS primi ise 275,96 baz puandan 273,32 baz puana geriledi. 2024 yıl sonuna ilişkin beklentilerimiz TL’de reel bir değer kazanımına işaret ediyor. Kısa vadeli görünümde ise kurda kısa 30 – 33 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

ABD verilerinin ardından dolar endeksinde görülen düşüş paralelinde EURUSD paritesinin hızlı bir yükselişle 1,0880 seviyesi üzerine tırmandığı takip edildi. Dünkü hareketler 100 GHO’yu yukarı yönlü kıran paritede, haftalık grafikte önemli bir trend değişim bölgesini ifade eden 1,0950 direncini yakından takip edeceğiz. Bu bölgenin aşılması paritedeki yükselişlerin devamı açısından kritik. Kısa vadeli seviyelere bakacak olursak 1,0950 öncesinde 1,0915 direnci yer alırken, aşağıda 1,0875, 1,0850 ve 1,0820 destekleri bulunuyor.

XAU/USD

ABD verilerinin ardından ons altın yükselişini 2.397$ seviyesine taşımış durumda. Dünkü hareketin ardından 2.400$ direnci yeniden ön plana çıkmış durumda. Teknik göstergeler bu direncin aşılamaması durumunda kısa vadeli bir düzeltme yasabileceğinin sinyalini veriyor. 2.400$ seviyesi altında kalınması durumunda 2.378$, 2.360$ ve 2.330$ destekleri izlenecek. Altında gelecek döneme ilişkin pozitif beklentimiz korumakla birlikte, primlerin yılbaşından bu yanaki harekete kıyasla daha sınırlı düzeyde gerçekleşmesini bekliyoruz.

XAG/USD

ABD verileri ile birlikte yönünü yukarı çeviren gümüş, dün sabahki bültenimizde altını çizdiğimiz kanal sınırından destek bularak 29,80$ üzerine kadar tırmandı. Altın / gümüş rasyosu ise 80,40 seviyesine kadar indi. Bu sabah saatlerinde kanal direncinde seyreden gümüşte teknik göstergeler 30$ direnci yakınında yükselişin güç kaybedebileceğinin sinyalini veriyor. Dolayısı ile kısa vadeli görünüm açsından 30$ direnicin takip edeceğiz. Bu direncin aşılamaması durumunda aşağıda 29,20$, 28,95$ ve 28,55$ destekleri izlenecek.