24.04.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.36 MBGüne Başlarken

Günaydın. Kapalı kaldığımız dönemde ABD’de PMI verilerinin zayıf kalması Fed’den faiz indirim beklentilerini desteklerken, şirket bazlı haber akışı da gene olarak pozitifti. Bunlara bağlı olarak, son iki işlem gününde ABD borsaları öncülüğünde küresel risk iştahının olumlu seyrettiğini, Citi Group’un küresel borsalarda dolar bazında sene sonuna kadar %5 ek getiri beklentisinin de iştahı desteklediğini görüyoruz. BIST’te Pazartesi günü yabancı satışları ile yüksek bir para çıkışı ve %0,50 ile sınırlı da olsa bir gerileme gördük. Bununla beraber, BIST 100 endeksi için 9250 – 9450 bölgesi olarak takip ettiğimiz ana destek alanı üzerinde tutunma devam ediyor. Bu bölge üzerinde kalındığı sürece 9700 – 9850 direnç alanı takip edilebilir. BIST’te son üç haftalık periyot için bakıldığında bir bayrak formasyonu oluşuyor ve bu formasyon hedefi 9850 üzerinde 10300 – 10700 bandına işaret etmekte. Küresel iştahın desteklemesi ve içeride özellikle 3 Mayıs’ta S&P’den kredi notu artırımına dair beklentilerin artması halinde 10 bin üzeri endeks seviyelerinin test edilebileceğini düşünüyoruz. Günün ajandasında, içeride konut fiyatları endeksi, reel sektör güveni ve kapasite kullanımı; dışarıda ise ABD dayanıklı mal siparişleri verisi öne çıkıyor. Haftanın devamında ise ABD’de büyüme ve çekirdek PCE takip edilecek. Pazartesi günü 318 baz puanda fiyatlanan Türkiye 5 yıllık CDS primleri güne 308 baz puandan başlıyor.

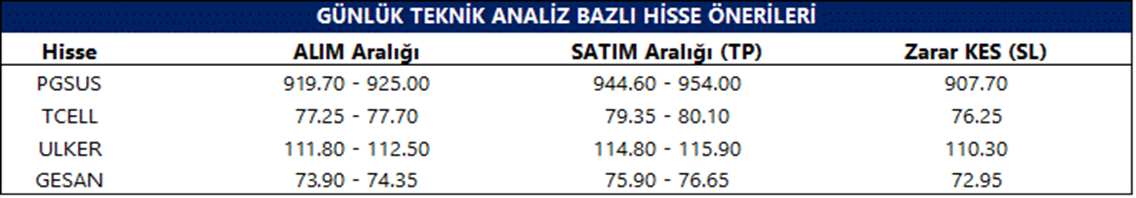

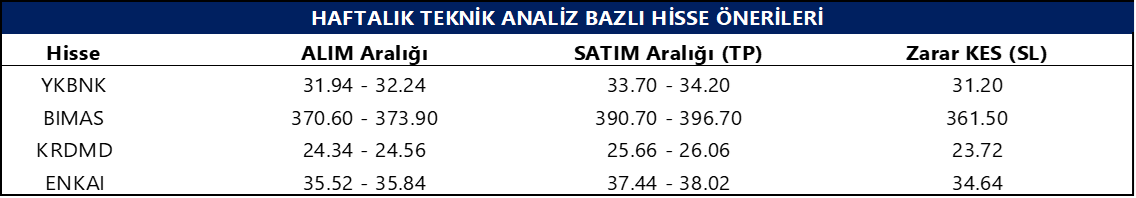

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- SISE: Uluslararası Kredi Derecelendirme kuruluşu Moody's, Şişecam'ın Kredi Notunu "B3"ten"B2"ye yükseltti ve görünümünü "pozitif" olarak korudu.

- BIMAS: Bim, 4Ç23 finansal sonuçlarını 13 Mayıs tarihinde açıklayacağını duyurdu.

- CUSAN: Çuhadaroğlu Metal, şirket ortaklarının mülkiyetinde bulunan 635 milyon TL tutarındaki arsanın satın alınmasına karar verdi. Ödeme vadesi 6 yıl olarak belirlendi ve ödenecek taksit tutarı ödeme tarihine kadar gerçekleşen enflasyona endekslenecektir.

- TRILC: Türk İlaç, bağlı ortaklığının katılmış olduğu ihalenin 128,2 milyon TL tutarla uhdesine kaldığını açıkladı. Tutar, 12 aylık gelirlerinin %7’sine tekabül ediyor.

- LMKDC: Limak Doğu Çimento, üretim tesislerinin elektrik gücünü karşılamak adına planlanan 11,64 MWp gücünde GES yatırımına ilişkin 8,4 milyon USD bedelinde sözleşme imzaladı. Yatırımların finansmanı için ihracat kredi kuruluşu (ECA) destekli satıcı finansmanı sağlanması hedefleniyor.

- BMSCH: BMS Çelik, geri alım programı kapsamında geri almış olduğu 700 bin adet paydan, şirket sermayesinin %0,28’ine tekabül eden 100 bin adet payın 24,47 TL fiyattan satışını gerçekleştirdi. İşlem sonucunda sahip olunan payların sermayeye oranı %0,84’e geriledi.

- MHRGY: MHR GYO, 4Ç23 finansal sonuçlarını 860 milyon TL net zarar ile açıkladı. Şirket, bir önceki çeyrek 63 milyon TL net kar, bir önceki yılın aynı döneminde ise 272 milyon TL net kar ile açıklamıştı.

- AKSUE: Aksu Enerji, 4Ç23 finansal sonuçlarını 48 milyon TL net kar ile açıkladı. Şirkte, bir önceki çeyrek 5 milyon TL net kar, bir önceki yılın aynı döneminde ise 6 milyon TL net zarar ile açıklamıştı.

- POLHO: Polisan, bağlı ortaklığı Polisan Hellas’ın sel felaketiyle ilgili olarak hasar ve onarım çalışmalarının tamamlandığı ve Polisan Hellas'ın Volos fabrikasındaki üretim faaliyetlerine başlandığını açıkladı.

- GENTS: Gentaş, pay başına brüt 0,17 TL temettü dağıtma kararı aldı. Temettü verimi %1,84 düzeyinde.

Ekonomi ve Politika Haberleri

Saat 10:00’da şubat Kısa Vadeli Dış Borç İstatistikleri açıklanacak

Bugün saat 10:00’da Şubat Kısa Vadeli Dış Borç İstatistikleri açıklanacak. Ocak Kısa Vadeli Dış Borç Stoku 2023 yıl sonuna göre %0,2 oranında azalışla 174,9 milyar dolar olarak açıklandı. Kısa Vadeli Dış Borç verilerinde özellikle “kalan vadeye göre kısa vadeli dış borç stoku” verisini, diğer bir deyişle orijinal vadesine bakılmaksızın vadesine bir yıl ve daha kısa kalan dış borçları yakından takip ediyoruz. Söz konusu rakam Ocak 2024 itibariyle 225,4 milyar dolar seviyesine geriledi. Bu rakamdan şube ve iştiraklere borçları çıkararak baktığımızda borç stokunun 205,8 milyar dolar olduğu görülüyor. Vadesine bir yıl ve daha kısa kalan dış borçlara, önümüzdeki 12 aylık cari açık beklentisini de ekliyoruz ve böylelikle Türkiye’nin önümüzdeki 1 yıllık süreçteki dış finansman ihtiyacını 240 milyar dolar civarında hesaplıyoruz.

Saat 10:00’da şubat Konut Fiyat Endeksi açıklanacak

Konut Fiyat Endeksi ocak ayında aylık %2,3 ve yıllık %68 oranında artış kaydederek 1.190 seviyesine çıkarken, söz konusu yıllık artış Aralık 2021’den bu yana kaydedilen en yavaş artış oldu. Öte yandan aylık bazda kaydedilen %2,3’lük konut fiyat artışının ise ocak ayında üst üste üçüncü ayında da enflasyon seviyesinin altında gerçekleştiği dikkat çekti.

Saat 10:00’da nisan Reel Kesim Güven Endeksi & Kapasite Kullanım Oranı açıklanacak

Arındırılmamış Reel Kesim Güven Endeksi (RKGE) mart ayında 101,50 seviyesinden 104,4 seviyesine çıkarak Eylül 2023’ten ayından bu yana en yüksek seviyesine ulaşırken, mevsim etkilerinden arındırılmış endeksin ise 102 seviyesinden 103,50 seviyesine yükseldiği takip edildi. Diğer yandan Kapasite Kullanım Oranı (KKO) mart ayında %76,4 seviyesinden %76,2 seviyesine inerken, mevsimsel etkilerden arındırılmış KKO ise %77 seviyesinden %77,2 seviyesine yükseldi. Öncü göstergeler bu yılın başlangıcında ekonomik aktiviteye yönelik olumlu sinyaller üretiyor. Bu yılın ilk çeyreğinde iç talebin canlılığını koruması ile birlikte büyüme dinamiklerinin güçlü seyretmesini, ikinci yarı itibariyle ise aktivitede hız kaybının ön plana çıkmasını bekliyoruz. 2024 yılına ilişkin büyüme beklentimiz %3 seviyesinde bulunuyor.

Hazine nisan ayı iç borçlanma programını tamamladı

Hazine ve Maliye Bakanlığı pazartesi günü düzenlediği 7 yıl vadeli değişken faizli ve 9 yıl vadeli sabit kuponlu iki tahvil ihalesinde ROT satışlar dahil piyasalardan toplam 31,7 milyar TL borçlandı. Pazartesi günkü ihaleler ile birlikte nisan ayı iç borçlanma programını tamamlayan Hazine’nin ay içerisindeki toplam iç borçlanma tutarı 150,8 milyar TL ile 169,5 milyar TL olan projeksiyonunun altında gerçekleşti.

- Hazine’nin bir sonraki üç aylık (Mayıs – Temmuz) iç borçlanma stratejisi 30 Nisan Salı günü 17:30’da açıklanacak. En son yayınlanan üç aylık (Nisan – Haziran) dönemi iç borçlanma stratejisine göre Hazine mayıs ayında 140,4 milyar TL’lik itfası karşılığında toplam yedi ihale ve bir doğrudan satış ile birlikte 212,8 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor. Mayıs ayı içerisinde iç borç çevirme oranı %152 olarak planlanıyor.

Tüketici Güven Endeksi nisan ayında 80,5 seviyesine yükseldi

Tüketici Güven Endeksi (TGE) nisan ayında 79,4 seviyesinden 80,5 seviyesine yükseldi. 0 ila 200 arasında değer alabilen TGE’de 100’ün altındaki değerler tüketici güvenindeki kötümser duruma işaret ediyor.

- Verinin alt kalemlerini incelediğimizde mevcut dönemde hanenin maddi durumuna ilişkin alt endeks nisan ayında 66,6 seviyesinden 65 seviyesine inerken, gelecek 12 aylık dönemde genel ekonomik durum beklentisine ilişkin alt endeksin aynı dönemde 74,9 seviyesinden 78,1’e çıktığı takip edildi. Gelecek 12 aylık dönemde hanenin maddi durum beklentisine ilişkin alt endeksin ise 78,9 seviyesinden 82,9’a iyileşme kaydettiği izlendi. Yakından takip ettiğimiz ve iç talebe yönelik önemli göstergelerden biri olan gelecek 12 aylık dönemde dayanıklı tüketim mallarına harcama yapma düşüncesine ilişkin alt endeks ise nisan ayında 97 seviyesinden 95,8 seviyesine geriledi.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Nisan ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 10.523 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 10.600 ve ardından 10.750 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde ise 10.400 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 10.150 puan seviyesi.

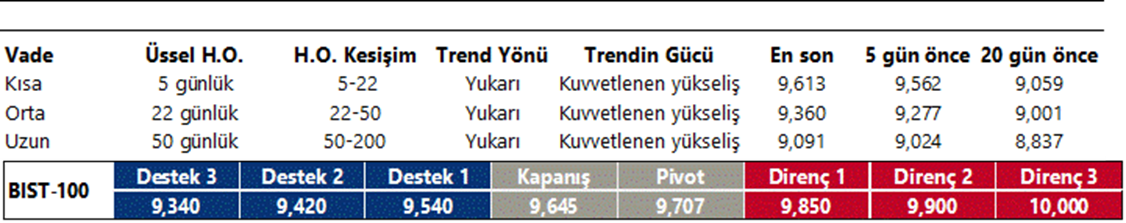

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değerin üzerinde. Pozitif.

- MACD (orta vadeli trend göstergesi): ): MACD (26,12) ALIM bölgesinde devam ediyor. Nötr.

- RSI (trendin gücünü gösterir): Aşırı alım bölgesinin hemen altında dengeleniyor. Pozitif.

- Hareketli Ortalamalar: BIST 100 endeksi 5-g hareketli ortalamasının üzerinde tutunuyor. Pozitif

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Dün eurodaki yükseliş ve dolar endeksindeki düşüş GoÜ para birimlerini olumlu etkiledi. Dolar endeksi 106 seviyesi altına inerken, GoÜ para birimleri genelinde alış ağırlıklı bir resmin ön plana çıktı. Türk lirası ise dolar karşısında %0,1’lik değer kaybı ile en zayıf performans gösteren dördüncü GoÜ para birimi konumunda yer aldı. USDTRY paritesi ise günü sınırlı bir yükselişle 32.56 seviyesinden tamamladı. Türkiye 5 yıllık CDS primi ise 311,49 baz puandan 308,76 baz puana geriledi. Kurda kısa vadeye ilişkin 30 – 33 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

Pazartesi günkü bültenimizde kısa vadede 1,07 seviyesi üzerinin hedef haline gelebileceğini belirtmiştik. Dün dolar endeksinde görülen düşüş ve eurodaki yükseliş çerçevesinde 1,07 üzerine yükselen EURUSD paritesi 1,0713 seviyesini test etti. Teknik göstergeler paritedeki yükseliş çabasının 1,0726 direncine doğru devam edebileceğinin sinyalini veriyor. Ancak bu seviye önemli bir direnç teşkil ettiğinden ötürü bu bölgedeki hareketlilik yakından izlenmeli. Aşağıda 1,07, 1,0675 ve 1,0620 destek, yukarıda 1,0726 ve 1,0760 seviyeleri direnç konumunda.

XAU/USD

Pazartesi günkü bültenimizde teknik göstergelerin ons altının bir düzeltme dönemine girilebileceğinin sinyalini verdiğini belirtmiş ve kısa vadede aşağı yönlü bir eğilim görmeyi beklediğimizi ifade etmiştik. Beklentimize paralel olarak hafta başından bu yana düşüş kaydeden ons altın dün 2.300$ altını test etti. Trend ve momentum göstergeleri düzeltme eğiliminin bir süre daha etkili olabileceğinin sinyalini veriyor. Altında aşağı yönlü hareketin sürmesi durumunda 2.305$, 2.285,79 ve 2.261,62$ destekleri izlenecek. Yukarıda 2.328$, 2.360$ ve 2.378$ seviyeleri direnç konumunda.

XAG/USD

Değerli metallerde hafta başında başlayan düzeltme süreci çerçevesinde kısa vadeli yükseliş kanalının alt sınırına kadar gerileyen gümüş, dün kanal desteğinin ve 27$ destek seviyesinin altına sarktı ve 26,66$ seviyesini test etti. Kanal çizgisini aşağı yönlü kırmış olan gümüşte, kanal kırılması ve teknik göstergelerin ürettikleri sinyaller çerçevesinde kısa vadede aşağı yönlü bir eğilim görmeyi bekleriz. Düşüşün sürmesi durumunda 27$, 26,64$ ve 26,35$ destekleri takip edilecek. Yukarı yönlü hareketlerde ise 27,40$, 27,70$ ve 28$ seviyeleri direnç konumunda.