23.01.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 769 KBPiyasalar Açılmadan Önce Bilinmesi Gereken 3 Şey

- ABD Conference Board Öncü Gösterge aralık ayında -%0,3 olan piyasa beklentisinin üzerinde gelerek -%0,1 olarak gerçekleşti.

- Japonya Merkez Bankası (BoJ), para politikasında değişikliğe gitmeyerek gösterge faiz oranını -%0,1 seviyesinde sabit tuttu.

- Çinli yetkililerin borsada yaşanan kayıpları durdurmak için 2 trilyon yuanlık (278 milyar dolar) bir teşvik paketi üzerinde çalıştığı belirtildi.

Göstergeler

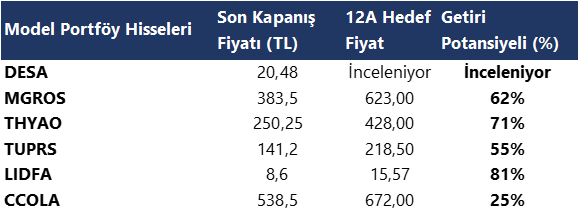

Model Portföy

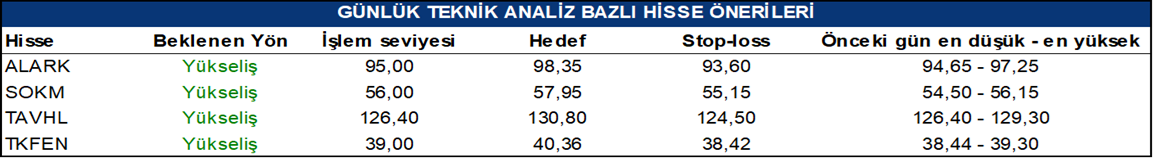

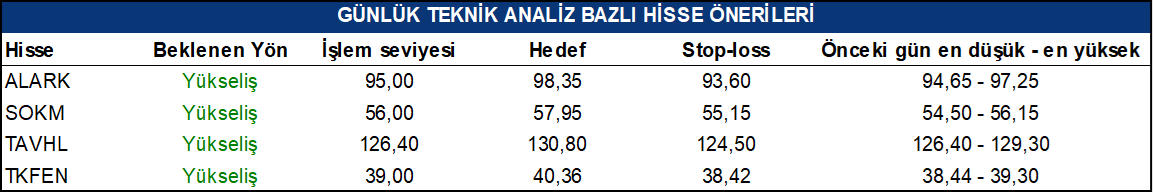

Günlük Teknik Analiz Bazlı Hisse Önerileri

Ekonomi ve Politika Haberleri

Saat 10:00’da Ocak Tüketici Güven Endeksi açıklanacak

Tüketici Güven Endeksi aralık ayında 75,5 seviyesinden 77,4 seviyesine yükseldi. Verinin alt kalemlerini incelediğimizde gelecek 12 aylık dönemde genel ekonomik durum beklentisine ilişkin alt endeksin aralık ayında 73,4 seviyesinden 75,8 seviyesine yükseldiği gözlemlenirken, gelecek 12 aylık dönemde hanenin maddi durum beklentisine ilişkin alt endeksin de 74,5 seviyesinden 76,1’e iyileşme kaydettiği takip edildi. Gelecek 12 aylık dönemde dayanıklı tüketim mallarına harcama yapma düşüncesine ilişkin alt endeksin ise 92,6 seviyesinden 94,5 seviyesine çıktığı gözlendi.

Hazine bugün iki ihale ve bir kira sertifikası doğrudan satışı gerçekleştirecek

Hazine ve Maliye Bakanlığı dün düzenlediği 5 yıl vadeli sabit kuponlu tahvil ihalesinde ROT satışlar dahil piyasalardan toplam 31 milyar TL borçlandı. Bugünkü ihale ile birlikte Hazine’nin ay başından bu yana gerçekleştirdiği toplam iç borçlanma tutarı 91 milyar TL’ye yükseldi. Dünkü ihalenin ardından Hazine bugün 4 yıl vadeli TLREF’e endeksli ve 6 yıl vadeli değişken faizli iki ihale ile 5 yıl vadeli kira sertifikası doğrudan satışı gerçekleştirecek ve ocak ayı iç borçlanma programını tamamlayacak.

- Hazine Ocak 2024’te 97,8 milyar TL’lik itfası karşılığında toplamda 7 ihale 1 kira sertifikası doğrudan satışı ile birlikte 121 milyar TL’lik bir iç borçlanma gerçekleştirmeyi planlıyor.

- Hazine’nin bir sonraki üç aylık (Şubat – Mart – Nisan) iç borçlanma stratejisi 31 Ocak Çarşamba günü 17:30’da açıklanacak. En son yayınlanan Ocak – Şubat – Mart dönemi iç borçlanma stratejisine göre Hazine şubatta 200 milyar TL’lik yüklü itfası karşılığında piyasalardan toplam 250 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor – iç borç çevirme oranı %125 olarak planlanıyor. Hazine’nin Ocak – Mart dönemi üç aylık toplam iç borçlanma hedefi ise 502 milyar TL.

- Hazine ve Maliye Bakanlığı 2024 yılında 1,56 trilyon TL iç borç servisi karşılığında 2,14 trilyon TL tutarında iç borçlanma gerçekleştirmeyi planlıyor ve %136’lık bir iç borç çevirme oranı öngörüyor.

Şirket ve Sektör Haberleri

DGNMO – Doğanlar Mobilya, 2024 yılı beklentilerini açıklamıştır. Buna göre,

- 11,2 milyar TL Hasılat,

- 100 – 115 arasında yeni mağaza açılışı

- %14 – %15 FAVÖK Marjı beklenmektedir.

FZLGY – Fuzul GYO, global bir gayrimenkul yatırım şirketi ile dış pazarlama aracılığı sözleşmesi imzalamıştır. Bu sözleşme kapsamında, 2024 yılında şirketin halihazırda devam eden projelerinden 529,5 milyon TL uluslararası satış hasılatı yaratımı beklenmektedir.

KATMR – Katmerciler, yaklaşık 3 milyon EUR tutarında sözleşme imzalamıştır. Bu tutar, 12 aylık EUR bazlı gelirlerinin %6’sına tekabül etmektedir.

MIATK – Bir Mia Teknoloji ortağı, 14,8 milyon adet payının 30,73 TL fiyattan özel emir blok satış yöntemiyle kurumsal yabancı yatırımcılara satış işlemi gerçekleştirildiği belirtilmiştir.

TAVHL – Tav Havalimanları, 4Ç23 bilançosunu 13 Şubat tarihinde açıklayacak.

AVPGY – Avrupakent GYO, 47,6 milyon TL tutarında taşınmazın alımını gerçekleştirmiştir.

BIENY – Bien Yapı, 200 milyon EUR tutarında yurt dışı borçlanma aracı ihracına ilişkin SPK’ya başvuruda bulunmuştur.

DURDO – Duran Doğan, SPK’ya yapmış olduğu bedelsiz sermaye artırımı başvurusunun onaylandığını açıklamıştır. Duran Doğan sermayesi, 35 milyon TL’den 100 milyon TL’ye yükseltilecektir.

LRSHO – Loras Holding, SPK’ya yapmış olduğu %100 oranında bedelsiz sermaye artırımı başvurusunun onaylandığını açıklamıştır. Loras Holding sermayesi, 384 milyon TL’den 768 milyon TL’ye yükseltilecektir.

QUAGR – Qua Granit, 200 milyon EUR tutarında yurt dışı borçlanma aracı ihracına ilişkin SPK’ya başvuruda bulunmuştur.

MPARK – Medical Park, ortalama 158,94 TL fiyattan 30 bin adet payın geri alımını gerçekleştirmiştir. İşlem sonucunda, sahip olunan payların sermayeye oranı %8,82 düzeyine yükselmiştir.

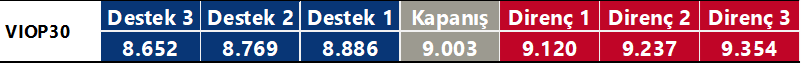

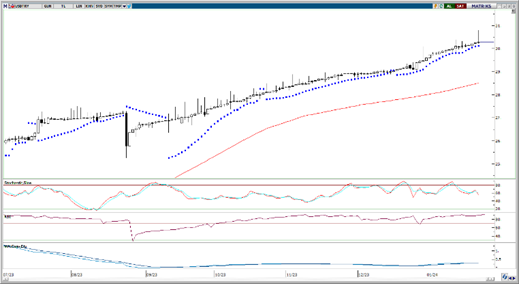

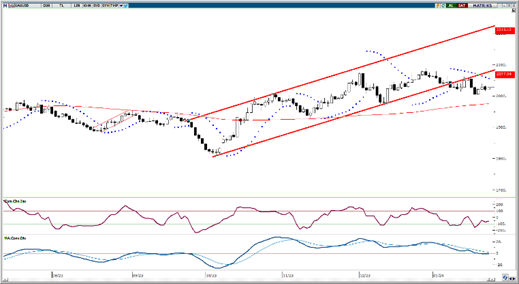

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

VIOP30 Teknik Analiz

Şubat ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 9.003 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 9.120 ve ardından 9.237 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 8.886 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 8.769 puan seviyesi.

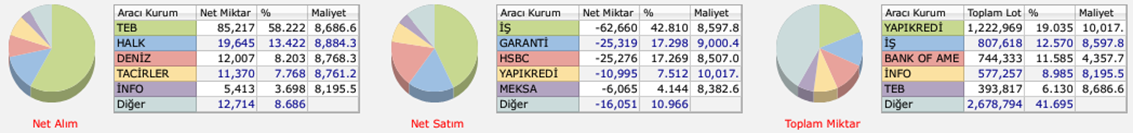

Günlük İşlemler

Kümülatif İşlemler

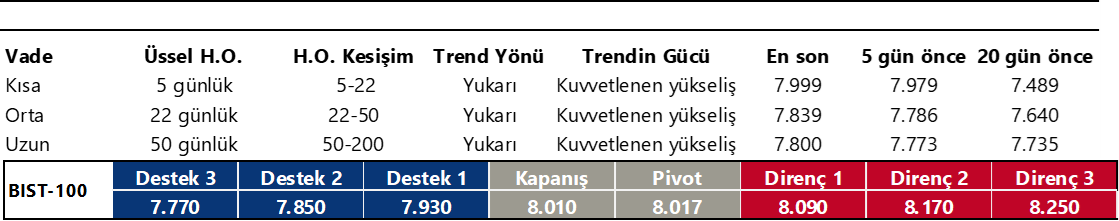

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

Dün Borsa İstanbul'da BIST 100 endeksi, günü %0,17 değer kazanarak 8.010,14 puandan tamamladı ve toplam işlem hacmi 76,6 milyar lira oldu. Önceki kapanışa göre mali endeks %0,11, hizmetler endeksi %0,56, teknoloji endeksi %0,69, sanayi endeksi %0,66 değer kazandı. Sektör endeksleri arasında en çok yükselen %3,62 ile sigorta, en çok gerileyen ise %1,19 ile spor oldu. Bugün BIST 100 endeksinde yukarı yönlü hareketlerde ilk olarak 8.100 direnç puan seviyesini ve ardından 8.170 direnç puan seviyesini takip edeceğiz. Olası aşağı yönlü hareketlerde ise 7.900 puan seviyesi ilk destek noktamızı oluştururken, ana destek noktamız 7.850 puan seviyesi oluşturacak.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

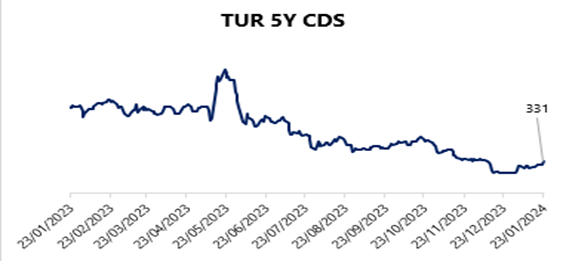

Haftanın ilk işlem gününde GoÜ para birimleri genelinde satış ağırlıklı bir resmin ön plana çıktığı takip edilirken, Türk lirası ise dolar karşısında %0,16 değer kaybı ile GoÜ para birimleri arasında orta sırada yer aldı. USDTRY paritesinin ise günü 30,2455 seviyesinden tamamladığı ve rekor tazeleme sürecine devam ettiği izlendi. Türkiye 5 yıllık CDS primi ise 318,90 baz puandan 335,52 baz puana yükselerek 8 Aralık’tan bu yana ilk defa 330 baz puan üzerine çıktı. Teknik göstergeler kurda kısa vadede 30 – 33 bandının etkili olabileceği işaret ediyor.

EUR/USD

Haftanın ilk işlem gününde 1,0880 seviyesine kadar inen paritenin günü 1,0884 seviyesinden tamamladığı takip edildi. Geçtiğimiz hafta salı günü gerçekleştirdiği sert geri çekilme hareketi ile birlikte eylül ayından bu yana sürdürmekte olduğu yükseliş kanalını aşağı yönlü kıran EURUSD paritesinde teknik göstergeler yükselişlerin sınırlı kalabileceğine ve paritenin kanal kırılması sonrasında düşüşünü 1,08 seviyesine doğru sürdürebileceğine işaret ediyor. Aşağıda 1,0875, 1,0820 ve 1,0775 destekleri yer alıyor. Yukarı yönlü hareketlerde ise 1,0915, 1,0970 ve 1,10 dirençleri yer alıyor.

XAU/USD

Geçtiğimiz haftadan bu yana 2000$ – 2040$ bandında görece yatay bir seyir izleyen ons altında kanal kırılması sonrasında yükselişlerin sınırlı kaldığını gözlemliyoruz. Fed’e yönelik erken faiz indirim beklentilerinin normalleşme sürecinin devam etmesi ile birlikte metallerdeki zayıf seyrin bir süre daha etkili olmasını bekleyebiliriz. Ancak indirim sürecine yaklaşıldıkça altındaki yukarı yönlü hareketin yeniden ön plana çıkmasını bekliyoruz. Altında 2020$, 2010$ ve 2000$ seviyeleri destek, 2030$, 2038$ ve 2045$ seviyeleri ise direnç konumunda.

XAG/USD

Gümüşteki düşüş eğiliminin dün hız kazandığı ve fiyatların 13 Kasım’dan bu yana ilk defa 22$ seviyesi altına sarktığı takip edildi. Teknik görünüme baktığımızda: Yükseliş kanalının ve önemli hareketli ortalamaların altına inen gümüşte kısa vadeli riskleri aşağı görmeye devam ediyoruz. Piyasalarda faiz indirim beklentileri normalleşene kadar metallerdeki baskının bir süre daha etkili olmasını bekliyoruz. Gümüş fiyatlarında düşüşün sürmesi durumunda ise 22$ ve 21,60$ seviyeleri destek konumunda bulunuyor. Yukarıda ise 22,35$, 22,65$ ve 23$ dirençleri yer alıyor.

Pay Alım Satım Tablosu

Pay Alım Satım Tablosu

Alıcı | Satıcı | Şirket | Türü | # lot | İşlem Fiyatı (TL) | İşlem sonrası sermaye içindeki payı |

LKMNH | LKMNH | Geri Alım | 24.500 | 49,10 | 0.78% | |

YYLGD | YYLGD | Geri Alım | 131.000 | 14,66 | 0.57% | |

MPARK | MPARK | Geri Alım | 30.000 | 158,94 | 8.82% |