05.01.2024

Global Piyasalar Bülteni

En Son Gelişmeler

Detaylı PDF - 307 KBHaber Başlıkları

- ABD’de ADP özel sektör istihdam değişimi aralık ayında 125.000 olan piyasa beklentisinin üzerinde gelerek 164.000 olarak gerçekleşti. Kasım ayı verisi ise 103.000’den 101.000’e revize edildi. Bu noktada, ADP verisi ile tarım dışı istihdam verisi arasında her zaman güçlü bir korelasyon bulunmadığını hatırlatmakta fayda görüyoruz.

- ABD’de Hizmet PMI Endeksi dün açıklanan nihai verilerde 51,3 seviyesinden 51,4’e revize edilirken, Bileşik PM Endeksi verisi ise 51 seviyesinden 50,9’a çekildi.

- Bugün ABD’den gelecek olan tarım dışı istihdam, işsizlik ve ücret artışları verileri yakından izlenecek. Tarım dışı istihdam değişiminin aralık ayında 175.000 olması beklenirken, işsizlik oranının %3,7 seviyesinden %3,8’e yükselmesi bekleniyor. Ortalama saatlik kazançların ise aylık %0,3, yıllık ise %3,9 artış kaydetmesi bekleniyor.

- Almanya’da aralık ayı Hizmet PMI Endeksi 48,4 seviyesinden 49,3’3, Bileşik PMI Endeksi ise 46,7 seviyesinden 47,4’e revize edildi. Euro Bölgesinde ise Hizmet PMI Endeksi 48,1’den 48,8’e, Bileşik PMI Endeksi ise 47 seviyesinden 47,6’ya çekildi. Dünkü gerçekleşmelerde yukarı yönlü bir revizyon görsek de verilerin 50 eşik değerin altında kalmaya ve daralma sinyli üretmeye devam ettiğini görmekteyiz.

- Dün Almanya’dan gelen öncü verilere göre aralık ayında TÜFE aylık bazda %0,1 artış kaydederek %0,2 olan medyan tahminin altında bir yükseliş gösterirken, yıllık TÜFE artışı ise %3,2 seviyesinden %3,7’ye yükseldi. Detayları bültenimizin Makroekonomik Gelişmeler bölümünde bulabilirsiniz.

- Swap fiyatlamalarında Fed’in mart ayında faiz indirimine gideceğine ilişkin beklentilerde kısmi bir gerileme olduğu izleniyor. Önceki hafta %80 seviyesi üzerinde fiyatlanan ve dün %68,8 seviyesine kadar gerileyen mart ayında faiz indirimine başlanacağı ihtimali, bu sabah saatlerinde %63 ihtimalle fiyatlanıyor. Mart ayına ilişkin faiz indirim beklentilerini aşırı bir fiyatlama olarak okuyor ve bu fiyatlamaların zaman içerisinde normalleşerek beklentilerin ilerleyen aylara kaymasını bekliyoruz. Fed’in bu yılın ikinci yarısında faiz indirimlerine başlayacağını öngörüyoruz.

- Dört günlük yükselişine dün ara veren dolar endeksi, günü 102,40 civarından yatay kapattı. Endeksteki kısa vadeli yükseliş potansiyelinin korunduğunu görüyoruz. Son dönemde Fed’in faiz indirimlerine yönelik aşırı fiyatlamalar endeksin 101 seviyesi altına inmesine yol açmıştı. Fiyatlamaların kısmen normalleşiyor olması ile birlikte dolar endeksindeki yükseliş eğiliminin de korunabileceği görüşündeyiz.

- 200 ve 100 günlük hareketli ortalamalarını aşağı kırması sonrasında düşüşünü genişleten gümüş 23$ civarında dalgalanırken, ons altının ise son dönemdeki kazançlarının bir kısmını sildiği ve 2040$ seviyesinin hemen üzerinde işlem gördüğü izleniyor. Piyasalarda önden yüklemeli ve agresif bir şekilde fiyatlanan “Fed’in erken faiz indirimi” beklentilerinin hareketleri yaratabileceği görüşündeyiz. 2024 yılı içerisinde alternatif getirilerdeki geri çekilmenin kademeli olarak devam etmesini ve bununla birlikte ons altındaki düşüşlerin düzeltme dolarak sınırlı kalmasını bekliyoruz.

- Avrupa borsaları günü yükselişle tamamladı. Kapanışta, gösterge endeks Stoxx Europe 600 %0,69 artarak 477,68 puana yükseldi. Fransa'da CAC 40 endeksi %0,52 değer kazanarak 7.450.63 puana yükseldi. Almanya'da DAX endeksi %0,48'lik artışla 16.617,29 puandan kapandı. İngiltere'de FTSE 100 endeksi %0,69 artarak 7.723,07 puana yükseldi. İtalya'da FTSE MIB 30 endeksi ise %1,01'lik artışla 30,403,96 puandan kapandı.

- ABD borsaları günü karışık bir seyirle tamamladı. Kapanışta Dow Jones endeksi %0,03 artışla 37.440,34 puana çıktı. S&P 500 endeksi %0,34 azalarak 4.688,68 puana ve Nasdaq endeksi %0,56 azalışla 14.510,30 puana indi.

- Bu sabah saatlerinde küresel risk iştahının görece yüksek olduğunu görmekteyiz. Asya piyasalarının tamamı artıda seyrederken, ABD endeks vadelilerinde de alıcılı bir resim ön planda. Avrupa vadelileri ise karışık seyrediyor.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

| Euro Bölgesi Aralık Ayı Öncü Aylık TÜFE | 13:00 | %0,2 | -%0,6 |

| Euro Bölgesi Aralık Ayı Öncü Yıllık TÜFE | 13:00 | %3 | %2,4 |

| Euro Bölgesi Aralık Ayı Öncü Yıllık Çekirdek TÜFE | 13:00 | %3,4 | %3,6 |

| ABD Aralık Ayı Tarım Dışı İstihdam Değişimi | 16:30 | 175K | 199K |

| ABD Aralık Ayı İşsizlik Oranı | 16:30 | %3,8 | %3,7 |

| ABD Aralık Ayı Aylık Ortalama Saatlik Kazançlar | 16:30 | %0,3 | %0,4 |

| ABD Aralık Ayı Yıllık Ortalama Saatlik Kazançlar | 16:30 | %3,9 | %4 |

| ABD Kasım Ayı Fabrika Siparişleri | 16:30 | %2,4 | -%3,6 |

| ABD Kasım Ayı Nihai Dayanıklı Mal Siparişleri | 16:30 | %5,4 | %5,4 |

| ABD Kasım Ayı Nihai Çekirdek Dayanıklı Mal Siparişleri | 16:30 | %0,5 | %0,5 |

| ABD Aralık Ayı ISM Hizmet Endeksi | 16:30 | 52,5 | 52,7 |

| Atlanta Fed Başkanı Bostic’in Konuşması | 21:30 |

Makroekonomik Gelişmeler

Euro Bölgesi’nde enflasyon görünümü ve beklentilerimiz

Dün Almanya’dan gelen öncü verilere göre aralık ayında TÜFE aylık bazda %0,1 artış kaydederek %0,2 olan medyan tahminin altında bir yükseliş gösterirken, yıllık TÜFE artışı ise %3,2 seviyesinden %3,7’ye yükseldi. Almanya’da aylık TÜFE kasım ayında baz etkisi ile birlikte %0,4 düşüş kaydetmişti. Bu düşüşün ardından aralık ayında kaydedilen yükselişin temelinde baz etkisinin devreden çıkması ve enerji fiyatlarındaki artış yer alıyor. Bu yılın ekim ve kasım aylarında Almanya ve Euro Bölgesi’nde baz etkisi kaynaklı olarak enflasyon belirgin bir düşüş izlendi. Aralık ayı verilerinde ise kasım ayına göre bir yükseliş yaşanması, ancak bunun talep dinamiklerinden ziyade büyük ölçüde enerji fiyatlarından kaynaklanıyor olması dolayısı ile Avrupa Merkez Bankası’nın %2’lik hedefine doğru olan hareketi bozmayacağı değerlendiriliyor. Bugün Euro Bölgesinden gelecek olan verilerde de yıllık TÜFE artışının %2,4’ten %3’e yükselmesi, diğer taraftan çekirdek enflasyondaki gerilemenin sürmesi ve Çekirdek TÜFE’nin yıllık bazda %3,6’dan %3,4’e düşüş kaydetmesi bekleniyor.

Bu yılın son çeyreğinde Almanya ve Euro Bölgesi’nde baz etkisi ile birlikte enflasyon verilerinde bir gerileme izleniyor. Bu dezenflasyon süreci ile birlikte Avrupa Merkez Bankası’nın (ECB) odağını enflasyondan büyümeye çevirebileceği görüşündeyiz. Enflasyonda istenilen düzeye yaklaşılan Euro Bölgesinde, büyüme görünümü ise oldukça zayıf kalmaya devam ediyor. Bu görünüm altında 2024 yılı içerisinde, derinleşen durgunluk sinyalleri ve ekonominin gevşemeye duyacağı ihtiyaç dolayısı ile Avrupa Merkez Bankası’nın (ECB) Fed’den daha önce faiz indirimine gitmesini beklemekteyiz. Avrupa Merkez Bankası ve Fed arasındaki bir diğer önemli farkın ise faiz indirimlerinin temel motivasyonu olmasını bekliyoruz. Öyle ki ABD’de faiz indirimlerinin gündeme gelme sebebinin “efektif sıkılaşmanın önüne geçmek ve reel getirilerdeki artışı dizginlemek” olabileceğini, diğer yandan Avrupa’da ise büyümenin desteklenmesi ihtiyacı ile gevşemenin ön plana çıkabileceğini değerlendiriyoruz. Bu çerçevede euronun dolar karşısındaki kazanımlarının uzun soluklu olmayabileceğine ilişkin beklentimizi koruyoruz.

Döviz & Emtia Analizleri

USD/TRY

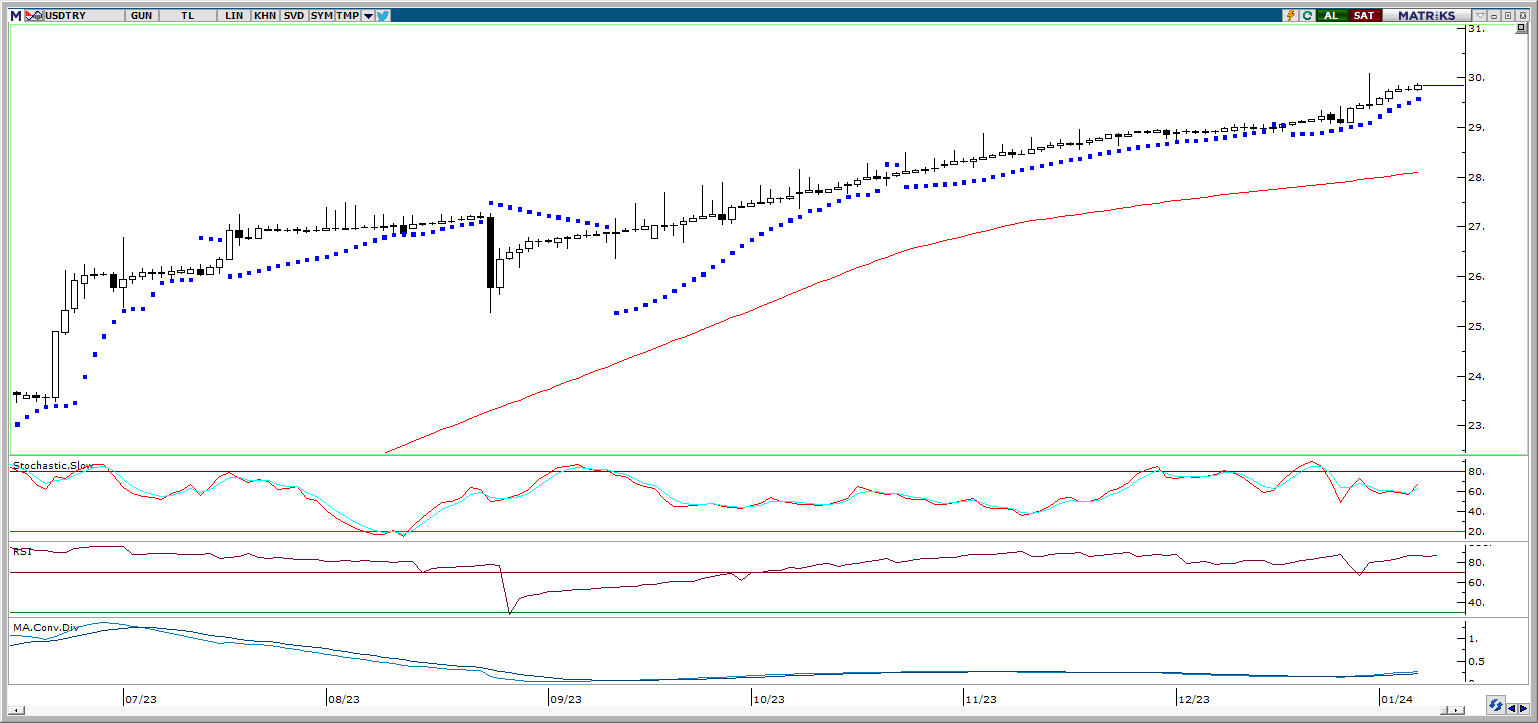

USD/TRY

Dolar endeksi dün yükselişine ara verirken, GoÜ para birimleri genelinde karışık bir resmin ön plana çıktığı izlendi. TL ise dolar karşısında yatay bir seyir izleyerek (+%0,06) orta sırada yer aldı. USDTRY ise rekor tazeleme sürecine ara vererek günü 29,75 seviyesinden tamamladı. Yaklaşık son bir aydır 300 baz puanın altında seyreden Türkiye 5 yıllık CDS primi ise bu hafta yeniden 300 baz puan üzerine tırmanması sonrasında dün 312 baz puandan günü tamamladı. Teknik göstergeler kurdaki yükseliş eğiliminin 30 seviyesine doğru devam edebileceğinin sinyalini veriyor.

EUR/USD

EUR/USD

Son iki günlük sert değer kabı sonrasında dün görece yatay seyreden parite günü 1,0950’den kapattı. Geri çekilmenin devam etmesi durumunda 1,0915, 1,0975 ve 1,0830 desteklerini takip edeceğiz. Paritede kısa vadeli görünümde, yükseliş kanalının alt ve süt sınırlarını gözeterek 1,0830 – 1,1130 bandının ön plana çıktığını izliyoruz. Temel tarafta Avrupa Merkez Bankası’nın ekonomik aktivitenin gevşeme ihtiyacı duyması nedeniyle 2024’te Fed’den daha erken faiz indirimine gideceği görüşümüz çerçevesinde euronun dolar karşısındaki kazançlarını sınırlı görmeye devam ediyoruz.

XAU/USD

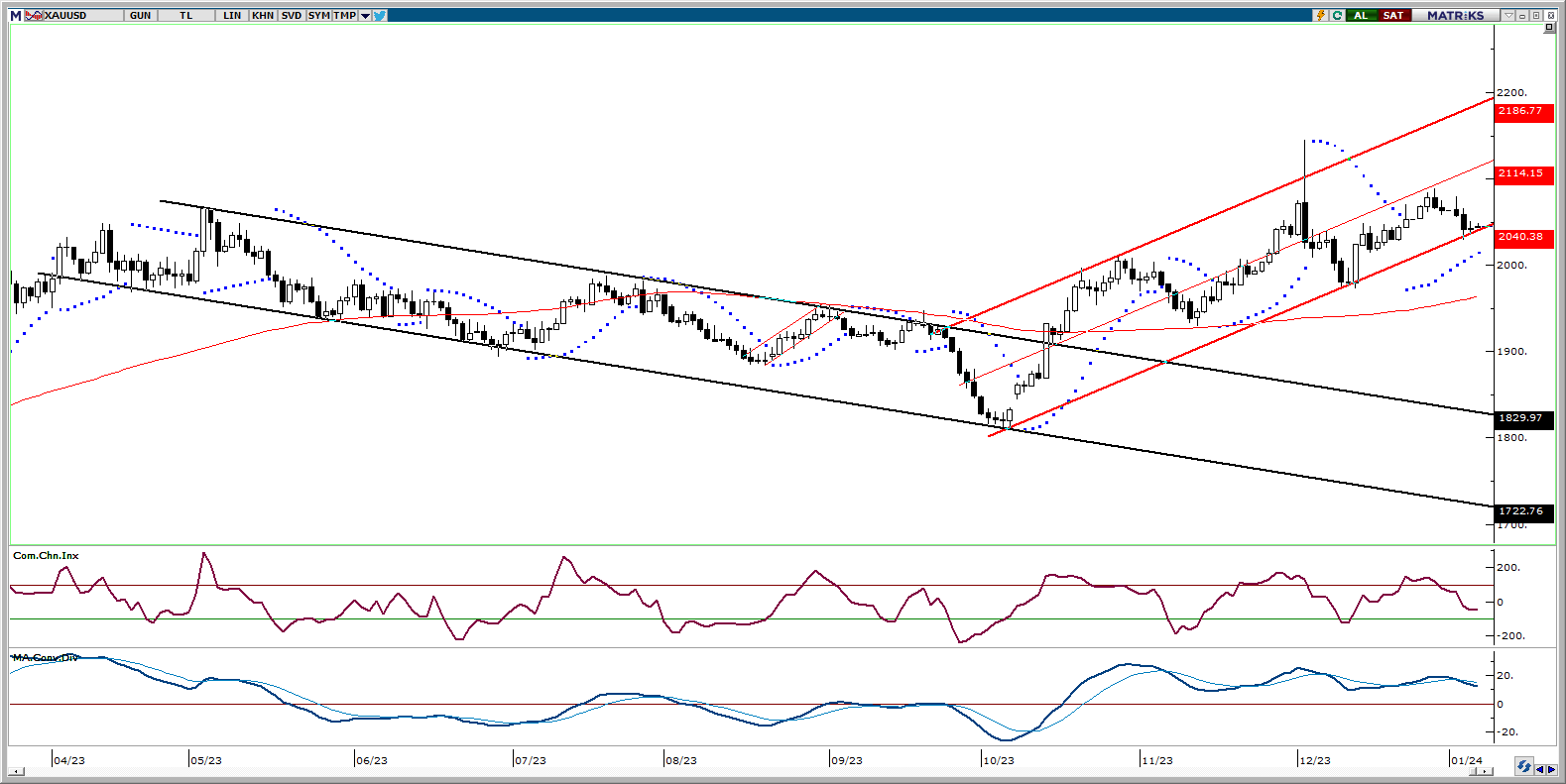

XAU/USD

Dolar endeksi ve ABD 10 yıllıklardaki güçlenme ile birlikte son dönemdeki kazançlarının bir kısmını silen ve kanal sınırına kadar gerileyen ons altında, kanal desteğinin geçtiği 2040$ desteğini yakından takip ediyoruz. 2040$ desteği üzerinde kalınması ve kanal içerisindeki hareketin korunması durumunda düşüşlerin alım fırsatı yaratabileceği görüşündeyiz. 2040$ üzerinde tutunulması durumunda 2045$, 2055$ ve 2070$ dirençleri izlenecek. 2040$ seviyesi altına sarkmalarda ise 2027,80$, 2020$ ve 2010$ destekleri gündeme gelecek.

XAG/USD

XAG/USD

200 ve 100 günlük hareketli ortalamalarını aşağı kırması sonrasında düşüşünü genişleten gümüş bu sabah saatlerinde 23,15$ seviyesinden işlem görüyor. Gümüşte bugün itibariyle 23,30$ seviyesinden geçen 100 GHO ve 23,65$ seviyesinden geçen 200 GHO önemli bir direnç konumuna gelmiş durumda. Bu haftaki sert düşüşün ardından göstergeler kısa vadede aşağı yönlü eğilimin bir süre korunabileceğinin sinyalini veriyor. Geri çekilmenin sürmesi durumunda 23$, 22,65$, 22,35$ ve 22$ destekleri izlenecek.