02.02.2024

Global Piyasalar Bülteni

En Son Gelişmeler

Detaylı PDF - 382 KBHaber Başlıkları

- Euro Bölgesi’nde ocak ayına ilişkin açıklanan TÜFE verileri beklentilerin hafif üzerinde gelse de önceki döneme göre gerileme kaydetti ve bölge genelinde enflasyondaki düşüş eğiliminin sürdüğüne işaret etti. Enflasyon verilerinin detaylarına ve Avrupa Merkez Bankası politikalarına ilişkin beklentilerimize yer verdiğimiz analizimizi bültenimizin Makroekonomik Gelişmeler bölümünde bulabilirsiniz.

- İngiltere Merkez Bankası dünkü toplantısı sonucunda para politikasında değişikliğe gitmedi politika faizini %5,25 seviyesinde sabit tuttu. Karar 6’ya 3 çoğunluklu alınırken, üyelerden ikisinin faizin 25 baz puan artırılması yönünde, birinin ise 25 puanlık faiz indirimi yönünde oy kullandığı ifade edildi. Banka tarafından yapılan açıklamada, enflasyonun bu yıl sonunda %2,75'e gerilemesinin beklendiği, gelecek iki yıllık dönemde enflasyonun %2,3 ve üç yılda %1,9 seviyesine düşeceğinin tahmin edildiği bildirildi. Faiz indiriminin zamanlamasına yönelik ip ucu paylaşılmadı.

- ABD’de ISM İmalat Endeksi ocak ayında 47,4 seviyesinden 49,1 seviyesine yükselerek Ekim 2022’den bu yana en yüksek seviyesine ulaştı. Verinin detaylarına bültenimizin Makroekonomik Gelişmeler bölümünden ulaşabilirsiniz.

- ABD’de İmalat PMI Endeksi dün açıklanan nihai verilerde 50,3 seviyesinden 50,7 seviyesine revize edildi.

- Dün açıklanan son okuma (nihai) verilere göre Euro Bölgesi’nde ocak ayı İmalat PMI Endeksi 46,6 seviyesinde sabit kalırken, Almanya’da ise 45,4 seviyesinden 45,5’e revize edildi.

- ABD’de Haftalık İşsizlik Başvuruları 27 Ocak haftasında 212K olan piyasa beklentisinin üzerinde gelerek 224K olarak gerçekleşti.

- Fed başkanı Powell’ın mart ayına ilişkin faiz indirim beklentilerini öteleyen açıklamalarının ardından bozulan risk iştahının dün iyileştiği takip edildi. Küresel hisse senetleri pozitif bir seyir izlerken, Powell’ın mart ayında faiz indiriminin olası olmadığını belirtmesi üzerine 103,70 üzerine tırmanan dolar endeksi, dün kazançlarını silerek 103 seviyesine indi.

- Opsiyon fiyatlamalarından türetilen olasılıklara baktığımızda piyasalarda Fed’in mart ayında faiz indireceğine ilişkin beklentinin %38’e kadar gerilemiş olduğu, mayıs ayına ilişkin indirim beklentisinin ise %93 seviyesinde olduğunu görmekteyiz. Fed’in en erken 12 Haziran toplantısında faiz indireceği görüşümüzü koruyoruz. Dolayısı ile piyasadaki beklentilerin halen 1erken bir indirim” fiyatlamasını yansıttığı görüşündeyiz.

- ABD borsaları günü yükselişle tamamladı. Kapanışta Dow Jones endeksi 360 puanın üzerinde değer kazandı ve %0,97 artışla 38.519,84 puana çıktı. S&P 500 endeksi %1,25 artarak 4.906,19 puana ve Nasdaq endeksi %1,30 kazançla 15.361,64 puana yükseldi.

- Haftanın son işlem gününde küresel piyasalar ABD’den gelecek olan istihdam ve ücret artışları verilerine odaklanacak. ABD’de ocak ayında tarım dışı istihdam verisinin 185K olarak gerçekleşmesi, işsizlik oranının ise %3,7’den %3,8’e yükselmesi bekleniyor. Aylık ortalama saatlik kazançların %0,3, yıllık kazançların ise %4,1’lik bir artışı işaret etmesi bekleniyor.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

| ABD Ocak Ayı Tarım Dışı İstihdam Değişimi | 16:30 | 185K | 216K |

| ABD Ocak Ayı İşsizlik Oranı | 16:30 | %3,8 | %3,7 |

| ABD Ocak Ayı Aylık Ortalama Saatlik Kazançlar | 16:30 | %0,3 | %0,4 |

| ABD Ocak Ayı Yıllık Ortalama Saatlik Kazançlar | 16:30 | %4,1 | %4,1 |

| ABD Ocak Ayı Nihai Michigan Tüketici Güven Endeksi | 18:00 | 78,8 | 78,8 |

| ABD Aralık Ayı Fabrika Siparişleri | 18:00 | %0,2 | %2,6 |

| ABD Aralık Ayı Nihai Dayanıklı Mal Siparişleri | 18:00 | %0 | %0 |

| ABD Aralık Ayı Çekirdek Nihai Dayanıklı Mal Siparişleri | 18:00 | %0,6 | %0,6 |

Makroekonomik Gelişmeler

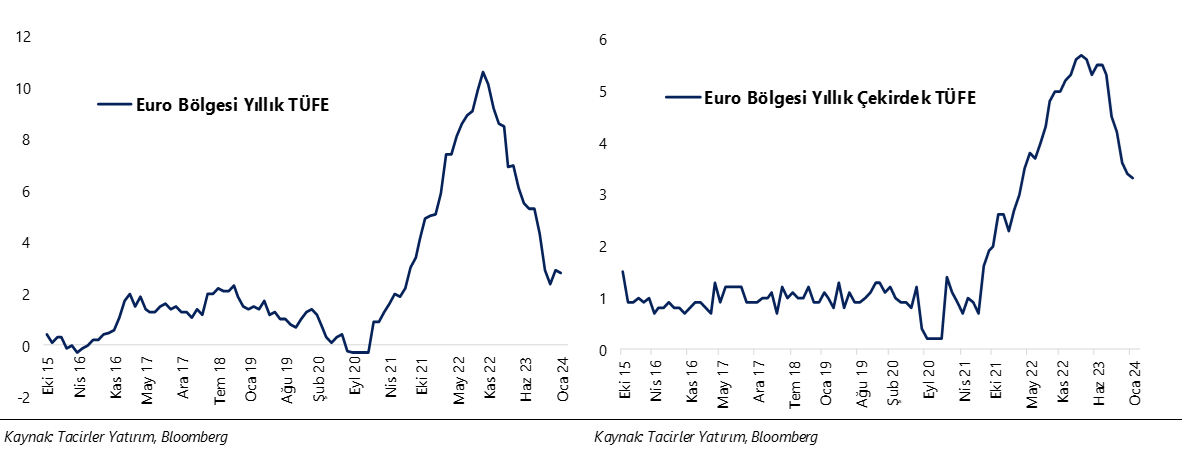

Euro Bölgesi’nde enflasyon gerilemeye devam ediyor

Euro Bölgesi’nde ocak ayına ilişkin açıklanan TÜFE verileri beklentilerin hafif üzerinde gelse de önceki döneme göre gerileme kaydetti ve bölge genelinde enflasyondaki düşüş eğiliminin sürdüğüne işaret etti. Buna göre Euro Bölgesi’nde yıllık TÜFE ocak ayı itibariyle %2,9’dan %2,8’e inerken (piyasa beklentisi %2,7 seviyesindeydi), yıllık çekirdek TÜFE ise %3,4’ten %3,3’e geriledi (piyasa beklentisi %3,2 seviyesindeydi).

Lagarde’ın ve diğer Avrupa Merkez Bankası (ECB) yetkililerinin ifadeleri çerçevesinde ECB’nin 6 Haziran toplantısında faiz indirimlerine başlayabileceğini anlıyoruz. ECB’nin bu yıl içerisinde 4 veya 5 faiz indirimine gidebileceği görüşünde olmakla birlikte, 2024 yılı içerisinde derinleşen durgunluk sinyalleri ve ekonominin gevşemeye duyacağı ihtiyaç dolayısı ile ECB’nin Fed’den daha önce ve daha fazla faiz indirimi gerçekleştireceğini öngörüyoruz. Ocak ayında Bloomberg tarafından paylaşılan anket sonuçlarında da ekonomistlerin ECB’nin faiz indirimlerine 25 baz puanla haziran ayında başlamasının ve indirimlerin eylül, ekim ve aralık aylarında da devam etmesinin beklendiği ifade edilmişti. Bloomberg haberine göre ekonomistler haziran ayında başlayan ve dört toplantı boyunca devam edecek olan indirimlerle birlikte mevduat faizinin yıl sonunda %3 seviyesine ineceği görüşündeler. Opsiyon fiyatlamalarından türetilen olasılıklara baktığımızda piyasalarda ECB’nin faiz indirimine yönelik beklentinin %76 olasılık düzeyi ile nisan ayını işaret ettiğini görmekteyiz.

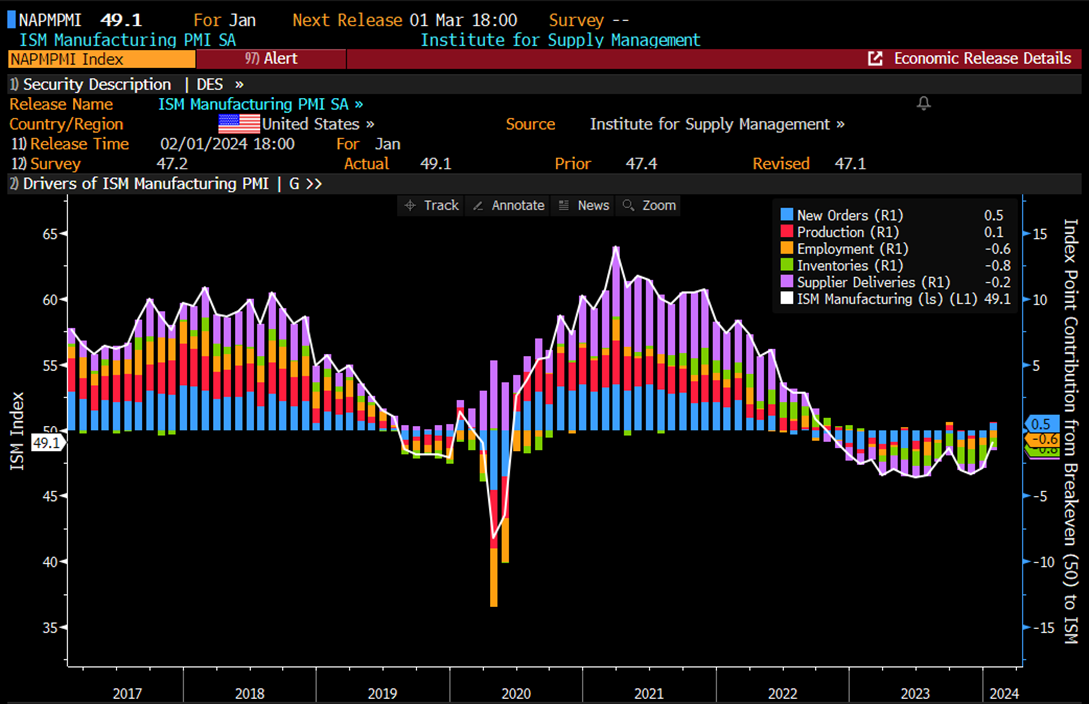

ABD’de ISM İmalat Endeksi Ekim 2022’den buy ana en yüksek seviyesinde

ABD’de ISM İmalat Endeksi ocak ayında 47,4 seviyesinden 49,1 seviyesine yükselerek Ekim 2022’den bu yana en yüksek seviyesine ulaştı. Verinin halen 50 eşik değerin altında kalıyor olması sektörde daralmaya işaret etse de ocak ayındaki iyileşme dikkat çekici boyutta oldu. Beklenti, verinin 47,2 olarak gerçekleşmesi yönündeydi.

- Verinin alt kalemlerine baktığımızda üretim endeksi ocakta aylık 0,5 puan artışla 50,4'e, yeni siparişlere ilişkin endeks 5,5 puan artarak 52,5'e çıktı. İstihdam endeksi ise aynı dönemde 0,4 puan azalışla 47,1'e düştü.

- Ocak ayı verisinde imalat sanayinin tekstil, ulaşım araçları, kimyasal ürünler ile giyim, deri ve ilgili ürünler olmak üzere 4 alt sektöründe büyüme kaydedilirken 13 sektörde daralma yaşandı.

Döviz & Emtia Analizleri

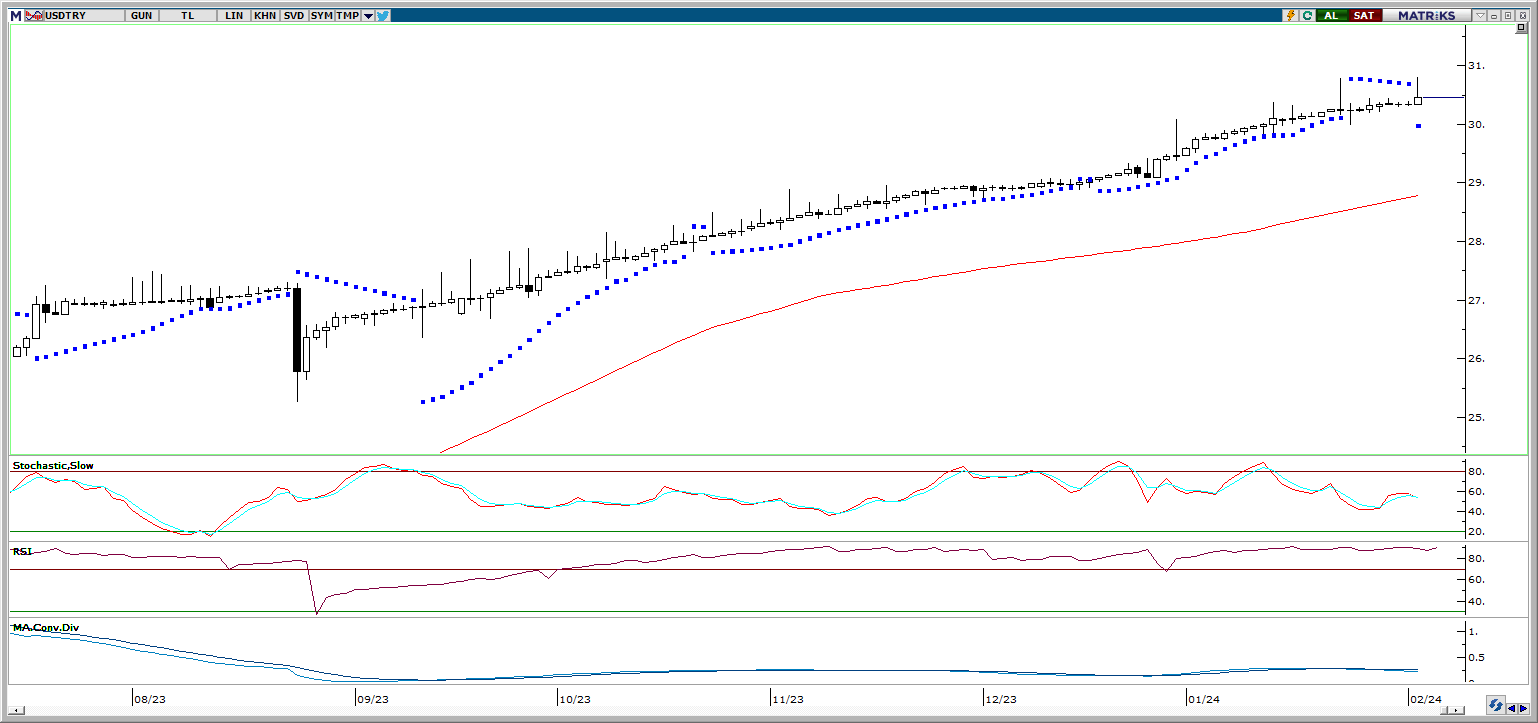

USD/TRY

USD/TRY

Çarşamba günkü kazançlarını silerek 103 seviyesine kadar dolar endeksine paralel olarak GoÜ para birimleri genelinde dün alış ağırlıklı bir seyir izlendi. TL ise dolar karşısında yataya yakın sınırlı bir değer kaybı yaşayarak (-%0,02) GoÜ para birimleri arasında negatif ayrıştı. Bununla birlikte USDTRY paritesinin günü 30,3450 seviyesinden tamamladığı izlendi. Risk primi cephesinde ise yükseliş devam ederken, Türkiye 5 yıllık CSD primi 327,80 baz puandan 334,13 baz puana yükseldi. Teknik göstergeler kurda yakın vadede 30 – 33 bandının etkili olabileceği işaret ediyor.

EUR/USD

EUR/USD

Dolar endeksinde dün etkili olan hızlı geri çekilmeye paralel olarak EURUSD paritesinin de 1,0870 seviyesi üzerine yükseldiği takip edildi. Teknik göstergelerin ürettikleri sinyaller çerçevesinde EURUSD paritesinin kısa vadede 50 GHO’nun geçtiği 1,0920 ve 100 GHO’nun geçtiği 1,0775 seviyeleri arasında işlem görebileceğine ilişkin görüşümüzü koruyoruz. 1,0920’nin aşılması durumunda yükseliş hareketi 1,0970 direncini doğru devam edebilir. Ancak teknik göstergeler ve formasyonlar, kısa vadede 1,10 üzerinde kalıcı bir hareket oluşmasının zor olduğuna işaret ediyor.

XAU/USD

XAU/USD

Hafta başında aralık ayından bu yana sürdürmekte olduğu düşüş kanalını yukarı yönlü kıran altında, beklentimize paralel olarak yükselişin hız kazandığını takip ediyoruz. Dolar endeksinde çarşamba günkü kazançların silinmesinin de etkisi ile birlikte ons altın dün 2065$ seviyesi üzerini test etti. Ons altında kanal kırılması sonrasında yükseliş eğiliminin korunabileceği görüşündeyiz. Yukarı yönlü eğilimin sürmesi durumunda 2070$ direncini, geri çekilmelerde ise 2055$, 2045$ 2038 2010$ desteklerini takip edeceğiz.

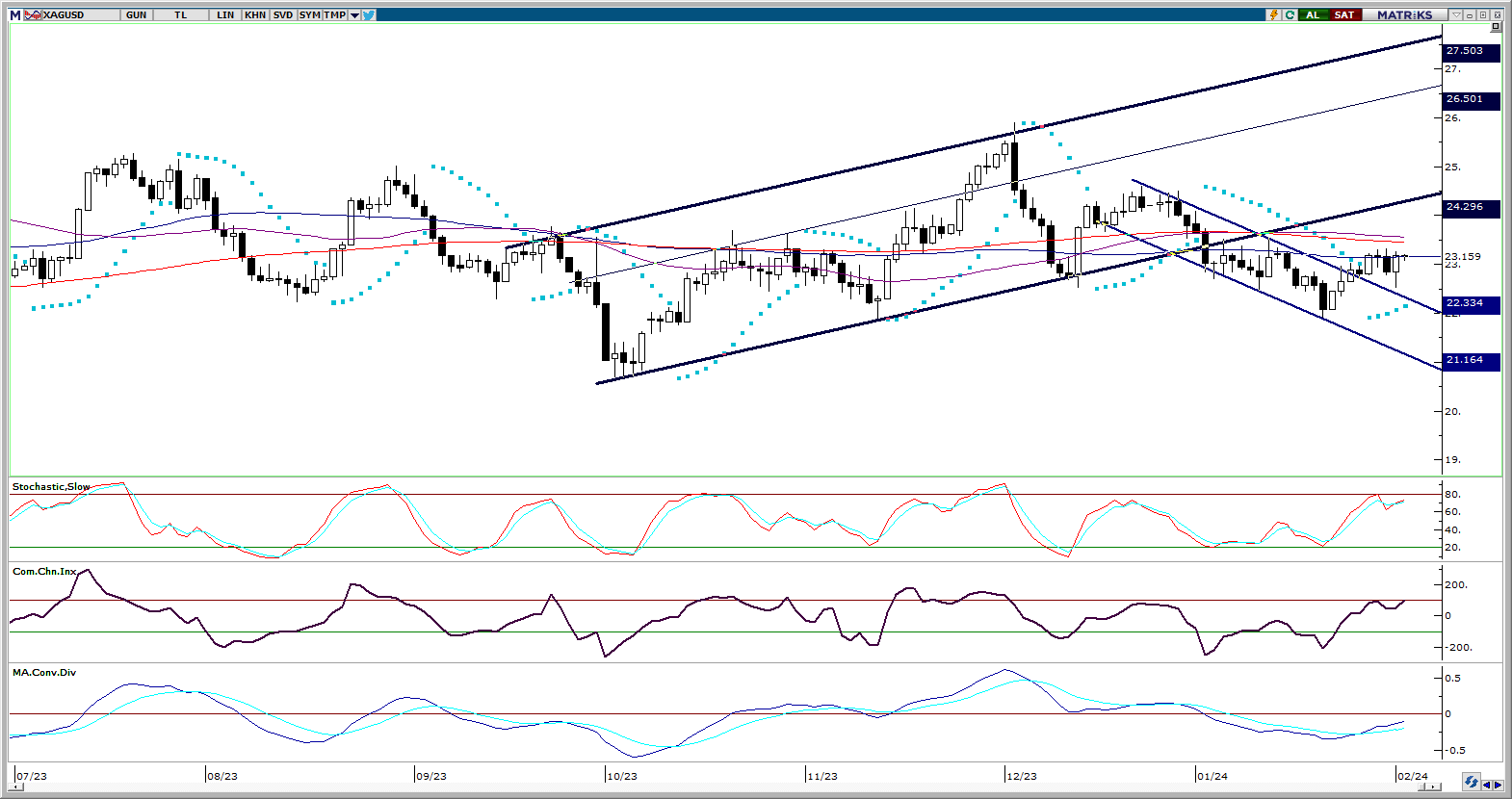

XAG/USD

XAG/USD

Dolar endeksinde çarşamba günkü kazançların silinmesi ile birlikte dün yeniden 100 günlük hareketli ortalamasına ulaşan gümüşte, yukarıda bir direnç bölgesi oluşturan hareketli ortalama yığınını yeniden radara alıyoruz. Teknik göstergeler, bugün itibariyle 25,13$ seviyesinden geçen 100 GHO’nun üzerinde kalındığı müddetçe yükseliş çabasının devam edebileceğini ve kısa vadede 23,50$’dan geçen 200 GHO’nun hedef olabileceğini işaret ediyor. 100 GHO’nun yeniden altına inilmesi durumunda ise 23$, 22,65$ ve 22,35$ destekleri takip edilecek.