18.09.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.37 MBGüne Başlarken

Günaydın. Küresel piyasalar, bu akşam TSİ 21:00’de açıklanacak Fed faiz kararına odaklanırken, noktasal tahminler ve TSİ 21:30’da Fed Başkanı Powell’ın vereceği mesajlar da ayrıca izlenecek. Politika faiz bandı %5,25 - %5,50 olan Fed’den 25 baz puan faiz indirimine kesin gözüyle bakılmakla beraber, 50 baz puanlık faiz indiriminin de Fed vadeli işlem sözleşmelerinde %70 olasılık verilerek fiyatlandığını görüyoruz. Küresel borsalar Fed öncesi hafif pozitif bölgede. Fed sonrasında ise, 25 baz puanlık faiz indirimi halinde kâr satışları, 50 baz puanlık faiz indirimi halinde yukarı yönlü volatilitede artış görülebilir. Bu nedenle, kritik karar öncesi dışarıdaki sıkışık seyrin devamını bekliyoruz. BIST’te, dün %1,9 tepki ile 9.700 ara direnci üzerinde kapanış gerçekleşti. İşlem hacmi, önceki güne göre artsa da düşük kalmayı sürdürdü, aktif kurumlar bazında para girişi ise tatmin edici düzeydeydi. Küresel borsalardaki bekleme haline karşın, BIST’te kısa vadeli iştah kazanımının devamını bekliyoruz. 9.900 – 10.000 ve 10.200 – 10.500 direnç bölgeleri ile 9.500 – 9.600 destek bölgeleri izlenebilir. Günün ajandasında, Fed’den önce 12:00’de Euro Bölgesi TÜFE verileri ile 15:30’da ABD konut başlangıçları ve inşaat izinleri izlenecek. Türkiye 5 yıl vadeli CDS primleri ise düne göre hafif gerileme ile 263 baz puandan güne başlıyor

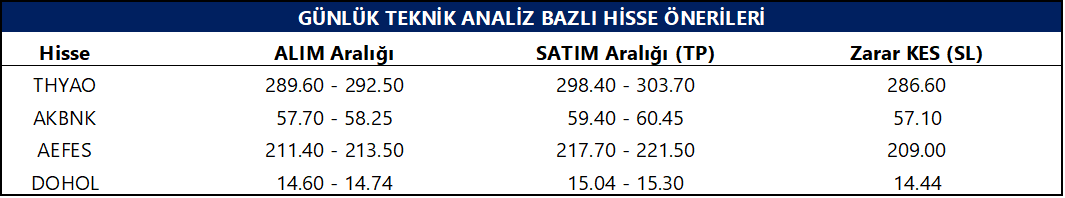

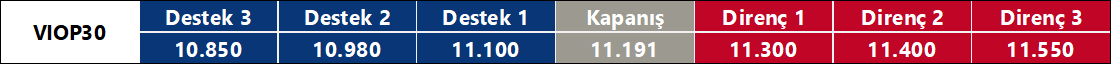

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

BEYAZ: Beyaz Filo, 2Ç24 finansal sonuçlarını 8 milyon TL net kar ile açıkladı. Şirket, bir önceki yılın aynı döneminde 44 milyon TL net kar, bir önceki çeyrekte ise 99 milyon TL net zarar ile açıklamıştı. Aynı dönemde şirketin satış gelirleri, yıllık bazda %48 artış gösterirken, çeyreksel bazda ise %2 azalarak 3.13 milyar TL oldu.

MAVI (Hafif Negatif): Mavi Giyim, 2Ç24 finansal sonuçlarını 512 milyon TL net kar ile açıkladı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %31, bir önceki çeyreğe göre %51 daraldı. Finansal giderler, net karı baskıladı. Aynı dönemde şirketin satış gelirleri, yıllık bazda %7, çeyreksel bazda ise %17 daraldı. Satışların daralmasında yüksek baz etkisi ve bayram sonrası talepte düşüş etkili oldu. Başarılı maliyet kontrolü ile brüt kar marjı iyileşti. Şirket, 2024 beklentilerini korudu.

SUNTK (Hafif Pozitif): Sun Tekstil, 2Ç24 finansal sonuçlarını 151 milyon TL net kar ile açıkladı. Açıklanan net kar, bir önceki yılın aynı dönemine göre %21 arttı. Azalan finansal giderler, net karı destekledi. Aynı dönemde şirketin satış gelirleri, yıllık bazda %21 arttı, çeyreksel bazda aynı kaldı.

TRGYO (Nötr): Torunlar GMYO 2Ç24 finansal sonuçlarını 4,6 milyar TL net zarar ile açıkladı, net satışlar aynı kalırken FAVÖK yıllık %7 düşerek 916 milyon TL oldu. Şirketin satışını yaptığı Torun Tower projesi sebebiyle, 3,3 milyar TL diğer faaliyet giderleri altında yatırım amaçlı gayrimenkul satış zararı yazdı, ayrıca 1,7 milyar TL net parasal kayıp kaydedildi. Açıklanan net zararda bu kalemlerin etkisi etkili oldu.

CELHA: Çelik Halat, 230 bin m2 büyüklüğündeki susuz tarım arazisi niteliğindeki arazilerin satılmasına karar verdi.

CLEBI: Çelebi Hava Servisi, Endonezya'daki iki bağlı ortaklığının sermaye artışına katılma kararı aldı. Çelebi, %99 payı doğrultusunda toplamda 3,65 milyon USD sermaye ödemesi yapacağını duyurdu.

GARAN: Fitch Ratings, Türkiye'nin kredi notunun "B+"dan "BB-"ye yükseltilmesini takiben, Garanti BBVA'nın uzun vadeli YP notunu "B"den "BB-"ye, TL notunu ise "B+"dan "BB-"ye yükseltti, not görünümünü "Pozitif"ten "Durağan"a çevirdi. Ayrıca, bankanın finansal kapasite notu "B+"dan "BB-"ye yükseltti.

GENTS: Gentaş, Gentaş Kimya sermayesinde sahip olunan 76 milyon adet paydan 4 milyon adedinin ortak satışı yöntemiyle halka arz edilmesine karar verildiğini, bu amaçla SPK’ya başvuru yapıldığını açıkladı.

GESAN: Şirket, Ankara Üniversitesi'nin 48MWp Güneş Enerjisi Santrali Kurulumu için gerekli malzeme alımı ihalesini 788 milyon TL bedelle kazandı.

HLGYO: Şirket, ödenmiş sermayesinin, tamamı 2023 yılı dönem karından karşılanmak üzere, 3.1 milyar TL'den 3.7 milyar TL'ye yükseltilmesine ilişkin başvurusunun onaylandığını ve Ticaret Sicil Gazetesi’nde yayınlandığını bildirdi.

IMASM: İmaş Makina’nın %300 oranında bedelsiz sermaye artırımı SPK tarafından kabul edildi. İşlem sonucunda şirketin mevcut sermayesi 231,25 milyon TL’den 925 milyon TL’ye yükselecek.

KONTR: Kontrolmatik bağlı ortaklığı Pomega Enerji için şirket ve Mediterra Capital arasında 11 Haziran 2024 tarihinde imzalanan mutabakat zaptı, sermaye yatırımına yönelik ortak bir anlaşmaya varılamaması nedeniyle sonlandırılmış olup, Pomega için sermaye yatırımı alma süreci devam etmektedir.

ORGE: Şirket, 2Ç24 finansallarını 75,5 milyon TL net kar ile açıkladı. Açıklanan net kar, yıllık bazda %116 arttı.

RYSAS: Şirketin sermayesinin %300 oranında artışla 2 milyar TL'ye çıkarılması için Sermaye Piyasası Kurulu'na yapılan başvuru 12.09.2024 tarihinde onaylanmış olup, bedelsiz pay alma hakkı kullanım tarihi 18.09.2024 olarak belirlendi.

SKBNK: Fitch Ratings, Türkiye’nin kredi notunun yükseltilmesine paralel olarak Şekerbank’ın Uzun Vadeli TL ve YP İhraççı Notlarını "B-"den "B"ye yükseltti, not görünümünü "Pozitif" olarak korudu.

VERUS: Şirketin %100 bağlı ortaklığı Standard Boksit, bugün 3,16 milyon USD tutarında boksit cevheri ihracat sözleşmesi imzaladı.

YKBNK: Fitch Ratings, Türkiye'nin kredi notunun "B+"dan "BB-"ye yükseltilmesi sonrasında, Yapı Kredi Bankası'nın uzun vadeli yabancı para notunu "B"den "BB-"ye, uzun vadeli Türk lirası notunu ise "B+"dan "BB-"ye çıkarmış ve görünümü "Pozitif"ten "Durağan"a revize etti.

Ekonomi ve Politika Haberleri

Saat 10:00’da temmuz kısa vadeli dış borç istatistikleri açıklanacak

Kısa vadeli dış borç stoku haziran ayında 2023 yıl sonuna göre %2,5 oranında artışla 180,5 milyar dolar olarak gerçekleşti. Kısa vadeli dış borç verilerinde özellikle “kalan vadeye göre kısa vadeli dış borç stoku” verisini, diğer bir deyişle orijinal vadesine bakılmaksızın vadesine bir yıl ve daha kısa kalan dış borçları yakından takip ediyoruz. Söz konusu borç stoku Haziran 2024 itibariyle 236,6 milyar dolar seviyesinde. Bu veriden şube ve iştiraklere borçları çıkararak baktığımızda borç stokunun 215,7 milyar dolar olduğu görülüyor. Bu veriye önümüzdeki 12 aylık cari açık beklentisini de ekliyoruz ve böylelikle Türkiye’nin önümüzdeki 1 yıllık süreçteki dış finansman ihtiyacını 240 milyar dolar civarında hesaplıyoruz.

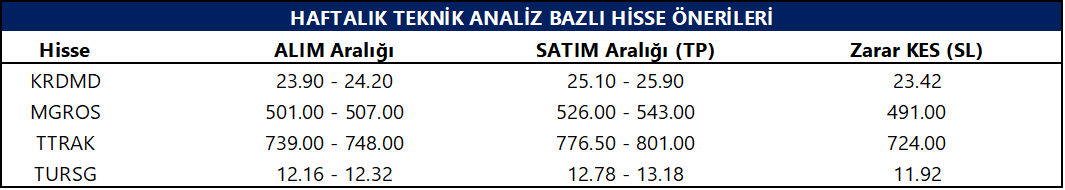

Konut fiyat artışı enflasyon düzeyinin altında kalmaya devam ediyor

Konut Fiyat Endeksi (KFE) ağustos ayında aylık %3,6 ve yıllık %34,3 oranında artış kaydederek 146,4 seviyesinde oluşurken, fiyatlarda reel bazda yıllık %11,6 oranında düşüş kaydedildi. Konut fiyat artışının ocak ayından bu yana yıllık enflasyon artışının altında kaldığı dikkat çekiyor.

Ağustos ayında 134.155 adet konut satıldı

Konut satışları ağustos ayında 134.155 adet ile bu yılın en yüksek düzeyine ulaşırken, yıllık bazda %9,9 artış gösterdi. İpotekli konut satışları ağustosta yıllık %17,1 düşüşle 13.574 adet olurken, ağustos verisinin son bir yılın en yüksek satış düzeyini yansıtması dikkat çekti. Konut kredi faizlerindeki görünüme baktığımızda ağustos ayında bir önceki aya kıyasla faizlerde sınırlı bir geri çekilme yaşandığı izlenirken, faiz seviyesinin geçen yılın aynı dönemine göre ise halen yüksek seviyelerde bulunduğu takip ediliyor. Bu çerçevede geçtiğimiz yılın ağustos ayında aylık ortalama %36,22 olan konut kredi faizi Ağustos 2024’te ortalama %43,53 olarak gerçekleşti. Konut kredi faizi geçtiğimiz ayda (Temmuz 2024) ise ortalama %44,10 seviyesindeydi. Ağustos ayında yabancılara ise 2.257 adet konut satışı gerçekleştirilirken, burada yıllık %26.2 oranında bir gerileme yaşandı. Toplam konut satışları içinde yabancılara yapılan konut satışının payı ise %1,7 oldu.

Hazine eylül ayı iç borçlanma programını tamamladı

Hazine ve Maliye Bakanlığı dün düzenlediği 5 yıl vadeli sabit kuponlu tahvil ihalesinde ROT satışlar dahil piyasalardan toplam 15,9 milyar TL borçlanırken, yine dün düzenlediği 2 yıl vadeli kira sertifikası doğrudan satışında 4,46 milyar TL’lik satış gerçekleştirdi. Dün gerçekleşen ihale ve doğrudan satış ile birlikte eylül ayı iç borçlanma programını tamamlayan Hazine, ay içerisinde 151 milyar TL iç borçlanma gerçekleştirerek 177,6 milyar TL olan iç borçlanma projeksiyonun altında borçlanmış oldu. Hazine’nin bir sonraki üç aylık (Ekim – Aralık 2024) iç borçlanma programı 30 Eylül Pazartesi günü açıklanacak. Bir önceki programda (Eylül – Kasım 2024) Hazine ekim ayına ilişkin olarak 143,2 milyar TL’lik itfası karşılığında 203,8 milyar TL tutarında bir iç borçlanma öngörüsü paylaşmıştı.

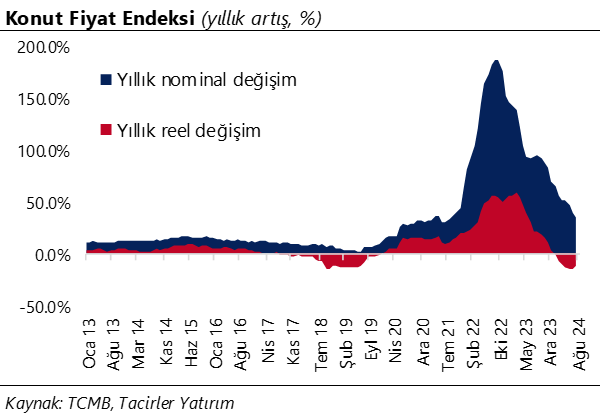

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ekim ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 11.191 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 11.300 ve ardından 11.400 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 11.100 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 10.980 puan seviyesi.

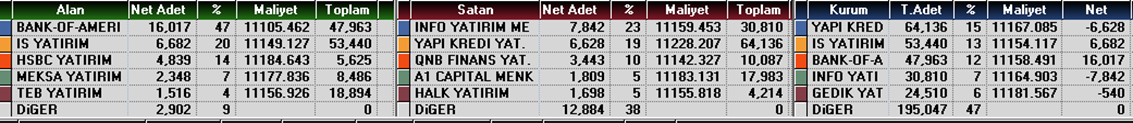

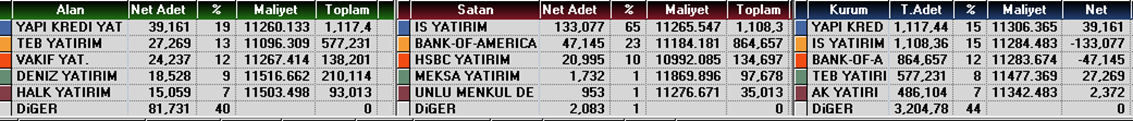

Günlük İşlemler

Kümülatif İşlemler

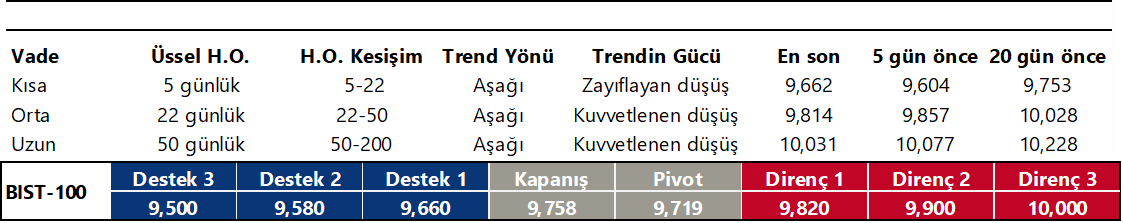

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

Momentum (trendin ivmesini gösterir): 100 eşik değeri altında denge buluyor. Nötr.

MACD (orta vadeli trend göstergesi): MACD (26,12) dünkü tepki sonrasında alım sinyali üretti. Pozitif.

RSI (trendin gücünü gösterir): RSI, aşırı satım bölgesinden uzaklaşıyor. Hafif pozitif.

Hareketli Ortalamalar: BIST 100 endeksi, 200-g ho’dan tepki verdikten sonra 22-g ho’ya yöneldi. Hafif pozitif.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

GoÜ para birimleri dün dolar karışışında karışık bir seyir izlerken, Türk lirası %0,2’lik değer kaybı ile en zayıf performans gösteren ikinci GoÜ para birimi konumunda yer aldı. USDTRY günü 34,09 seviyesinden tamamlarken, Türkiye 5 yıllık CDS primi ise 269,30 baz puandan 261,40 baz puana geriledi. Kurda kanal hareketinin devam ettiğini izliyoruz. Yıl sonuna ilişkin USDTRY tahminlerimiz TL’de reel değer kazanımına işaret ediyor. Kurda kısa vadede 33 – 35 bandının etkili olabileceğine ilişkin görüşümüzü korumaktayız.

EUR/USD

Fed kararı paritedeki kısa vadeli yön açısından belirleyici olacak. Fed’in bugün 25 baz puan faiz indirmesini ve Başkan Powell’ın veriye bağımlı süreç vurgusunu yinelemesini bekliyoruz. Faiz indirim beklentilerinin fazlasıyla fiyatlamış olması dolayısı ile getiriler ve dolar endeksi üzerinde yukarı yönlü bir düzeltme riskinin arttığını değerlendiriyoruz. Paritede oluşabilecek aşağı yönlü hareketlerde 1,11, 1,1080 ve 1,1050 destekleri, yukarıda ise 1,1140, 1,1180 ve 1,1214 dirençleri izlenecek. Teknik sinyaller çerçevesinde kısa vadeye ilişkin 1,10 – 1,13 beklentimizi koruyoruz.

XAU/USD

ABD tahvil faizlerinin Fed’in faiz indirim ihtimalini hali hazırda önden yüklemeli olarak fiyatlamış olması dolayısı ile burada yaşanabilecek yukarı yönlü bir dengelenmenin altın fiyatlarında bir düzeltmeyi beraberinde getirebileceği görüşündeyiz. Ancak altında genel yükseliş eğiliminde bozulma beklemiyor ve gelecek döneme ilişkin pozitif görüşümüzü koruyoruz. Teknik sinyaller çerçevesinde kısa vadede 2.500$ – 2.700$ bandı beklentimizi sürdürüyoruz. Geri çekilmelerde 2.550$, 2.530$ ve 2.500$ destekleri izlenecek.

XAG/USD

Fed’in faiz indirimlerinin piyasalarda önden yüklemeli olarak fiyatlanmış olması dolayısı ile kararın ardından tahvil faizleri ve dolar endeksinde yukarı yönlü bir hareketin yaşanma riskini ön planda tutuyoruz. Tahvil faizleri ve dolar endeksinde son dönemde görülen sert düşüşler sonrasında yaşanabilecek bir yükselişin de gümüş fiyatlarında aşağı yönlü bir düzeltmeyi tetiklemesi söz konusu olabilir. Beklentimize paralel bir piyasa reaksiyonu oluşması durumunda 30,15$, 30$ ve 29,70$ destekleri izlenecek. Yukarıda ise 30,53$, 30,85$ ve 31,16$ dirençleri yer alıyor.