11.07.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.62 MBGüne Başlarken

Günaydın. Fed'den faiz indirim zamanlamasına dair beklentilerin öne çekilmesi küresel borsaları destekliyor. ABD, Avrupa ve Asya borsalarının tamamı dün akşamdan bu sabaha baktığımızda pozitif bölgede. Borsa İstanbul'da son üç günde 10.900 üzerinden 10.700 civarına yaşanan geri çekilme sonrasında bu sabah tepki alımları bekliyoruz. 10.830 ve 10.960 dirençleri izlenebilir. Günün ajandasında ABD’de açıklanacak olan Haziran TÜFE verisi öne çıkıyor. Fed, her ne kadar para politikalarında çekirdek kişisel tüketim harcamalarına daha fazla önem verse de TÜFE’yi de önemli, bir enflasyon göstergesi olarak izleyecektir. Yıllık TÜFE’nin bugün %3,3’ten %3,1’e gerilemesi bekleniyor. Beklenen ve ötesinde bir gevşeme borsalara olumlu yansır. Türkiye 5 yıl vadeli CDS’leri güne 260 baz puanın hafif altına başlıyor. Burada gevşeme eğiliminin devamın bekliyoruz. Dün Hazine ve Maliye Bakanlığı tarafından ihracına çıkılan 8 yıl vadeli USD cinsi eurobond’a 4 kat talep gelmesi de Türkiye ile ilgili risk algısındaki iyileşmenin sürdüğünü gösteriyor.

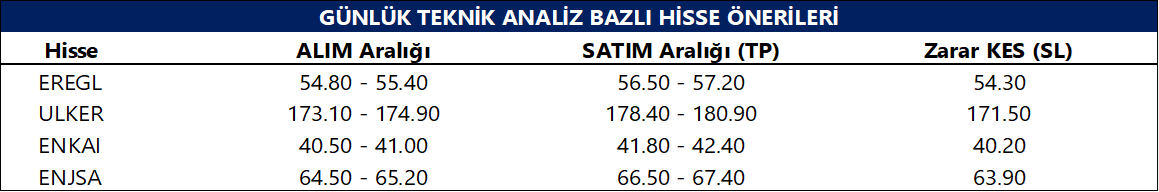

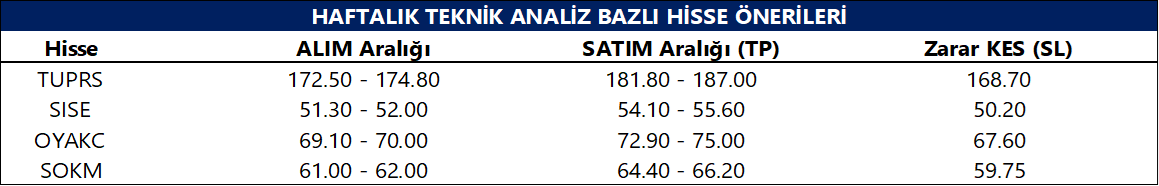

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- ASELS: ASELSAN, uluslararası bir müşterisinin son kullanımı için hava savunma sistemleriihracatına yönelik 20.265.600,- ABD Doları tutarında bir yurt dışı satışsözleşmesi imzalamıştır.

- ALFAS: Şirket ile yurt içinde yerleşik bir müşterisi arasında güneş paneli satışına ilişkin KDV hariç yaklaşık olarak toplam 10.500.000 USD tutarında sipariş alınmıştır.

- ALVES: Çok telli üretim tesisinin kapasite artışı ile oluşan ince bakır tel, rigit bakır iletken ve izoleli bakır iletken ürünlerindeki kapasite fazlasının 400 ton bakıra tekabül eden kısmı için zayıf akım kablo üretimi yapan yurt içi yerleşik bir firma ile 136.742.500 TL+KDV satış sözleşmesi imzalanmıştır.

- YKBNK: Yapıkredi, 2Ç24 finansal sonuçlarını 31 Temmuz’da açıklayacağını duyurdu.

- YEOTK: Birleşik Krallık'ta kurulu olan ve şirketin %50 hisse sahibi olduğu iştiraki Rey Energy Ltd. ile Mauritius'ta kurulu bir şirket arasında Tanzanya'da kurulacak Güneş Enerjisi Santrali (GES) işi için 33.000.000 USD bedelle sözleşme imzalanmıştır.

Ekonomi ve Politika Haberleri

Saat 14:30’da haftalık TCMB verileri açıklanacak

Bugün saat 14:30’da 28 Haziran – 5 Temmuz haftasına ilişkin menkul kıymet istatistikleri, para & banka istatistikleri ve TCMB rezervleri açıklanacak. Bir önceki hafta, 21 – 28 Haziran döneminde, hisse piyasasında 227,8 milyon dolar, tahvil piyasasında ise repo işlemleri hariç 679,5 dolarlık bir yabancı satışı gerçekleşti. Aynı dönemde yerleşiklerin altın hariç parite etkisinden arındırılmış DTH’ları 1,79 milyar dolar gerilerken, altın dahil DTH hesaplarında fiyat etkisinden arındırılmış olarak 1,64 milyar dolarlık bir düşüş gerçekleşti. Diğer taraftan 21 – 28 Haziran döneminde TCMB net döviz rezervi 5,4 milyar dolarlık azalışla 39,4 milyar dolara, brüt döviz rezervi ise 4,7 milyar dolar düşüşle 143 milyar dolara indi. 28 Haziran itibariyle swaplar hariç net rezerv ise 12,6 milyar dolardan 11,5 milyar dolara düştü.

Hazine, yılın üçüncü eurobond ihracında 1,75 milyar dolar borçlandı

Hazine ve Maliye Bakanlığı bu hafta düzenlediği 8 yıl vadeli dolar cinsi tahvil ihracında dış piyasalardan 1,75 milyar dolar borçlanma gerçekleştirdi. 17 Temmuz 2032 vadeli tahvilin kupon oranı %7,125, getiri oranı %7,3 olarak gerçekleşti. Hazine’de yapılan açıklamada ihraç tutarının 4 katına yakın talep geldiği ve tahvil satışının büyük kısmının ABD ve İngiltere’deki yatırımcılara gerçekleştirildiği belirtildi. Hazine böylelikle bu yılın üçüncü eurobond ihracını gerçekleştirmiş oldu. Hatırlanacağı üzere Hazine; 15 Şubat 2024 tarihli 10 yıllık dolar cinsi eurobond ihracında 3 milyar dolar, 21 Mart 2024 tarihli 6 yıl vadeli euro cinsi tahvil ihracında ise 2 milyar euro borçlanmıştı. Bu haftaki ihraç ile birlikte bu yıl uluslararası sermaye piyasalarından gerçekleştirilen toplam finansman 7 milyar dolara yükseldi. Hazine, 2024 yılı ilişkin borçlanma planında bu yıl dış piyasalardan tahvil ve kira sertifikası ihraçları yoluyla 10 milyar dolar tutarında dış borçlanma öngörüsü paylaşmıştı. Hazine’nin program çerçevesinde bir borçlanma gerçekleştirmesi durumunda yılın geri kalanında 3 milyar dolarlık bir dış finansman alanı olduğu görülüyor.

Sanayi üretimi mayıs ayında aylık bazda %1,7 artış kaydetti

Mevsim ve takvim etkilerinden arındırılmış sanayi üretimi mayıs ayında aylık bazda %1,7 artış kaydederken, takvim etkilerinden arındırılmış sanayi üretimi ise yıllık bazda %0,1 daraldı. Hatırlanacağı üzere mevsim ve takvim etkilerinden arındırılmış sanayi üretimi nisan ayında aylık bazda %5’lik önemli bir daralma göstermiş ve bu düşüşte Ramazan Bayramı ve 23 Nisan Ulusal Egemenlik ve Çocuk Bayramı’ndan kaynaklanan köprü günleri etkili olmuştu. Mayıs ayı verisinde aylık bazda görülen %1,7’lik artışta köprü günlerinden kaynaklanan teknik toparlanmanın etkili olduğu kanaatindeyiz. Nisan ve mayıs ayı verilerini bir arada değerlendirdiğimizde bu iki aylık süreçte görülen kümülatif yavaşlamanın, başta dış ticaret, İSO PMI ve İktisadi Yönelim Anketleri olmak üzere pek çok öncü göstergenin işaret ettiği sinyaller ile uyumlu olduğunu görmekteyiz.

- Haziran ayına ilişkin öncü göstergelere baktığımızda: İstanbul Sanayi Odası (İSO) Türkiye İmalat PMI verisinin 48,4 seviyesinden 47,9’a gerileyerek üst üste üçüncü ayında da 50 eşik değerin altında kaldığını görmekteyiz. Şubat ayında 50,2 seviyesinde oluşmasından bu yana her ay düşüş kaydetmekte olan PMI verisi imalat sanayi aktivitesine yönelik yavaşlama sinyalleri üretmeye devam ederken, diğer yandan Reel Kesim Güven Endeksi (RKGE) verileri de haziran ayında gerilemeye devam ederek büyüme dinamiklerine ilişkin zayıflama sinyalleri verdi. Haziran öncü göstergelerinin ve dış ticaret verilerinin ürettikleri sinyaller doğrultusunda sanayi üretiminde zayıflama emarelerinin haziran döneminde devamını beklemekteyiz.

Arındırılmış işsizlik oranı mayıs ayında %8,4’e geriledi

Mevsimsel etkilerden arındırılmış işsizlik oranı mayıs ayında %8,5 seviyesinden %8,4 seviyesine geriledi. İşgücü istatistikleri içerisinde yakından izlediğimiz ve daha geniş tanımlı bir işsizlik göstergesi olan âtıl işgücü oranı ise önceki aya göre 2 puan azalarak %25,2’ye indi. Mayıs ayı itibariyle zamana bağlı eksik istihdam ve işsizlerin bütünleşik oranı %19,6’dan %17,4’e inerken, işsiz ve potansiyel işgücünün bütünleşik oranı ise %17,1 seviyesinde sabit kaldı.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

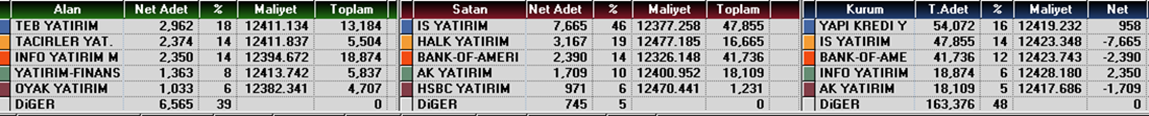

Ağustos ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 12.416 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 12.600 ve ardından 12.730 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 12.380 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 12.290 puan seviyesi.

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değeri üzerinde. Nötr.

- MACD (orta vadeli trend göstergesi): MACD (26,12) alım bölgesinde, ama güç kaybediyor. Nötr.

- RSI (trendin gücünü gösterir): RSI dengeli. Nötr.

- Hareketli Ortalamalar: BIST 100 endeksi 5g ho altına sarktı, ancak 10g ho üzerinde tutundu. Nötr.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

Dolar endeksi günü 105,04 seviyesinden sınırlı bir geri çekilme ile tamamlarken, GoÜ para birimlerinin büyük çoğunluğu dün dolar karşısında pozitif bir seyir izledi. TL ise %0,1’lik primle orta sırada yer aldı. USDTRY günü 32,8541 seviyesinden sınırlı bir geri çekilme ile tamamlarken, Türkiye 5 yıllık CDS primi 261,38 baz puandan 258,58 baz puana indi. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kurda kısa vadeye ilişkin 32,50 – 33,20 bandını ön plana çıkarıyoruz. Yıl sonuna ilişkin beklentilerimiz ise TL’de reel bir değer kazanımına işaret ediyor.

EUR/USD

EURUSD günü %0,16’lık yükselişle 1,0830 seviyesinden kapattı. Kısa vadeli trend ve momentum göstergeleri, geçtiğimiz hafta önemli hareketli ortalamaların aşılması sonrasında paritedeki yukarı yönlü eğilimin devamını işaret ediyor. Yükselişin sürmesi durumunda 1,0850, 1,0875 ve 1,0915 dirençlerini takip edeceğiz. Aşağıda ise 1,0790 – 1,08 bandında kümelenmiş olan 50, 100 ve 200 günlük ortalamalar önemli bir destek bölgesi teşkil ediyor. 1,0790 – 1,08 bandı üzerinde kalındığı müddetçe kısa vadeli yükseliş çabasının sürmesi beklenebilir.

XAU/USD

Ons altın günü %0,3’lük yükselişle 2.371,26$ seviyesinden tamamladı yükselişini ikinci güne taşıdı. Geçtiğimiz hafta düşüş kanalını ve 50 günlük ortalamasını yukarı yönlü kıran ons altında yükseliş potansiyelinin korunduğunu görmekteyiz. Yukarı yönlü eğilimin sürmesi durumunda 2.387,30$ ve 2.400$ dirençleri izlenecek. Aşağıda ise 2.378$, 2.369,65$ ve 2.361,22$ seviyeleri destek konumunda. Fed’in faiz indirim sürecine doğru ilerleniyor olması ile birlikte altında gelecek döneme ilişkin pozitif beklentimizi korumaktayız.

XAG/USD

Gümüş fiyatları 30,82$ civarından yatay bir kapanış gerçekleştirirken, altın / gümüş rasyosu ise dün 76,75 seviyesinden 76,95 seviyesine yükseldi. Kısa vadeli bir yükseliş kanalı oluşturmuş olan gümüşte teknik görünümün pozitif olmaya devam ettiğini izliyoruz. Teknik göstergeler gümüşün kısa vadede 30$ üzerinde tutunmaya devam edebileceğinin sinyalini verirken, yakın vadeye ilişkin olarak 30$ – 32,50$ bandını işaret ediyor. Aşağıda 30,85$, 30,53$ ve 30,15$ seviyeleri destek, yukarıda ise 31,16$, 31,48$ ve 31,85$ seviyeleri direnç konumunda bulunuyor.