10.07.2024

Günlük Bülten

Tacirler Yatırım

Detaylı PDF - 1.5 MBGüne Başlarken

Günaydın. Küresel risk iştahı karışık bir görünüm sergiliyor. Moody’s’in Fransa'nın kredi notunu düşürebileceği yönündeki yorumu Avrupa borsalarına dün sert satışlar getirdi. Bu satışların Borsa İstanbul'da da etkili olduğunu gördük. Ek olarak dün içeride gerçekleşen tahvil ihaleleri sonrasında TL faizlerin ve döviz kurlarının bir miktar yükselmesi de borsadaki satışlarda etkiliydi. Bugüne baktığımızda küresel tarafın zayıf görünümü ve dün hafif de olsa gelen satışlar sonrasında desteklere özellikle dikkat edilmesi gerektiğini düşünüyoruz. Bu çerçevede 10.750 ve 10.680 destekleri gün içinde takip edilebilir. Bu destekler üzerinde kalındığı sürece Borsa İstanbul'da 11.000 üstüne yönelimler mümkün. 10.680 desteği altında ise satışlar hızlanabilir. Günün ajandası makro tarafta sakin. Cumhurbaşkanı Erdoğan'ın NATO zirvesi kapsamında Amerika'daki temasları, Fed Başkanı Powell'ın TSİ 17:00’de Temsilciler Meclisine yapacağı sunum izlenecek. Türkiye 5 yıllık CDS’leri 260 baz puan civarında. Morgan Stanley, CDS’lerimiz için 217 baz puan hedef, 300 baz puan stop-loss ile satım önerisi verdi. CDS’lerde bu gevşemenin yaşanması XBANK Bankacılık Endeksi için de destekleyici olacaktır.

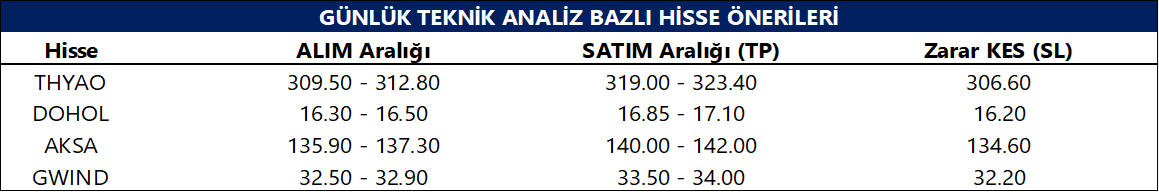

Günlük Teknik Analiz Bazlı Hisse Önerileri

Şirket ve Sektör Haberleri

- KOZAL: Koza Altın, 1Ç24 finansal sonuçlarını 183 milyon TL zarar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 363 milyon TL zarar açıklamıştı. Açıklanan rakamda, enflasyon düzeltmesinden kaynaklanan 1.141 milyon TL net parasal kayıp etkili oldu.

- LMKDC: Limak Doğu Anadolu Çimento , 1Ç24 finansal sonuçlarını 652 milyon TL kar ile açıkladı. Şirket, bir önceki yılın aynı döneminde finansal sonuçlarını 245 milyon TL kar açıklamıştı. Açıklanan rakamda, enflasyon düzeltmesinden kaynaklanan 70 milyon TL net parasal kayıp oldu.

- THYAO: Türk Hava Yolları, Haziran ayı yolcu verilerini açıkladı.

- Haziran 2023 döneminde 7,7 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %1 artarak 7,8 milyon olarak gerçekleşmiştir. Ocak – Haziran 2023 döneminde 38,7 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %4,8 artarak 40,6 milyon olarak gerçekleşmiştir.

- Yolcu doluluk oranı Haziran 2024 döneminde 2023 yılının aynı dönemine göre 1,3 puan azalarak %82,3 olarak gerçekleşmiştir. Yolcu doluluk oranı Ocak – Haziran 2024 döneminde 2023 yılının aynı dönemine göre 0,8 puan düşerek %80,8 olarak gerçekleşmiştir.

- PGSUS: Pegasus, Haziran ayı yolcu verilerini açıkladı.

- Haziran 2023 döneminde 2,84 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %15 artarak 3.27 milyon olarak gerçekleşmiştir. Ocak – Haziran 2023 döneminde 14.13 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %23 artarak 17.43 milyon olarak gerçekleşmiştir.

- TURSG: Haziran sonu toplam brüt prim üretimi 50 milyar 411 milyon TL’ye ulaşarak bir önceki yılın aynı dönemine göre %107 artış gösterdi.

- TCELL: Smartiks Yazılım A.Ş. ve TURKCELL Teknoloji Araştırma ve Geliştirme A.Ş. (TTECH) arasında 31.12.2024 tarihine kadar geçerli olmak üzere ICM Geliştirmeleri sözleşmesi imzalanmıştır.

- MIATK: Yurt içinde ve yurt dışında faaliyet gösteren bir finansal kuruluş ile “Biyometrik Yüz Tanıma Sistemi” işi kapsamında toplam 556.400 dolar ve 1.657.560 TL bedelle ikinci faz proje sözleşmesi imzalandı.

Ekonomi ve Politika Haberleri

Sanayi üretimindeki zayıflamanın mayıs ayında da ön planda olmasını bekliyoruz

Bugün saat 10:00’da mayıs sanayi üretimi verileri açıklanacak. Hatırlanacağı üzere arındırılmış sanayi üretimi nisan ayında aylık %4,9 oranında düşüş kaydederek üst üste ikinci ayda da daralma gösterirken, takvim etkilerinden arındırılmış sanayi üretimi ise yıllık bazda %0,7 oranında azalarak Nisan 2023’ten bu yana ilk defa yıllık daralma bölgesine inmişti. Mayıs ayına gelindiğinde ise önemli öncü göstergelerin sanayi üretimindeki zayıflamanın mayıs ayında da n planda olabileceğinin sinyalini verdiğini görmekteyiz. Bu çerçevede, sanayi üretimi tahminleri açısından da yol gösterici nitelikte olan dış ticaret verilerinde mayıs ayında ara malları ithalatının yıllık bazda %16,5 oranında bir düşüş gösterdiğini takip ediyoruz. Mayıs ayına ilişkin diğer öncü göstergelere baktığımızda 49,3’ten 48,4’e gerileyerek üst üste ikinci ayında da 50 eşik değerin altında kalan İSO Türkiye İmalat PMI sektör faaliyetindeki güç kaybının sürdüğüne işaret ederken; arındırılmamış reel kesim güven endeksi (RKGE) 106,1 seviyesinden 105,4’e, arındırılmış endeks ise 103,50’ten 102,4’e geriledi. Bu sinyaller doğrultusunda sanayi üretimindeki zayıflamanın mayıs ayında da ön planda olmasını beklemekteyiz.

Saat 10:00’da mayıs işgücü istatistikleri açıklanacak

Mevsimsel etkilerden arındırılmış işsizlik oranı nisan ayında %8,6 seviyesinden %8,5 seviyesine sınırlı bir gerileme kaydetti. İşgücü istatistikleri içerisinde yakından izlediğimiz ve daha geniş tanımlı bir işsizlik göstergesi olan âtıl işgücü oranı ise önceki aya göre 3,1 puan artarak %27,2’ye yükseldi. Nisan ayı itibariyle zamana bağlı eksik istihdam ve işsizlerin bütünleşik oranı %16,1’den %19,7’ye önemli bir yükseliş kaydederken, buradaki artış; eğitimine uygun bir iş bulamayıp daha farklı kalifikasyonlarda istihdam edilen veya tam zamanlı bir işte çalışabilecekken bu doğrultuda bir iş bulamayarak yarı zamanlı bir işte çalışmak durumunda kalan kişi sayısındaki yükselişi işaret ediyor. Öte yandan işsiz ve potansiyel işgücünün bütünleşik oranı ise %17,3’ten %17,1’e geriledi. İkinci yarı itibariyle ekonomik aktivitede beklediğimiz soğuma çerçevesinde işgücü dinamiklerinde de benzer bir yavaşlama yaşanacağı beklentisindeyiz.

Hazine, dün düzenlediği iki ihalede 55,7 milyar TL borçlandı

Hazine, dün düzenlediği 4 yıl vadeli TLREF’e endeksli ve 4 yıl vadeli sabit kuponlu iki tahvil ihalesinde ROT satışlar dahil piyasalardan toplam 55,7 milyar TL borçlandı. TLREF’e endeksli ihalede talep / satış rasyosu 3,13x olurken, sabit getirili ihalede rasyonun 2,2x ile düşük bir seviyede oluştuğu ve ihaleye gelen talebin düşük kaldığı dikkat çekti. TLREF’e endeksli ihalede dönemsel faiz %12,64 olurken, sabit kuponlu ihalede ortalama bileşik getiri %30,54 oldu. Dün gerçekleşen ihaleler ile birlikte Hazine’nin ay başından bu yana gerçekleştirdiği toplam iç borçlanma tutarı 103,4 milyar TL’ye yükseldi. Hazine temmuz ayında 116,6 milyar TL’lik itfası karşılığında toplam üç doğruda satış ve yedi ihale ile birlikte 174,9 milyar TL iç borçlanma gerçekleştirmeyi planlıyor – geri çevirme rasyosu %150 olarak öngörülüyor.

VIOP 30 Teknik Analiz

VIOP 30 Teknik Analiz

Ağustos ayı VIOP 30 endeks kontratı, geçtiğimiz işlem gününde 12.486 puan seviyesinden günlük kapanış gerçekleştirdi. Bugün yukarı yönlü hareketlerde ilk olarak 12.600 ve ardından 12.730 puan seviyelerini takip edeceğiz. Aşağı yönlü olası hareketlerde 12.420 puan seviyesi ilk destek noktamızı oluştururken, ana desteğimiz 12.290 puan seviyesi.

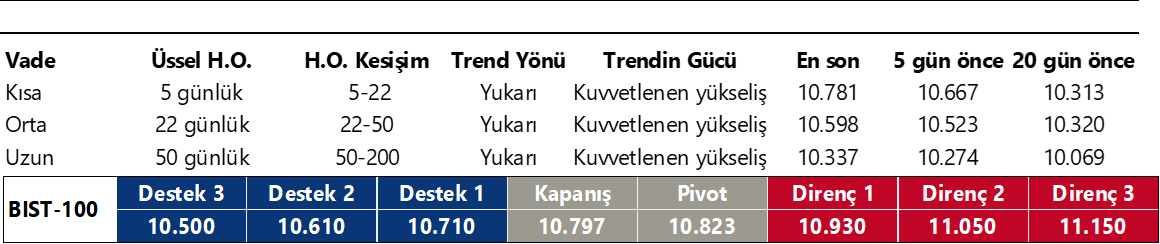

BIST 100 Teknik Analiz

BIST 100 Teknik Analiz

İndikatör Yorum

- Momentum (trendin ivmesini gösterir): 100 eşik değeri üzerinde. Hafif pozitif.

- MACD (orta vadeli trend göstergesi): MACD (26,12) alım bölgesinde, ama güç kaybediyor. Nötr.

- RSI (trendin gücünü gösterir): RSI dengeli. Nötr.

- Hareketli Ortalamalar: BIST 100 endeksi 5g ho üzerinde tutundu. İzlenmeli.

FX Teknik Analiz

FX Teknik Analiz

USD/TRY

TL’deki negatif ayrışma dün de etkisini sürdürdü. GoÜ para birimleri karışık bir seyir izlerken, TL dolar karşısında %0,54 değer kaybederek en zayıf performans gösteren GoÜ para birimi konumunda yer aldı. USDTRY paritesi günü 32,8769 seviyesinden tamamlarken, Türkiye 5 yıllık CDS primi 257,54 baz puandan 261,38 baz puana yükseldi. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kurda kısa vadeye ilişkin 32,50 – 33,20 bandını ön plana çıkarıyoruz. Yıl sonuna ilişkin beklentilerimiz ise TL’de reel bir değer kazanımına işaret ediyor.

EUR/USD

Haftanın ikinci işlem gününü 1,0813 seviyesinden düşüşle tamamlayan EURUSD paritesinde, geçtiğimiz hafta önemli hareketli ortalamaların aşılması sonrasında teknik görünüm yukarı yönlü eğilimin devamını işaret ediyor. Yükselişin sürmesi durumunda 1,0850, 1,0875 ve 1,0915 dirençleri izlenecek. Aşağıda 1,0790 – 1,08 bandında kümelenmiş olan 50, 100 ve 200 günlük ortalamalar ise önemli bir destek bölgesi teşkil ediyor. 1,0790 – 1,08 bandı üzerinde kalındığı müddetçe kısa vadeli yükseliş çabasının sürmesi beklenebilir.

XAU/USD

Ons altın haftanın ikinci işlem gününü %0,2’lik yükselişle 2.364$ seviyesinden tamamladı. Geçtiğimiz hafta düşüş kanalını ve 50 günlük ortalamasını yukarı yönlü kıran ons altında yükseliş potansiyelinin korunduğunu görmekteyiz. Yükselişin devam etmesi durumunda 2.369,65$ ve 2.378$ ve 2.387,30$ dirençleri izlenecek. Aşağıda 2.361,22$, 2.352,31$ ve 2.343,18$ seviyeleri destek konumunda. Fed’in faiz indirim sürecine doğru ilerleniyor olması ile birlikte altında gelecek döneme ilişkin pozitif beklentimizi korumaktayız.

XAG/USD

Gümüş fiyatları günü %0,1’lik artışla 30,80$ seviyesinden tamamlarken, altın / gümüş rasyosu ise 76,69 seviyesinden 76,75 seviyesine sınırlı bir gerileme kaydetti. Geçtiğimiz hafta kısa vadeli düşüş kanalını yukarı yönlü kıran gümüşte yükseliş potansiyelinin korunduğunu görüyoruz. Teknik göstergeler gümüşün kısa vadede 30$ üzerinde tutunmaya devam edebileceğinin sinyalini verirken, yakın vadeye ilişkin olarak 30$ – 32,50$ bandını işaret ediyor. Aşağıda 30,85$, 30,53$ ve 30,15$ seviyeleri destek, yukarıda ise 31,16$, 31,48$ ve 31,85$ seviyeleri direnç konumunda bulunuyor.