13.12.2023

Global Piyasalar Bülteni

En Son Gelişmeler

Detaylı PDF - 413 KBHaber Başlıkları

- FOMC aralık ayı toplantı kararı bugün TSİ 22:00’da açıklanacak. Fed’in para politikasında bir değişikliğe gitmesini beklememekle birlikte, son dönemde piyasalarda artan “erken faiz indirim” beklentilerini dengeleme ve Mart 2024’ü işaret eden indirim beklentilerini daha ileri aylara öteleme amacıyla şahin tonda açıklamalar gelebileceğini değerlendiriyoruz. FOMC toplantısına ilişkin beklentilerimize detaylı olarak yer verdiğimiz analizimize bültenimizin Makroekonomik Gelişmeler bölümünden ulaşabilirsiniz.

- ABD kasım ayında TÜFE aylık bazda %0,1 oranında artış kaydederek %0 olan beklentinin hafif üzerinde gelirken, yıllık TÜFE ise beklentilere paralel bir şekilde %3,2’den %3,1’e geriledi. Çekirdek TÜFE ise aylık ve yıllık bazda %0,3 ve %0,4 artış kaydederek piyasa beklentileri paralelinde gerçekleşti.

- ABD TÜFE verilerinin ardından dolar endeksinde bir geri çekilme hareketi görülse de söz konusu hareket kalıcı olmadı. Verinin hemen ardından 103,70’li seviyelerden103,48 seviyesine kadar inen dolar endeksi, kısa süre içerisinde veri öncesindeki seviyelere döndü. Endeks günü 103,86 seviyesinden %0,2’lik düşüşle tamamladı.

- ABD 10 yıllık tahvil faizi TÜFE verilerinin ardından %4,14 seviyesine doğru hızlı bir gerileme kaydetse de söz konusu hareketin kalıcı olmadığı takip edildi. Kısa süre içerisinde %4,,20 seviyesi üzerine geri dönen getiri, günü %4,20 seviyesinden kapattı.

- ABD Hazine Bakanı Janet Yellen, ABD’de enflasyonun kesinlikle anlamlı bir şekilde düştüğünü belirtirken, mevcut seyirde enflasyonun kademeli olarak Fed'in %2 hedefiyle uyumlu seviyelere düşmemesi için hiçbir neden göremediğini ifade etti. Ayrıca Yellen, reel faiz oranlarının yükseliş eğiliminde olmasının para politikasının bir anlamda sıkılaşmasına neden olduğunu, bunun Fed'in faiz kararını etkileyebilecek faktörlerden biri olduğunu aktardı. Gelecek sene Fed’in faiz indirim motivasyonunun temelinde bu olgunun yer alacağı, dolayısı ile efektif sıkılaşmanın önüne geçmek adına indirimlerin gündeme geleceği görüşündeyiz.

- ABD'de bütçe açığı, artan faiz maliyetleriyle kasım ayında %26 oranında artış kaydederek 314 milyar dolara yükseldi ve mart ayından bu yana en yüksek düzeye çıktı. Piyasa beklentisi ABD'nin bütçe açığının kasım ayında 300 milyar dolar seviyesinde oluşacağı yönündeydi. Hükümetin gelirleri, kasım ayında geçen yılın aynı ayına kıyasla %9 artarak 275 milyar dolara çıkarken, harcamaları %18 artışla 589 milyar dolara yükseldi.

- ABD’de endeksler günü artıda tamamladı. Kapanışta Dow Jones endeksi 170 puanın üzerinde değer kazandı ve %0,48 artışla 36.577,94 puana çıktı. S&P 500 endeksi %0,46 artarak 4.643,69 puana ve Nasdaq endeksi %0,70 kazançla 14.533,40 puana yükseldi.

- Avrupa borsaları günü düşüşle kapattı. Kapanışta gösterge endeksi Stoxx Europe 600 %0,23 değer kaybederek 472,63 puana geriledi. Almanya'da DAX 30 endeksi %0,02 düşerek 16.791,74 puana, Fransa'da CAC 40 endeksi %0,11 değer kaybederek 7.543,55 puana geriledi. İtalya'da FTSE MIB 30 endeksi %0,28 gerileyerek 30.342,15 puana indi. İngiltere'de ise FTSE 100 endeksi %0,03 azalarak 7.542,77 puana geriledi.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

| İngiltere Ekim Ayı GSYİH Aylık Büyüme Oranı | 10:00 | -%0,1 | %0,2 |

| İngiltere Ekim Ayı GSYİH Üç Aylık Büyüme Oranı | 10:00 | %0,1 | %0,3 |

| Euro Bölgesi Ekim Ayı Aylık Sanayi Üretimi | 13:00 | -%0,3 | -%1,1 |

| Euro Bölgesi Ekim Ayı Yıllık Sanayi Üretimi | 13:00 | -%4,5 | -%6,9 |

| ABD Kasım Ayı Aylık ÜFE | 16:30 | %0 | -%0,5 |

| ABD Kasım Ayı Aylık Çekirdek ÜFE | 16:30 | %0,2 | %0 |

| ABD Kasım Ayı Yıllık ÜFE | 16:30 | %1 | %1,3 |

| ABD Kasım Ayı Yıllık Çekirdek ÜFE | 16:30 | %2,2 | %2,4 |

| FOMC Toplantı Kararı | 22:00 | %5,25-%5,5 | %5,25-%5,5 |

| Fed Başkanı Powell’ın Konuşması | 22:30 |

Makroekonomik Gelişmeler

FOMC aralık ayı toplantı kararı bugün TSİ 22:00’da açıklanacak

Fed’in para politikasında bir değişikliğe gitmesini beklememekle birlikte, son dönemde piyasalarda artan “erken faiz indirim” beklentilerini dengeleme ve Mart 2024’ü işaret eden indirim beklentilerini daha ileri aylara öteleme amacıyla şahin tonda açıklamalar gelebileceğini değerlendiriyoruz. Beklentinin üzerinde gerileyen ekim ayı enflasyon verileri ve Waller’dan gelen güvercin sinyaller ile birlikte mart ayına kadar öne çekilen faiz indirim beklentilerini agresif bir fiyatlama olarak okuyoruz. Bu çerçevede piyasalarda bir düzeltme olasılığının artmakta olduğu kanaatindeyiz, zira mevcut “erken indirim” fiyatlamaları piyasa koşullarının erken gevşemesine ve Fed’in enflasyon konusunda elde ettiği kazanmaları kaybetmesine neden olabileceğinden, para politikası üyeleri mevcut “coşku” havasının uzun sürmesini istemeyeceklerdir. Bu doğrultuda Fed’in bundan sonraki süreçte finansal koşullarda bir gevşeme oluşmasının önüne geçmek adına faiz indirim fiyatlamaların yeniden ilerleyen aylara kaymasını sağlamaya yönelik açıklamalarda bulunmaları beklenebilir.

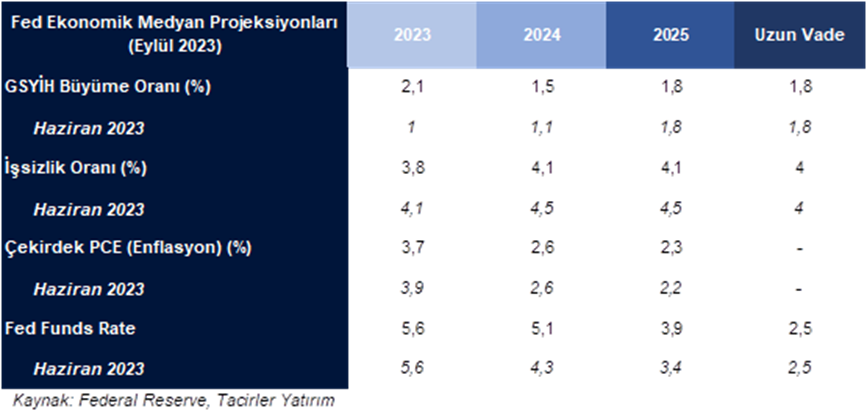

Powell’ın bugün TSİ 22:30’da gerçekleşecek olan basın toplantısının yanı sıra karar ile birlikte yayınlanacak olan ekonomik projeksiyonlar ve Fed üyelerinin faiz tahmin patikasını gösteren dot plot (noktasal tahmin) grafiği toplantının en önemli maddeleri olacak. Fed’in ekonomik projeksiyonlarına ilişkin beklentilerimiz şu şekilde:

- Bugün yayınlanacak olan projeksiyonlarda 2023 yılına ilişkin eylül ayında paylaşılan %2,1’lik büyüme beklentisinin %2,5’e doğru yukarı yönlü revize edilmesini, Çekirdek PCE enflasyon beklentilerinin ise bu yıl ve gelecek yıl için aşağı yönlü revize edilmesini beklemekteyiz.

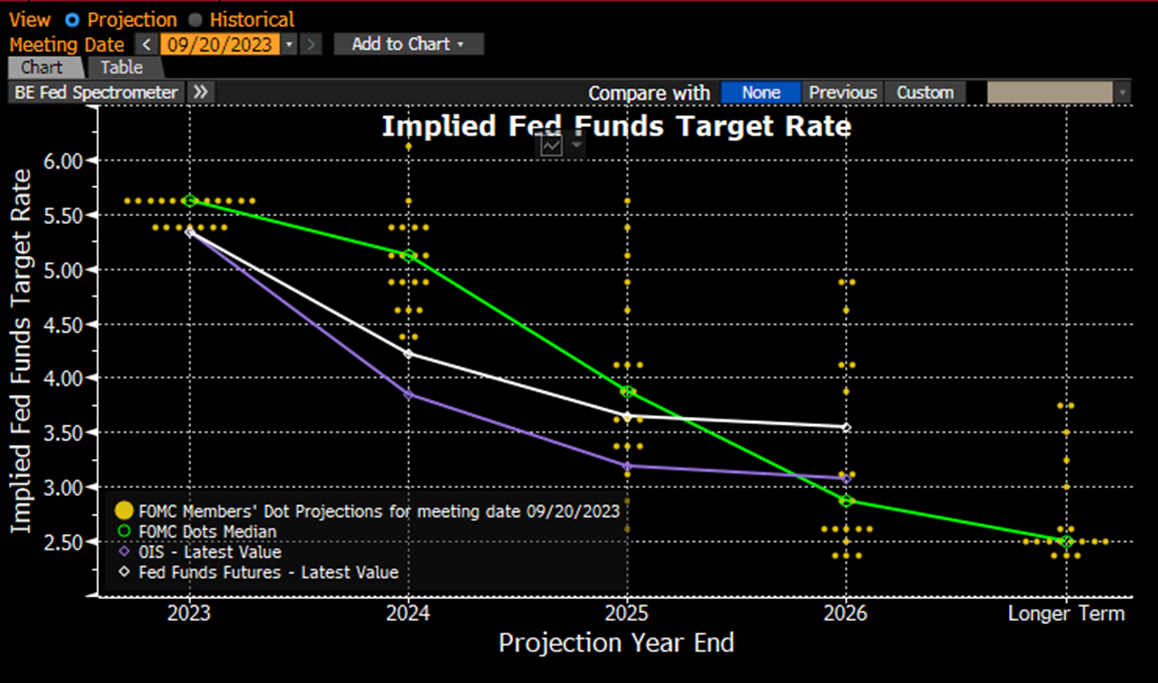

- Eylül ayında 2023 yılı için %5,6 olarak paylaşılan ve bu yıl bir faiz artırımına daha işaret eden Fed Funds Rate’in aşağı çekilmesini bekliyoruz.

- Fed’in en son yayınladığı noktasal tahmin grafiğinde üyelerinde 2024 yılına ilişkin faiz indirim beklentilerinin 100 baz puandan 50 baz puana çekildiğini görmüştük. Opsiyon fiyatlamalarından türetilen olasılıklara baktığımızda piyasalarda mevcut durumda Fed’in 2024 yılında 125 baz puanlık bir faiz indirimine gidebileceği ihtimalinin fiyatlandığını görüyoruz. Bu fiyatlama ortamında Fed üyelerinin 2024 yılı için 50 baz puanlık indirim beklentisinde bir değişikliğe gitmeyebileceğini, bunun da indirim fiyatlamalarının yeniden ilerleyen aylara kaymasına yol açabileceği kanaatindeyiz.

Genel konjonktür itibariyle Fed’in faiz artırımlarını noktaladığı ve gelecek sene enflasyonda devam edecek geri çekilme nedeniyle reel getirideki artışın – dolayısı ile efektif sıkılaşmanın – önüne geçmek adına faiz indireceği görüşünde olmakla birlikte, faiz hadlerinde zirve seviyeleri geri bıraktığımızı ve burada aşağı yönlü eğilimin 2024’te de kendini göstereceğini düşünüyoruz.

Fed’in en son eylül ayında yayınladığı ekonomik projeksiyonları:

Fed’in en son eylül ayında yayınladığı dot plot (noktasal tahmin) grafiği:

Döviz & Emtia Analizleri

USD/TRY

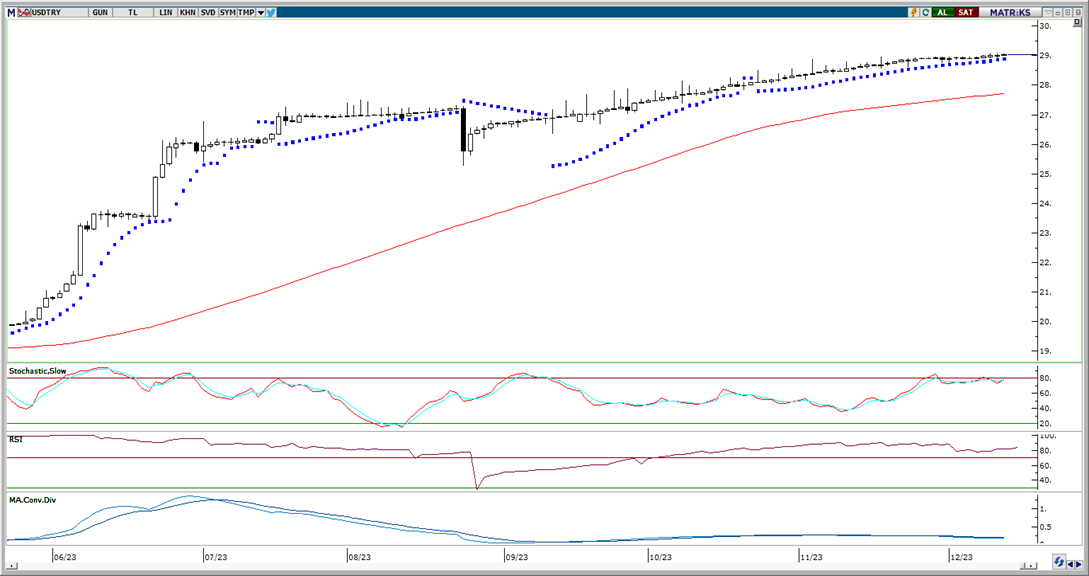

USD/TRY

ABD TÜFE verilerinin arından dolar endeksinde oluşan dalgalı seyir paralelinde USDTRY paritesinin de gün içi görece geniş bir aralıkta hareket ettiği izlendi. Haftanın ikinci işlem gününde 28,93 – 29,07 seviyeleri arasında seyreden USDTRY, günü 29 seviyesi civarından yatay bir seyirle tamamladı. USDTRY paritesinde kademeli yükseliş hareketinin etkili olmaya devam ettiğini görmekle birlikte, kurun bu sabah saatleri itibariyle 29 seviyesi üzerine yerleşmiş olduğu gözleniyor. Teknik göstergelerin ürettikleri sinyaller doğrultusunda USDTRY paritesinde kısa vadeye ilişkin 27 – 30 bandını ön plana çıkarmaya devam ediyoruz.

EUR/USD

EUR/USD

100 günlük hareketli ortalaması üzerinde tutunmayı başaran EURUSD paritesi dün bu ortalama çizgisinden yukarı yönlü bir hareket gerçekleştirdi. ABD TÜFE verileri sonrasında 1,0827 seviyesine kadar ulaşan parite, günü 1,0797 seviyesinden yükselişle tamamladı. Teknik göstergelerin ürettikleri sinyaller doğrultusunda EURUSD paritesinde kısa vadede 1,07 – 1,10 bandının etkili olabileceği görüşündeyiz. Öte yandan, kısa vadeli görünüm açısından bugün itibariyle 1,0755 seviyesinden geçen 100 günlük hareketli ortalamayı yakından izlemeye devam ediyoruz. Paritenin bu ortalama üzerinde tutunmaya devam etmesi durumunda dünkü yükseliş çabasının devam etmesi beklenebilir. Bu ortalamanın aşağı yönlü kırılması ise düşüş eğiliminin 1,07 seviyesi altına doğru devam etmesine yol açabilir. Önümüzdeki döneme ilişkin beklentimiz ise şu şekilde: Avrupa Merkez Bankası’nın ekonomik aktivitenin gevşeme ihtiyacı duyması nedeniyle 2024’te Fed’den daha erken faiz indirimine gideceği, Fed’in ise ekonominin geveme ihtiyacından ziyade efektif sıkılaşmanın önüne geçmek ve reel getirilerdeki artışı dengelemek amacıyla faiz indirimlerini gündeme getirebileceği görüşündeyiz. Bu çerçevede euronun dolar karşısındaki kazançlarını sınırlı görmeye ve yükselişleri düzeltme olarak okumaya devam ediyoruz.

XAU/USD

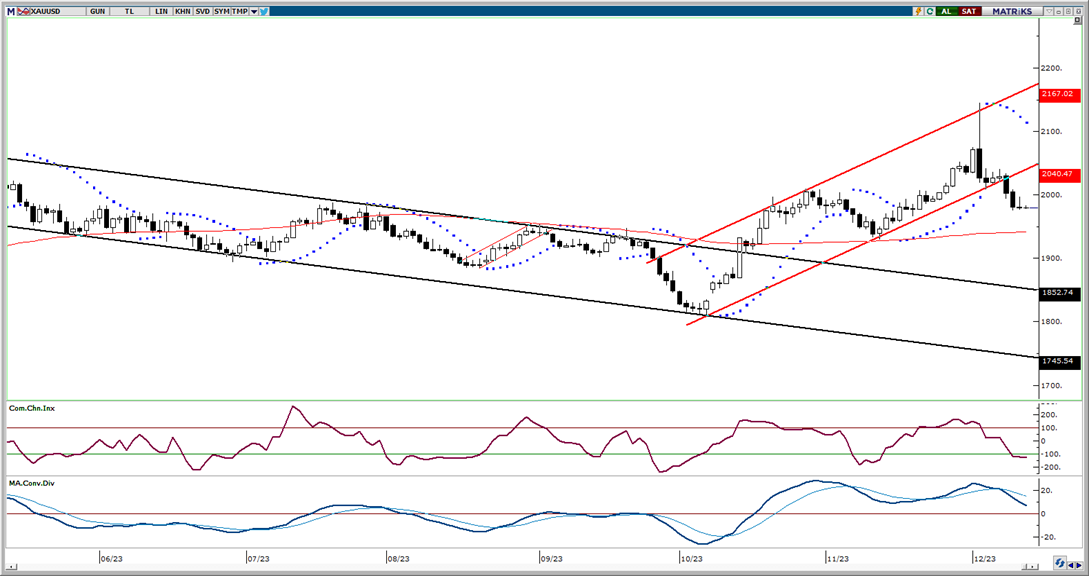

XAU/USD

ABD’den gelen TÜFE verilerinin arından dolar endeksinde oluşan kısa süreli düşüş eğilimi çerçevesinde ons altın dün 1996$ seviyesi üzerini test etse de söz konusu yükseliş kalıcı olamadı. Altının ons fiyatı dün 1976,65$ seviyesinden yatay bir kapanış gerçekleştirdi. Ons altında cuma gününden bu yana ön planda olan düzeltmenin bir süre daha etkili olması beklenebilir. Teknik göstergelerin ürettikleri sinyaller doğrultusunda altının kısa vadede 1960$ – 2010$ seviyeleri arasında işlem görmesini beklemekteyiz. 1960$ seviyesi altında ise 1940$ seviyesinden geçen 100 günlük ortalama orta vadeli güçlü bir destek konumunda yer alıyor. Piyasalarda Fed’in faiz indirimine ilişkin beklentilerin dengeye henüz ulaşmadığını, son dönemde Mart 2024’e kadar öne çekilen beklentilerin değerli metallerdeki volatiliteyi artırdığını görüyoruz. Fiyatlamalarda bir dengelenme yaşanana kadar volatilitenin yüksek seyretmesini bekliyoruz. Ancak genel görünüm itibariyle ABD’de getirilerin halen yüksek seviyelerde bulunduğu ve gelecek dönemde buradaki geri çekilmenin daha belirgin olacağı beklentimiz çerçevesinde, başta altın olmak üzere değerli metaller açısından elverişli bir döneme giriş yapıldığı kanaatindeyiz. Bu görünüm altında, aşırı olarak nitelendirdiğimiz “erken indirim” fiyatlamalarının dönem dönem düzeltme hareketlerine neden olabileceği görüşünde olmakla birlikte, önümüzdeki dönemde değerli metallere yönelik pozitif beklentimizi sürdürmekteyiz.

XAG/USD

XAG/USD

Dün ABD verilerinin ardından dolar endeksinde oluşan kısa süreli geri çekilme hareketi esnasında 23,15$ seviyesine kadar çıkan ve 50 günlük ortalamasını test eden gümüş, bu ortalamayı aşmayı başaramadı ve kazançlarını silerek günü 22,76$ seviyesinden düşüşle tamamladı. Geçtiğimiz hafta cuma günü 200, 100 ve 50 günlük ortalamalarını aşağı yönlü kıran gümüşte, düzeltme hareketinin etkili olmaya devam ettiği gözleniyor. Gümüşte kısa vadeli görünümde bugün itibariyle 23,15$ seviyesinden geçen 50 GHO, 23,22$ seviyesinden geçen 100 GHO ve 23,50$ seviyesinden geçen 200 GHO kısa vadeli önemli bir direnç bölgesi olarak ön plana çıkıyor. Yeniden yükseliş eğiliminden bahsedebilmemiz için bu ortalamalar üzerinde kalıcı bir hareket görmemiz önem arz ediyor. Aşağıda ise 22,65$, 22,35 ve 22$ seviyeleri destek konumunda yer alıyor.