12.07.2024

Global Piyasalar Bülteni

Global piyasalardaki gelişmeler ve beklentilerimiz

Detaylı PDF - 330 KBÖne Çıkan Gelişmeler

ABD haziran ayı TÜFE verileri dün piyasa gündeminde üst sırada yer aldı. ABD’de aylık TÜFE’nin Mayıs 2020’den buyana ilk defa daralma kaydetmesi ve yıllık çekirdek TÜFE’nin ise Nisan 2021’den bu yana en düşük düzeyine gerilemesinin ardından dolar endeksi ve ABD 10 yıllık tahvil faizleri gerilerken, Fed’in eylül ayında faiz indirimlerine başlayacağına ilişkin olasılıklar %90’ın üzerine yükseldi. Verilerin ardından Fed üyelerinden birbiri ardına faiz indirimlerine yeşil ışık yakan açıklamalar geldiğini takip ettik. ABD borsaları günü karışık bir seyirle tamamlarken, teknoloji hisselerinde görülen satış baskısı ön plana çıktı. Değerli metaller zayıf TÜFE verileri sonrasında yükselişini hızlandırırken, EURUSD paritesi 1,09 seviyesinin test etti. TÜFE gerçekleşmelerinin ardından bugün ABD’den haziran ayına ilişkin gelecek olan ÜFE verileri ve öncü (ilk okuma) Michigan Tüketici Güven Endeksi verileri takip edilecek.

Küresel Borsalar:

- ABD borsaları TÜFE verilerinin ardından günü karışık bir seyirle tamamladı. Kapanışta Dow Jones endeksi %0,08 artarak 39.753,75 puana yükseldi. S&P 500 endeksi %0,88 kayıpla 5.584,54 puana, Nasdaq endeksi %1,95 azalışla 18.283,41 puana geriledi.

- Avrupa borsaları günü artıda tamamladı. Kapanışta gösterge endeks Stoxx Europe 600, %0,6 artışla 519,51 puana çıktı. İngiltere'de FTSE 100 endeksi %0,36 artarak 8.223,34, Almanya'da DAX 40 endeksi %0,69 değer kazanarak 18.534,56, Fransa'da CAC 40 endeksi %0,71 yükselerek 7.627,13 ve İtalya'da FTSE MIB 30 endeksi %0,03 artışla 34.318,11 puan oldu.

- Bu sabah saatlerinde Asya borsaları karışık seyrediyor. Asya seansında Japonya’dan gelen sanayi üretimi verilerinin önceki döneme göre yükseliş kaydetmesine rağmen, ABD teknoloji hisselerinde dün yaşanan sert satışların özellikle Nikkei’de risk iştahını bozduğu takip ediliyor. Japonya’da Nikkei endeksi %2’nin üzerinde kayıplar yaşarken, Hong Kong Hang Seng endeksi ise %2 primli işlem görüyor. Çin CSI 300e endeksi ise yatay negatif seyrediyor.

Tahvil Piyasaları:

- ABD’de haziran ayında beklentilerin altında gelen enflasyon verilerinin ardından ABD’de tahvil faizleri geriledi. 10 yıllık tahvil faizi %4,21’den kapanırken, 5 yıllık tahvil faizi ise %4,15 seviyesi altına indi. 2 yıllıklar ise %4,5130 seviyesine geriledi. ABD Hazinesi’nin dün düzenlediği 22 milyar dolar tutarında 30 yıl vadeli tahvil ihalesinde talep / satış rasyosu 2,3x ile düşük bir talebi işaret ederken, ihalenin ardından tahvil getirilerinde sınırlı bir yükseliş izlense de söz konusu hareket kalıcı olmadı.

- Avrupa tahvillerinin de dün önemli ölçüde değer kazandığı ve getirilerdeki düşüşün hızlandığı takip edildi. Almanya 10 yıllık tahvil faizi %2,7’lik düşüşle %2,4630 seviyesine, İtalya 10 yıllıklar ise %1,8’lik düşüşle %3,7840 seviyesine indi.

Para Piyasaları:

- ABD enflasyon verilerinin ardından 105 seviyesi altına gerileyen dolar endeksi günü %0,6’lık düşüşle 104,44 seviyesinden tamamlarken, EURUSD paritesi ise gün içerisinde 1,09 seviyesini test etmesi sonrasında günü 1,0868 seviyesinden yükselişle kapattı.

- USDJPY paritesi gün %1,8’lik düşüş kaydederek 158,84 seviyesinden günü tamamlarken, yendeki hızlı değer kazanımı Japonya’da hükümetin kura müdahale ettiği yönündeki spekülasyonları artırdı.

Emtia Piyasaları:

- ABD’de beklentilerin altında gelen enflasyon verilerinin ardından ons altın günü %2’ye yakın yükselişle 2.415,48$ seviyesinden tamamlarken, gümüş fiyatları ise kapanışta %2,1’lik yükselişle 31,46$ seviyesine tırmandı. Altın / gümüş rasyosu ise 76,95 seviyesinden 76,77 seviyesine indi.

- Brent petrol günü %0,4’lük primle varil başına 85,40$ seviyesinden tamamlarken, ham petrol ise %0,6 yükseliş kaydederek varil başına 82,62$ seviyesinden kapandı.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

| ABD Haziran Ayı Aylık ÜFE | 15:30 | %0,1 | -%0,2 |

| ABD Haziran Ayı Aylık Çekirdek ÜFE | 15:30 | %0,2 | %0 |

| ABD Haziran Ayı Yıllık ÜFE | 15:30 | %2,3 | %2,2 |

| ABD Haziran Ayı Yıllık Çekirdek ÜFE | 15:30 | %2,5 | %2,3 |

| ABD Haziran Ayı Öncü Michigan Tüketici Güven Endeksi | 17:00 | 68,5 | 68,2 |

Makroekonomik Gelişmeler

ABD TÜFE verilerinin ardından eylül ayına ilişkin faiz indirim beklentileri güçlendi

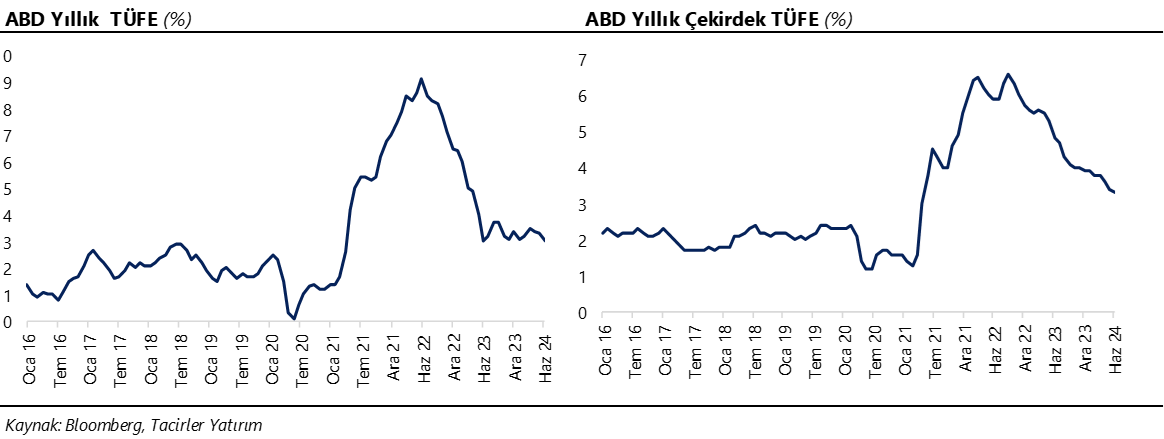

Dün ABD’den beklentilerin altında gelen haziran ayı TÜFE verileri sonrasında dolar endeksi ve tahvil faizleri geri çekilirken, Fed’in eylül toplantısında faiz indirimlerine başlayacağına ilişkin piyasa beklentisi güçlendi. Dün açıklanan verilerde aylık TÜFE artışı %0,1’lik artış beklentisinin altında gelerek %0,1’lik bir daralmayı işaret ederken, ABD’de aylık TÜFE Mayıs 2020’den buyana ilk defa daralma kaydetti. Diğer yandan, %3,3 seviyesinden %3,1 seviyesine inmesi beklenen yıllık TÜFE ise %3 seviyesine gerileyerek beklentilerin altında gerçekleşti. Böylelikle ABD’de yıllık TÜFE son bir yılın en düşük seviyesine inmiş oldu. Manşet TÜFE’deki gerilemenin yanı sıra, haziran ayında %3,4 civarında sabit kalarak katılık emareleri göstermesi beklenen çekirdek TÜFE’nin de yıllık bazda %3,3’e inerek Nisan 2021’den bu yana en düşük düzeyine gerilemesi de önemli bir diğer gelişme olarak ön plana çıkıyor.

Beklentilerin altında gelen haziran TÜFE verilerinin ardından Fed üyelerinden faiz indirimlerine yeşil ışık yakan açıklamalar geldiğini takip ettik. Fed YK üyesi Musalem, verilerin ardından yaptığı açıklamasında TÜFE verilerinin cesaret verici olduğu yorumunda bulunurken, San Francisco Fed Başkanı Daly ise son dönemde açıklanan enflasyon verilerinin rahatlama sağladığını belirterek enflasyonda ve istihdamda devam eden gevşemenin faiz indirimlerini getirebileceğini belirtti. Daly, enflasyonun daha da soğumasının muhtemel olduğunu, ancak potansiyel olarak inişli çıkışlı bir seyir izleyeceğini, haziran ayı Fed politika yapıcı tahminlerinde öngörüldüğü üzere bu yıl bir ya da iki faiz indiriminin uygun olabileceğini söyledi. Chicago Fed Başkanı Austan Goolsbee ise ABD ekonomisinin bu yılın başlarında yaşanan yükselişin ardından %2'lik enflasyona ulaşma yolunda ilerlediğini söyledi ve faiz oranlarını düşürmek için zamanın yakın olduğuna dair güveninin arttığını belirtti.

Verilerin ardından dolar endeksi ve ABD 10 yıllık tahvil faizleri gerilerken, Fed’in eylül ayında faiz indirimlerine başlayacağına ilişkin olasılıklar %90’ın üzerine yükseldi. Opsiyon fiyatlamalarından türetilen olasılıklara baktığımızda Fed’in 18 Eylül’de gerçekleşecek olan toplantısında 25 baz puanlık faiz indirimine gideceğine ilişkin ihtimalin %93 civarında bir olasılık düzeyi ile fiyatlandığını, 18 Aralık’taki toplantıda da ikinci bir faiz indirimine gideceğine ise ise %85 civarında bir olasılık atfedildiğini görüyoruz. PCE enflasyondaki görünümün Fed’in hedefleri ile uyumlu bir patikada ilerlemeye devam ediyor olması ile birlikte bu yıl Fed’den faiz indirimi beklemeye devam ediyoruz. Yaz aylarında PCE enflasyondaki düşüşün sürmesi durumunda eylül ayında faiz indirimlerine başlanması ihtimalinin artabileceği, dolayısı ile bu yıl için 2 faiz indirimi ihtimalinin halen masada olduğu görüşündeyiz.

Döviz & Emtia Analizleri

USD/TRY

USD/TRY

ABD’de beklentilerin altında açıklanan haziran TÜFE verilerinin ardından GoÜ para birimlerinin büyük çoğunluğu dün dolar karşısında değer kazanırken, TL ise %0,04’lük oldukça sınırlı bir primle alt sıralarda yer aldı. USDTRY paritesi günü 32,8395 seviyesinden tamamlarken, Türkiye 5 yıllık CDS primi ise 258,58 baz puandan 257,36 baz puana indi. Teknik göstergelerin ürettikleri sinyaller doğrultusunda kurda kısa vadeye ilişkin 32,50 – 33,20 bandını ön plana çıkarıyoruz. Yıl sonuna ilişkin beklentilerimiz ise TL’de reel bir değer kazanımına işaret ediyor.

EUR/USD

EUR/USD

ABD verilerinin ardından dün 1,09 seviyesini test eden EURUSD paritesinde yukarı yönlü momentumun korunduğunu izliyoruz. Kısa vadeli trend ve momentum göstergeleri, geçtiğimiz hafta önemli hareketli ortalamaların aşılması sonrasında paritedeki yukarı yönlü eğilimin devamını işaret ediyor. Teknik göstergelerin ürettikleri sinyaller doğrultusunda paritede bugüne ilişkin olarak 1,0850 – 1,0915 bandını ön plana çıkarıyoruz. 1,0915 öncesinde 1,0875 direnci yer alırken, aşağıda kanal sınırına denk gelen 1,0850 seviyesi bugün için önemli bir destek konumunda bulunuyor.

XAU/USD

XAU/USD

seviyesinden tamamlayan ons altında yükseliş potansiyelinin korunduğunu görmekteyiz. Kısa vadeli yükseliş kanalı içerisinde hareket etmekte olan ons altında kanal sınırlarını gözeterek yakın vadeye ilişkin olarak 2.375$ – 2.430$ bandını ön plana çıkarmaktayız. 2.375$ öncesinde 2.400$ ve 2.387$ destekleri yer alırken, 2.430$ öncesinde ise 2.415$ ara direnci bulunuyor. Fed’in faiz indirim sürecine doğru ilerleniyor olması ile birlikte ons altında gelecek döneme ilişkin pozitif beklentimizi korumaktayız.

XAG/USD

XAG/USD

Kısa vadeli bir yükseliş kanalı oluşturmuş olan gümüşte teknik görünümün pozitif olmaya devam ettiğini izliyoruz. Kanal içerisindeki hareketini koruyan gümüşte kısa vadeli eğilimin yukarı yönlü olduğunu takip ediyoruz. Teknik göstergeler gümüşün kısa vadede 30$ üzerinde tutunmaya devam edebileceğinin sinyalini verirken, yakın vadeye ilişkin olarak 30$ – 32,50$ bandını işaret ediyor. Aşağıda 30,85$, 30,53$ ve 30,15$ seviyeleri destek, yukarıda ise 31,16$, 31,48$ ve 31,85$ seviyeleri direnç konumunda bulunuyor.