20.02.2024

Global Piyasalar Bülteni

En Son Gelişmeler

Detaylı PDF - 380 KBHaber Başlıkları

- Çin Merkez Bankası gösterge mortgage faizi olan olan beş yıllık kredi ana faiz oranında (LPR) rekor indirime giderek faizi %4,20 seviyesinden %3,95 seviyesine düşürdü. 5 yıllık LPR oranındaki indirimle özelikle mortgage faizlerinin aşağı çekilmesi ve gayrimenkul sektörünün desteklenmesi amaçlanıyor. Piyasalarda bir süredir beş yıllık faizde 10 baz puanlık bir indirim gelmesi bekleniyordu. Beklentilerin üzerinde gelen 25 baz puanlık indirim sonrasında Çin borsası ve gayrimenkul hisselerinde alım yaşansa da söz konusu kazançların kalıcı olmadığı görüldü. Bu sabah saatlerinde Şangay borsası yatay pozitif (+%0,2) seyrediyor.

- Çin’de cari işlemler dengesi 2023 yılında 264,2 milyar dolar fazla verdi. Bu dönemde, dış ticarette 608 milyar dolar fazla, hizmet alım-satımlarında 229,4 milyar dolar açık, yurt dışı yatırımlar ve döviz girdilerinde 129,6 milyar dolar açık ve cari transferlerde 15,2 milyar dolar fazla kaydedildi. Cari işlemler fazlasının gayrisafi yurt içi hasılaya oranı yüzde 1,5 oldu.

- Avrupa Merkez Bankası (ECB) bugün TSİ 13:00’da Euro Bölgesi’nde müzakere edilen ücret oranlarına ilişkin gösterge yayınlayacak. Açıklanacak olan gösterge ücretlerdeki gelişmelerin analiz edilmesinde önemli bir bileşen niteliğinde yer alırken, ücret artışları konusunda toplu müzakere süreçlerinin sağlıklı sonuç vermesi amacıyla bölgenin en büyük ekonomilerinden belirli aralıklarda toplanan veriler ile oluşturuluyor. Piyasaların ve para politikası otoritelerinin enflasyon görünümü ve ücret artışlarına odaklandığı mevcut dönemde ECB’nin açıklayacağı gösterge yakından takip edilecek.

- Almanya Merkez Bankası (Bundesbank), Almanya ekonomisinde bu yılın ilk çeyreğinde daralmanın devam edeceği tahminini paylaştı. Bundesbank yayımladığı aylık raporda zayıf dış talep, tüketicilerin temkinli duruşu ve yüksek borçlanma maliyetleriyle azalan yatırım iştahı çerçevesinde Almanya ekonomisinin muhtemelen resesyonda olduğunu belirtti. Raporda henüz toparlanmanın görülmediği belirtilerek "Üretim 2024'ün ilk çeyreğinde de hafif şekilde düşebilir. 2 kez üstüste düşüş ile birlikte ekonomi teknik resesyona girebilir" ifadesine yer verildi.

- Geçtiğimiz hafta ABD’den gelen güçlü enflasyon verilerinin ardından piyasalarda faiz indirim beklentilerindeki “normalleşme” süreci hız kazanırken, Fed’e yönelik faiz indirim beklentileri haziran ayına ötelenmeye başladı. Konuya ilişkin analizimizi ve beklentilerimizi içeren yazımıza bültenimizin Makroekonomik Gelişmeler bölümünden ulaşabilirsiniz.

- Haftanın ilk işlem gününde dolar endeksinde yatay bir seyrin ön plana çıktığı izlendi. Gün içerisinde 104,14 – 104,38 bandında işlem gören endeks, günü 104,29 seviyesinden yatay bir seyirle tamamladı.

- Dün ABD’de resmî tatil nedeniyle kapalı olan tahvil piyasaları bugün işleme açıldı. ABD 10 yıllık tahvil faizi bu sabah saatlerinde %4,30 seviyesi civarında seyrediyor.

- Petrol fiyatları, Husilerin Kızıldeniz'e bir kez daha saldırmasının ardından yeni haftaya yükselişle başladı. Brent petrolün varil fiyatı dün gün içerisinde 83,60$ seviyesine kadar yükselmesinin ardından günü 83,56$ seviyesinden yükselişle tamamladı. Brent petrol bu sabah saatlerinde 83,50$ civarında seyrediyor.

- Avrupa borsaları günü karışık bir seyirle tamamladı. Kapanışta Stoxx Europe 600 gösterge endeksi %0,16 artarak 492,39 puana ve İngiltere'de FTSE 100 endeksi %0,22 değer kazanarak 7.728,5 puana çıktı. Almanya'da DAX 30 endeksi %0,15 değer kaybederek 17.092,26 puana ve İtalya'da FTSE MIB 30 endeksi %0,18 gerileyerek 31.676,05 puana indi. Fransa'da CAC 40 endeksi ise yerinde seyrederek 7.768,55 puanda kapandı.

- Haftanın ilk işlem gününde resmî tatil nedeniyle kapalı olan ABD borsaları bugün işleme açılacak.

Günlük Ekonomi Takvimi

Ülke | Veri | Saat | Beklenti | Önceki |

| Avrupa Merkez Bankası Ücret Göstergesi | 13:00 | ||

| ABD Ocak Ayı Conference Board Öncü Gösterge | 18:00 | -%0,3 | -%0,1 |

Makroekonomik Gelişmeler

Fed’e yönelik faiz indirim beklentileri haziran ayına öteleniyor

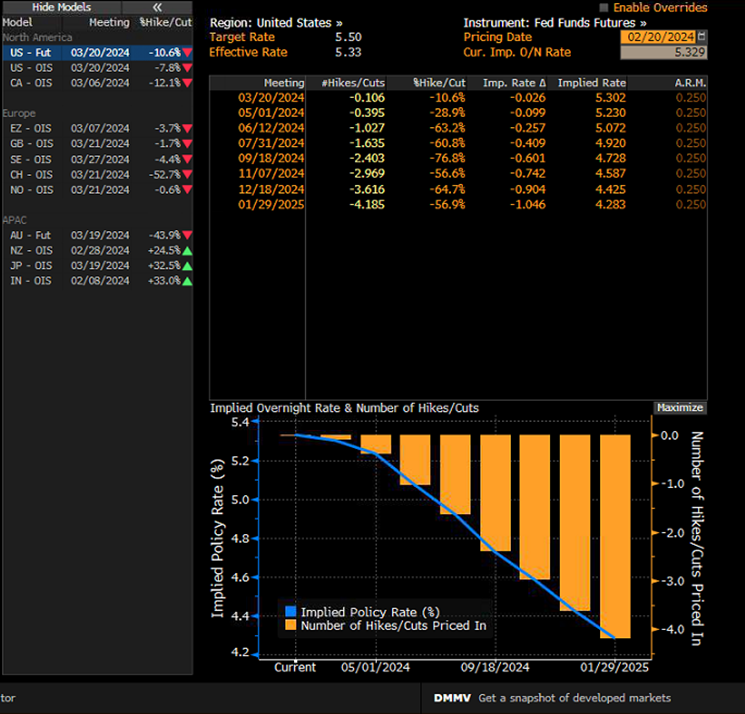

Geçtiğimiz hafta ABD’den gelen güçlü enflasyon verilerinin ardından piyasalarda faiz indirim beklentilerindeki “normalleşme” süreci hız kazandı. Yılbaşında mart ayına kadar öne çekilmiş olan agresif faiz indirim beklentilerinin ötelenme sürecinin sürdüğü, bunula birlikte son dönemde dolar endeksi ve ABD 10 yıllık tahvil faizinde de önden yüklemeli fiyatlamaların geri alınmaya başlaması ile birlikte bir yükseliş eğiliminin ön planda olduğunu izliyoruz. Opsiyon fiyatlamalarından türetilen olasılıklara baktığımızda mart ayında bir faiz indirime gidileceğine ilişkin ihtimalin %10,6’ya gerilediği, mayıs ayına ilişkin beklentilerin ise %30 seviyesi altına inmiş olduğu takip ediliyor. Haziran ayı toplantısında ise piyasa %63 ihtimalle faiz indirimi geleceğini fiyatlıyor.

ABD cephesinde büyüme görünümüne yönelik önemli bir risk unsuru ön plana çıkmazken, enflasyon görünümünde ise ocak ayı verilerinin beklentilerin üzerinde gelmesi bir miktar beklentileri ötelemiş olsa da enflasyon görünümünde aşağı yönlü hareketin sürdüğü izleniyor. Ocak ayına ilişkin verileri beklentilerin üzerinde gelse de manşet enflasyondaki gerilemenin sürdüğü ve çekirdek tarafta ise para politika otoritesi tarafından da beklendiği üzere yatay bir görünümün olduğu izleniyor. Dolayısı ile enflasyon kazanımlarının devam ettiğini görüyoruz. Bu çerçevede, Fed’in faiz indirimine gitmek için Avrupa Merkez Bankası’nın aksine erken davranması gibi bir gereklilik olmadığı görüşünde olmakla birlikte, efektif sıkılaşmanın önünde geçmek ve reel getiri ayarlamasına gitmek adına bu yıl içerisinde en az iki faiz indirimi gerçekleştirmesini bekliyoruz. Fed’in bu yılın ikinci yarısından önce faiz indirimlerine başlamasını beklememekle birlikte; faiz indirimlerinin en erken 12 Haziran toplantısında başlayabileceğini, ancak Fed’in bunu eylül toplantısına kadar ötelemesi için alanı olduğunu kanaatindeyiz.

Fed’in faiz politikasına ilişkin opsiyon fiyatlamaları:

Döviz & Emtia Analizleri

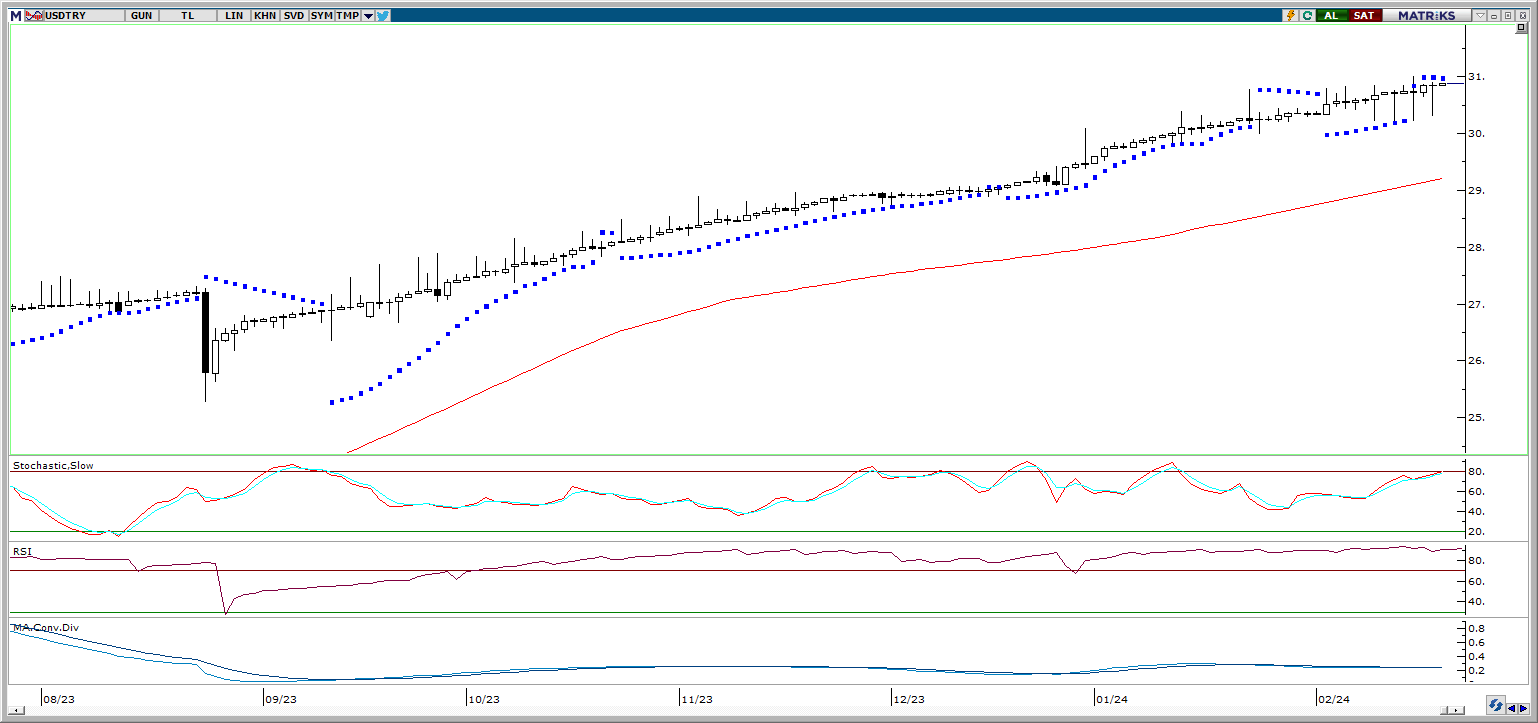

USD/TRY

USD/TRY

Haftanın ilk işlem gününde GoÜ para birimleri genelinde karışık bir seyir izlenirken, TL’nin ise dolar karşısında %0,02 oranında sınırlı bir değer kaybı ile orta sırada yer aldığı ve yatay bir performans sergilediği takip edildi. TL’deki yatay görünüm ile birlikte USDTRY paritesi haftanın ilk işlem gününü 30,8525 seviyesinden sınırlı bir yükselişle tamamladı. Türkiye 5 yıllık CDS primi ise 297,86 baz puandan 293,37 baz puana geriledi. Teknik göstergeler kurda kısa vadeye ilişkin olarak 30 – 33 bandını ön plana çıkarmaya devam ediyor.

EUR/USD

EUR/USD

Düşüş kanalı içerisinde hareket etmeye devam eden EURUSD paritesinde, teknik göstergelerin ürettikleri sinyaller doğrultusunda kısa vadeye ilişkin olarak 1,0675 – 1,08 bandını ön plana çıkarmaya devam ediyoruz. Genel görünüm itibariyle euronun dolar karşısındaki kazançlarının sınırlı kalmaya devam ettiğini izliyoruz. Yukarıda 1,08 seviyesinden geçen 100 GHO’nun aşılamaması durumunda paritedeki baskının devamını bekleriz. Hedef işlem aralığımızın alt sınırı olan 1,0675 öncesinde 1,07 desteği yer alırken, 1,08 öncesinde ise 1,0775 ara direnç seviyesi bulunuyor.

XAU/USD

XAU/USD

Agresif faiz indirim fiyatlamalarının normalleşmeye başlaması metallerde bir süredir altını çizmekte olduğumuz baskının geçtiğimiz hafta derinleşmesine yol açtı. 1990$’a doğru gerileyen ve bu bölgeden yeniden yükselişe geçen ons altında düzeltmenin önemli oranda gerçekleştiğini görüyoruz. Yılın ikinci yarısına doğru faiz indirim sürecine yaklaştıkça ABD 10 yıllıklarda %4 altına geri çekilme ve değerli metallerde de yükseliş eğiliminin ön plana çıkmasını bekliyoruz. Teknik görünüm çerçevesinde altında kısa vadede 2000$ – 2050$ bandında bir hareket öngörüyoruz.

XAG/USD

XAG/USD

Haftanın ilk işlem gününde 23,45$ seviyesine kadar tırmanan gümüş, düşüş kanalının üst sınırından direnç görerek kazançlarını sildi ve günü 22,98$ seviyesinden düşüşle tamamladı. Üst üste iki gün kanal sınırını test eden ancak kanalı yukarı yönlü kıramayan gümüşte, teknik göstergelerin ürettikleri sinyaller doğrultusunda kısa vadede 22,70$ – 23,50$ bandında bir hareket bekliyoruz. Yukarıda 23,10$ seviyesinden geçen 100 GHO, 23,30$ seviyesinden geçen 200 GHO ve 23,50$ seviyesinden geçen kanal direnci önemli bir direnç bölgesi oluşturuyor.