06.09.2024

Ekonomik Veri Takvimi 9 – 13 Eylül

Gelecek haftanın öne çıkan verileri

Detaylı PDF - 197 KBYurt İçi Veri Takvimi

Yurt İçi Veri Takvimi

9 Eylül Pazartesi

Hazine ihaleleri (12 ay vadeli kuponsuz, 4 yıl vadeli TLREF’e endeksli)

10 Eylül Salı

Hazine ihaleleri (7 yıl vadeli değişken faizli, 9 yıl vadeli sabit kuponlu)

- Hazine ve Maliye Bakanlığı bu hafta 9 Eylül Eylül Pazartesi günü 12 ay vadeli kuponsuz ve 4 yıl vadeli TLREF’e endeksli, 10 Eylül Salı günü ise 7 yıl vadeli değişken faizli ve 9 yıl vadeli sabit kuponlu tahvil ihaleleri düzenleyecek. Eylül – Kasım 2024 dönemine ilişkin üç aylık iç borçlanma stratejisine göre Hazine eylül ayında 126,8 milyar TL’lik itfası karşılığında yedi ihale ve bir doğrudan satış ile birlikte toplam 177,6 milyar TL’lik iç borçlanma gerçekleştirmeyi planlıyor. Eylül ayı için geri çevirme rasyosu %140 olarak planlanıyor.

- Bu haftaki ihalelerin ardından Hazine 16 Eylül’de 2 yıl vadeli sabit kuponlu ve 3 yıl vadeli TÜFE’ye endeksli iki tahvil ihalesi, 17 Eylül’de ise 5 yıl vadeli sabit kuponlu tahvil ihalesi ve 2 yıl vadeli kira sertifikası doğrudan satışı düzenleyecek olan eylül ayı iç borçlanma programını tamamlayacak.

10:00 Temmuz Sanayi Üretimi

- Zayıflamaya devam eden öncü göstergeler ve Kurban Bayramı tatili nedeniyle oluşan köprü günü etkisi ile birlikte sanayi üretimi haziran ayında aylık bazda %2,1, yıllık bazda ise %4,7 daralma kaydetmişti. Temmuz ayında ise köprü günü etkilerinin ortadan kalması ile birlikte sanayi üretimi verilerinde teknik bir toparlanmanın ön plana çıkmasını ve aylık bazda yükseliş yaşanmasını bekliyoruz. Temmuz ayında beklediğimiz toparlanma ile birlikte üçüncü çeyrek sanayi üretimi performansının ikinci çeyreğe göre daha iyi bir yerde oluşabileceğini değerlendiriyoruz.

- Ancak köprü günü etkilerinin yarattığı oynaklığın dışında ana eğilime bakıldığında genel çerçevede sanayi sektörü faaliyetinin, manşet değerlerden daha sınırlı düzeyde olmakla birlikte güç kaybetmekte olduğunu görüyor ve bu zayıflamanın ilerleyen aylarda sürmesini bekliyoruz. Talepteki zayıflama nedeniyle yeni siparişlerdeki gerilemenin daha belirgin hale gelebileceğini ve sıkı finansal koşulların sanayi sektörü üzerinde baskı yaratmaya devam edebileceğini değerlendiriyoruz. 2024 yıl sonu büyüme tahminimizi %3 düzeyinde koruyoruz.

10:00 Temmuz İşgücü İstatistikleri

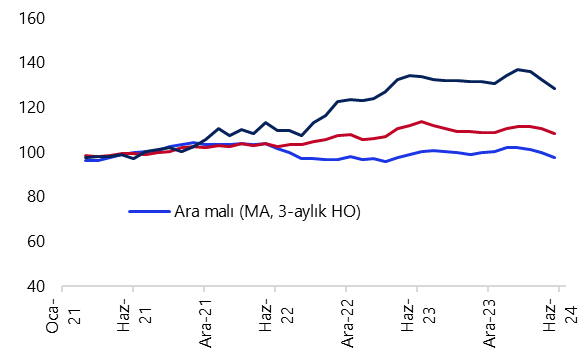

- Mevsim etkisinden arındırılmış işsizlik oranı haziran ayında %8,5 seviyesinden %9,2 seviyesine hızlı bir yükseliş gösterdi ve Ağustos 2023’ten bu yana en yüksek seviyesine ulaştı. Mevsim etkisinden arındırılmış işgücüne katılma oranı aynı dönemde %54,6 seviyesinden %54,4 seviyesine gerilerken, istihdam oranı ise %49,9 seviyesinden %49,3’e indi.

- İşgücü istatistikleri içerisinde yakından izlediğimiz ve daha geniş tanımlı bir işsizlik göstergesi olan âtıl işgücü oranı (zamana bağlı eksik istihdam, potansiyel işgücü ve işsizlerden oluşan işgücü oranı) ise önceki aya göre 3,8 puan artarak %29,2 oldu. Haziran ayı itibariyle mevsim etkisinden arındırılmış zamana bağlı eksik istihdam ve işsizlerin bütünleşik oranı %17,5’ten %20,2 seviyesine yükselirken, buradaki artış; eğitimine uygun bir iş bulamayıp daha farklı kalifikasyonlarda istihdam edilen veya tam zamanlı bir işte çalışabilecekken bu doğrultuda bir iş bulamayarak yarı zamanlı bir işte çalışmak durumunda kalan kişi sayısındaki yükselişi işaret ediyor. İşsiz ve potansiyel işgücünün bütünleşik oranı ise %17,3 seviyesinden %19,5 seviyesine çıktı. İkinci yarı itibariyle ekonomik aktivitede beklediğimiz daha belirgin soğuma çerçevesinde işgücü göstergelerindeki bozulmanın devam edebileceği beklentisindeyiz.

12 Eylül Perşembe

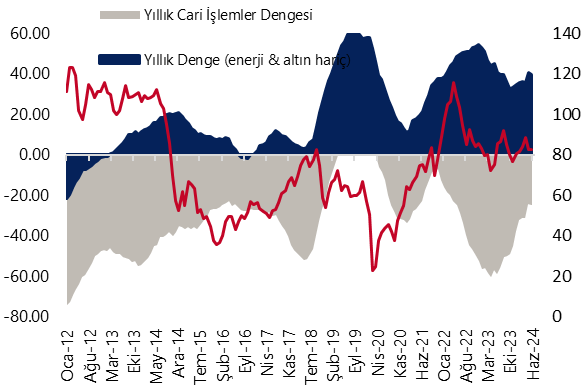

10:00 Temmuz Ödemeler Dengesi İstatistikleri

- Cari işlemler dengesinin temmuz ayında 1 milyar dolar fazla vermesini bekliyoruz. Yurt dışı talepteki iyileşmenin ve altın ithalatındaki düşüşün devam edeceği ve enerji tarafında bir artış yaşanmayacağı öngörümüz çerçevesinde cari işlemler dengesi performansındaki olumlu seyrin devamını bekliyoruz. Makroekonomik tahminlerimizde geçtiğimiz hafta gerçekleştirdiğimiz revizyon ile birlikte yıl sonu cari açık tahminimizi 33 milyar dolar seviyesinden 25 milyar dolar seviyesine indirdik.

14:30 Haftalık TCMB verileri (30 Ağustos – 6 Eylül)

(Menkul Kıymet İstatistikleri – Para & Banka İstatistikleri – Uluslararası Rezervler ve Döviz Likiditesi)

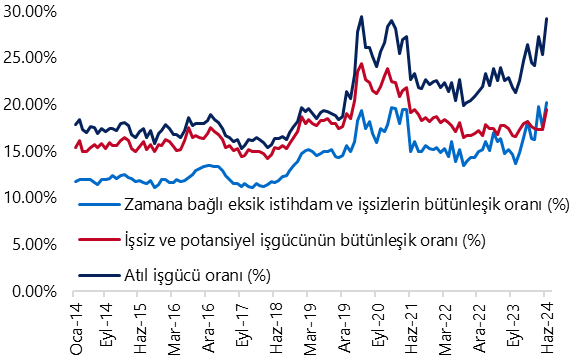

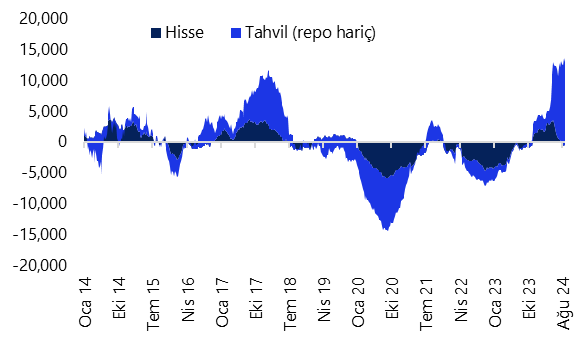

- 23 – 29 Ağustos döneminde hisse piyasasında 19,5 milyon dolarlık bir yabancı çıkışı, tahvil piyasasında ise repo işlemleri hariç 683 milyon dolarlık bir yabancı girişi görüldü. Aynı hafta içerisinde yerleşiklerin altın hariç parite etkisinden arındırılmış DTH’ları 1,46 milyar dolar gerilerken, altın dahil toplam DTH hesaplarında fiyat etkisinden arındırılmış olarak 1,15 milyar dolar düşüş gerçekleşti. 23 – 29 Ağustos haftasında TCMB net döviz rezervi 2,9 milyar dolar düşüşle 40,8 milyar dolar olurken, brüt döviz rezervi ise 1 milyar dolar gerileyerek 149,50 milyar dolara indi. Bu dönemde swap hariç net rezerv ise 2,9 milyar dolar düşüşle 18,50 milyar dolar olarak gerçekleşti. Ayrıntılı rapor için tıklayınız.

13 Eylül Cuma

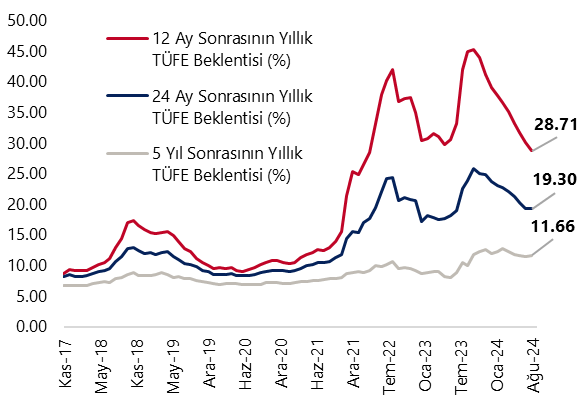

10:00 TCMB Eylül Piyasa Katılımcıları Anketi

- Bir önceki anket sonuçlarını hatırlayacak olursak: Temmuz anketinde %43,5 seviyesinden %42,95’e gerileyen 2024 yıl sonu enflasyon beklentisi ağustos anket sonuçlarında %43,3’e yükseldi. 12 ve 24 ay ileriye yönelik enflasyon tahminlerinde ise düşüş sürerken; 12 ay sonrasına yönelik enflasyon beklentisi ağustos ayında %30 seviyesinden %28,7’ye, 24 ay sonrasında yönelik enflasyon beklentisi ise %19,32 seviyesinden %19,3’e geriledi. Kurum olarak 2024 yıl sonu enflasyon tahminiz %43 düzeyinde.

- Eylül ayı anket sonuçlarında katılımcıların 19 Eylül Perşembe günü gerçekleşecek olan PPK toplantısına ilişkin tahminleri de yakından takip edilecek. Kurum olarak politika faizinde eylül ayında bir değişiklik beklemiyoruz.

Grafikler

Grafikler

Sanayi Üretim Endeksi (MA, 3-aylık HO)

Kaynak: TÜİK, Tacirler Yatırım

İşgücüne İlişkin Tamamlayıcı Göstergeler (MA, %)

Kaynak: TÜİK, Tacirler Yatırım

Yabancı Net Portföy Hareketleri

(yıllık kümülatif, milyon US$ hisse+tahvil (repo işl. hariç))

Kaynak: TCMB, Tacirler Yatırım

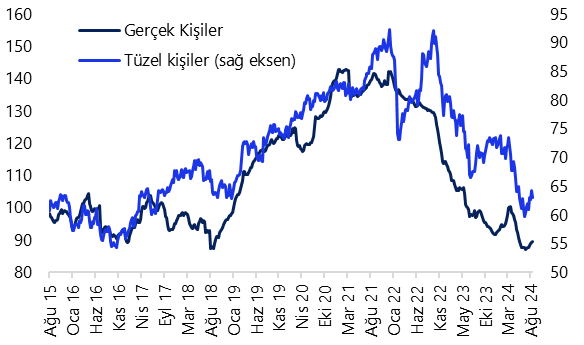

Yurtiçi Yerleşiklerin Döviz Mevduatları

(altın dahil., milyar US$, parite etkisinden arındırılmış)

Kaynak: TCMB, Tacirler Yatırım

Cari İşlemler Dengesi (yıllık, milyar US$)

Kaynak: TCMB, Tacirler Yatırım

Orta Vadeli Enflasyon Beklentileri (%)

Kaynak: TCMB, Tacirler Yatırım

Yurt Dışı Veri Takvimi

Yurt Dışı Veri Takvimi